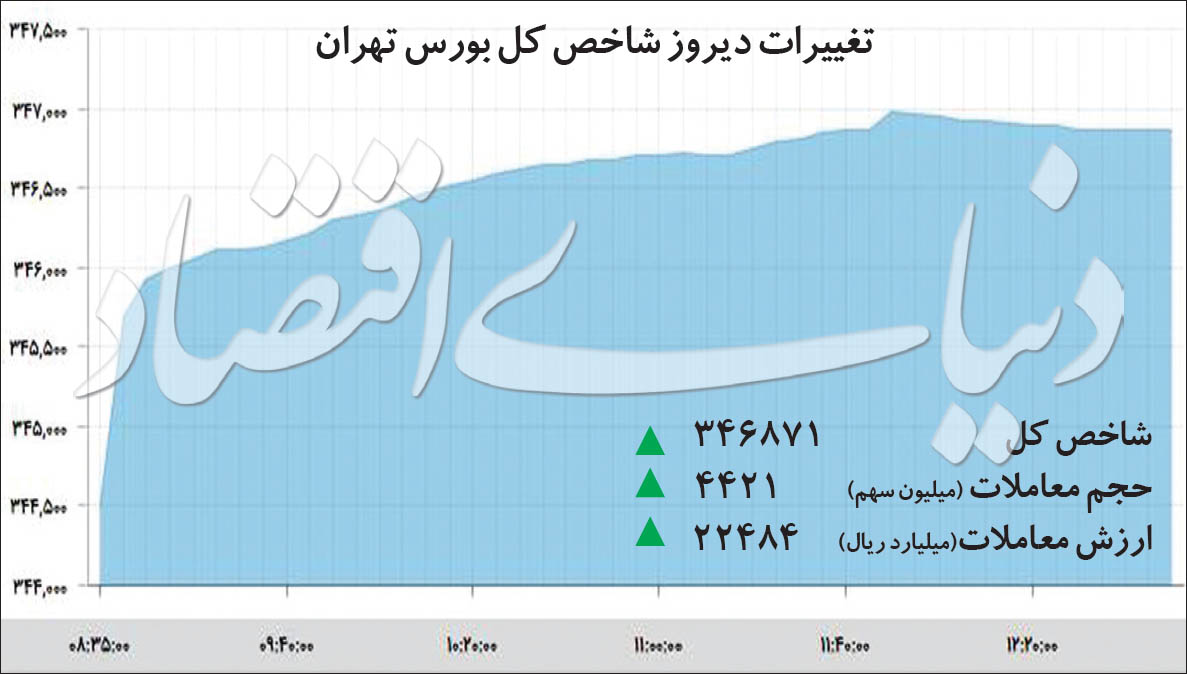

به گزارش «دنیای بورس» به نقل از دنیای اقتصاد، شاخص کل بورس تهران دیروز نیز رشد کرد، اما همچنان شتاب رشد شاخص کل هموزن بیشتر است. در بازار دیروز نیز همچنان تب معاملاتی کوچکترها بالا بود و بزرگان بازار چندان مورد توجه نبودند. به این ترتیب شاخص کل در یک قدمی ۳۴۷ هزار واحد آرام گرفت و شاخص کل هموزن نیز با رشد یکونیم درصدی از ۱۱۰ هزار واحد عبور کرد. شاخص کل هموزن نماگری است که نوسان کوچکترهای بازار را بهتر نشان میدهد.

علت این موضوع نیز به رویه محاسباتی شاخص کل و شاخص کل هموزن بازمیگردد. شاخص کل هموزن عمر کوتاهتری را نسبت به شاخص کل بورس تهران دارد و طی سالیان اخیر از سوی سازمان بورس تعریف شد و اتفاقا با حذف ارزش بازار شرکتها در محاسبه شاخص به نمایندهای برای نشان دادن عمومیت بازار به خصوص کوچکترها تبدیل شد.

بحث پیرامون حباب قیمتی بار دیگر داغ شده است. پرداختن به حباب قیمتی حتی از سنجش ارزندگی سهام پیچیدهتر است و قطعا جز در برخی از موارد کاملا واضح نمیتوان اظهارنظر قطعی در این خصوص داشت. بعضا از الگوهای تاریخی برای سنجش وضعیت حبابی سهام استفاده میشود با این حال این متغیرها نیز چندان در بررسی حباب قیمتی کل بازار کارآ نیست.

برای مثال با نسبت ارزش بازار به نرخ دلار یا ارزش بازار به تولید ناخالص داخلی شاید بتوان سیگنالهای کلی را دریافت کرد اما بهصورت کلی این نماگرهای کلان نمیتواند زیرپوست بازار را به خوبی مشخص کند. در این گزارش در ابتدا به وضعیت کلی بازار و شائبه حباب قیمتی پرداخته شده است. در ادامه نیز اثر تغییر قیمتهای نسبی در سهام و سناریوهای احتمالی بررسی شده است.

در کل سه سناریو برای آینده سهام برای مسیر آتی صنایع مختلف میتوان تعریف کرد. یکی از مواردی که در شرایط کنونی میتوان به آن اشاره کرد و باید موردتوجه سیاستگذار اقتصاد و همچنین سیاستگذار پولی قرار گیرد حضور موج عظیمی از انتظارات تورمی در بورس تهران است که میتواند نمایندهای از فضای کلی اقتصاد کشور باشد.

- عامل بر هم زدن معادلات ذهنی

آمارهایی که طی چند روز اخیر از حجم نقدینگی در اقتصاد کشور منتشر شده است میتواند هر گونه معادلات ذهنی را که پیش از این برای تحلیلگران اقتصاد وجود داشت بر هم زند. عدم دسترسی به گزارش پولی ماهانه بانکمرکزی تا پایان شهریور باعث شده نتوان چندان اظهارنظر دقیقی در این خصوص داشت. با این حال اولین گزارهای که به ذهن میرسد کسری بودجه دولت است که باعث شده بانکمرکزی در برابر زیادهخواهیهای دولت نتواند مقاومت کند.

در این وضعیت بودجه دولت برای سال آینده نیز نگرانی بسیاری از فعالان اقتصادی را به همراه داشته است. به گونهای که فعالان بخشخصوصی نسبت به خوشبینی زیاد در تامین منابع که در بودجه ۹۹ برآورد شده و اثر آن در احتمال التهاب دوباره در سال آینده هشدار دادهاند.

در چنین شرایطی توجه فعالان اقتصادی بیش از پیش به سیگنالهای غیراقتصادی جلب شده است. روز گذشته نیز در گزارشی با عنوان «چهار پالس واشنگتن به تهران» برخی از امیدها درخصوص بهبود روابط بینالملل را مورد بررسی قرار داد. طی روزهای اخیر نیز تحلیلهایی از بروز نشانههای نرمش ریاض و تلاش برای کاهش تنشها با تهران منتشر شده بود.

برای بررسی وضعیت کنونی بورس تهران لازم است به تمامی جنبههای اقتصادی و سیاسی توجه شود. متغیرهای اقتصادی از خود ضعف نشان میدهند و انتظارات تورمی را تقویت کردهاند که میتواند در مسیر دلار اثرگذار باشد و از سوی دیگر اخبار سیاسی میتواند بر نرخ دلار و سایر متغیرهای اقتصادی اثرگذار باشد.

در نتیجه فعال بورسی در شرایط کنونی و پس از رشدهای پرشتاب اخیر وظیفه رصد اخبار از حوزههای مختلف را بیش از همیشه پیش روی خود میبیند. اثر هریک از موارد بالا نیز تقریبا مشخص است و برای مثال اگر سیگنالهای حمایتی از دلار منتشر شود میتواند خود را به تورم نیز تسری دهد.

همین فرض (احتمال حفظ سطوح بالای نرخ دلار و تورم) هر گونه اظهارنظر قطعی درخصوص حباب سهام را میتواند زیر سوال ببرد. آنهایی که در شرایط کنونی با اطمینان کامل نسبت به حباب قیمتی سهام اظهارنظر میکنند احتمالا اثر رشد اینچنینی حجم نقدینگی و احتمال ادامه آن با توجه به بودجه دولت بر سهام را لحاظ نکردهاند.

علاوه براین اگر خودمان را به جای یک سرمایهگذار بگذاریم که در اقتصاد کشور بوی تورم دوباره به مشامش رسیده است برای حفظ ارزش سرمایه خود محلی بهتر از بورس پیدا نمیکند. در بررسی بازارهای مختلف اگر دلار یا سکه را انتخاب کند میزان عدم قطعیتها آنچنان بالا است که هراس سرمایهگذاری در این بازار استرس زیاد سرمایهگذار را به دنبال خواهد داشت.

گرچه سیگنالهای اقتصادی در شرایط کنونی از نرخ دلار حمایت میکنند، اما بهصورت مشخص اینکه نرخ تعادلی دلار چقدر است خود ریسک سرمایهگذاری در این بازار را افزایش میدهد. از سوی دیگر خط و نشانهای رئیس بانکمرکزی و سایر مدیران اقتصادی را در کنار احتمال وقوع سناریوی خوشبینانه سیاسی بگذارید مشخصا میزان استرس برای شخصی که بخواهد در ارز سرمایهگذاری کند را به شدت بالا خواهد برد.

در بازار مسکن نیز گرچه دو مشکل حجم سنگین نقدینگی مورد نیاز برای سرمایهگذاری(گران بودن هر واحد سرمایهگذاری) در کنار نقدشوندگی به شدت پایین این بازار گذاشته میشود و در نتیجه کمتر کسی میل به سرمایهگذاری به مسکن دارد. در چنین شرایطی تنها رقیبی که برای سهام باقی میماند سود بدون ریسک یا همان بانکها است. در این بخش نیز اگر سناریوی تورمی دوباره رخ دهد احتمال اینکه نرخ سود واقعی بازار پول منفیتر شود بالا خواهد بود و این ابزار نیز سپری محافظ در برابر تورم محسوب نمیشود.

براین اساس چه از نگاه سرمایهگذار و همچنین بررسی سناریوهای احتمالی برای اقتصاد کشور شاید بتوان گفت بازار سهام مطلوبترین نسبت ریسک به بازدهی را در مقایسه با دیگر بازارها دارد براین اساس اشاره چشمبسته بر حباب قیمتی سهام چندان صحیح نیست؛ البته در گزارشهای پیشین به حباب سنگین سرمایهگذاریها مانند «وجامی»، «وثوق»، «وگستر»، «وصنا» و «وآوا» اشاره شد. در عین حال لازم است توجه شود که احتمال چرخش هر یک از متغیرهای سیاسی و اقتصادی وجود دارد که میتواند وضعیت را بهطور کلی تغییر دهد و به همین دلیل است که اصرار بر رصد دقیقتر اخبار وجود دارد.

- نامعادله نظام قیمتی سهام

یکی از مواردی که در هفتههای اخیر بیش از همیشه از سوی مخاطبان «دنیای بورس» پرسیده میشود علت تاکید بر حباب قیمتی در سهام است. در مطلبی که در سایت «دنیای بورس» در پاسخ به سوال مخاطب (چرا بر حباب سهام اصرار دارید) منتشر شد عنوان شده بود که علت این موضوع رشد بیش از حد سهام برخی از شرکتهای کوچکتر است که به نوعی میتوان گفت قیمتهای نسبی را برهم زده است.

دکتر موسی غنینژاد مقالهای با عنوان «ضرورت اصلاح قیمتهای نسبی» که در اوایل شهریور سال جاری منتشر شده بود را با این عبارت آغاز کرده است: « هر قیمتی در بازار قیمت نسبی است، از اینرو سخن گفتن از نسبی بودن قیمت صرفا از باب تاکید و یادآوری است. از آنجا که قیمت در بازار همیشه با واحد پولی معینی بیان میشود این شبهه بهوجود میآید که قیمت یک کالا بیانکننده واقعیتی مستقل از قیمت کالاهای دیگر است؛ درحالیکه در واقعیت اینگونه نیست. قیمتها در درجه نخست حامل اطلاعاتی درباره کمیابی و مطلوبیت نسبی کالاها در اقتصاد جامعه است که بازیگران اقتصادی اعم از مصرفکنندگان و تولیدکنندگان براساس این اطلاعات تصمیمگیری میکنند».

ماهیت سهام با کالا متفاوت است و یک ابزار مالی است. با این حال مبحث قیمتهای نسبی و ارزشگذاری سهام براساس یک واحد پولی از مواردی است که باید به آن توجه داشت. خروج قیمتهای نسبی سهام از تعادل نیز میتواند سیگنالی از جذابیت صنایع کوچکتر در واقعیت اقتصاد داشته باشد یا از سوی دیگر نشان از انحراف سرمایهگذاران از مسیر اصلی است که در نهایت به زیان آنها ختم شود.

رشدهای نامتوازن سهام، جهش قیمت کوچکترها و رشد آرام و بعضا در جای قیمتی بزرگان بازار یا نشان از تحولی عجیب در کوچکترها دارد یا اینکه نشان از انحراف بازار است. براین اساس به بررسی ارزش بازار صنایع مختلف بورسی طی روند تاریخی پرداخته شده است.

در این خصوص با توجه به اضافه شدن سهام (عرضه اولیه یا افزایش سرمایهها) طی سالهای اخیر به صنایع مختلف و همچنین تقسیم سود نقدی که در مجامع انجام شده عدد شاخص امروز این صنایع را با ارزش بازار دیروز همسان ساخته و در ادامه نیز براساس عدد شاخص صنایع در سالهای گذشته ارزش بازار صنایع مختلف در تاریخهای گذشته به دست آمده است. به این ترتیب ارزش بازار صنایع مختلف نسبت به هم سنجیده شده است تا بتوان وضعیت کلی از بازار به دست آورد

در اینجا به هیچوجه منظور از بررسی رویه چندین ساله ارزش بازار نسبی صنایع مختلف نسبت به یکدیگر، بازگشت به تعادل پیشین در سهام نیست؛ بنا نیست اگر ارزش نسبی دو صنعت نسبت به هم در سال ۹۴ دو بوده است در شرایط کنونی نیز نسبت ارزش بازار این صنایع دوباره به همین عدد برسد، تحلیل براین اساس میتواند نتایج اشتباه و گمراهکننده را در اختیار مخاطب قرار دهد. با این حال میتوان با بررسی کلی وضعیت و رصد این نسبت در سالهای بعد به نتایج جالب توجهی رسید.

- حباب کوچکترها با ارزندگی بزرگان؟

اگر به تحلیل کلی صنایع بورسی و برآورد سودآوری این صنایع پرداخته شود و صنایع مختلف با هم مقایسه شوند نیز نتیجه مشابهی با آنچه در قیمتهای نسبی ایجاد میشود به دست میآید. برای مثال بررسیها نشان میدهد نسبت قیمت به درآمد صنعت سیمان با سناریوی خوشبینانه سودآوری در سال ۹۸ به حدود ۱۸ رسیده است. صنعت دارو نیز با سناریوهای احتمالی از سودآوری ۹۸ به نسبت قیمت به درآمد بیش از ۱۵ رسیده است. درحالیکه نسبت قیمت به درآمد انتظاری بزرگان گروه فلزات اساسی به ۵ و کمتر از آن میرسد. همین موضوع در بررسی قیمتهای نسبی نیز مشخص است.

در پاییز سال ۹۴ که بهعنوان اولین تاریخ برای بررسی قیمتهای نسبی سهام استفاده شده است باید وضعیت متغیرها با دقت بیشتری بررسی شود. در این خصوص اقتصاد کشور یک دوره تورمی بسیار سنگین را در سالهای ۹۱ و ۹۲ تجربه کرده بود و بنا به عادت سرکوب قیمتی توسط دولت در سالهای ۹۱ و ۹۲ در سالهای بعد نیز صنایع تامینکننده کالای اساسی همچنان مسیر رشد قیمت محصولات را طی میکردند و این موضوع باعث شده بود وضعیت بهتری را نسبت به صنایع بزرگتر داشته باشند.

البته این موضوع تنها به صنایع تامینکننده کالای اساسی محدود نبود و هر جا که دولت نقش قیمتگذاری را داشت چنین وضعیتی داشتند. از سوی دیگر در سال ۹۴ بهعنوان مبنای محاسبات بازار جهانی و قیمت کالاها بدترین دوران خود پس از رکود جهانی در سال ۲۰۰۸ را تجربه میکرد. هر تن مس به کمتر از ۵ هزار دلار، هر تن فولاد به کمتر از ۳۰۰ دلار و متانول و اوره به کمتر از ۲۰۰ دلار رسیده بودند و قیمت نفت نیز حتی در دورهای به کمتر از ۳۰ دلار رسید.

این قیمتها اگر با قیمتهای کنونی مقایسه شود میتوان وضعیت رکودی سال ۹۴ را متوجه شد. علاوه براین رشد نرخ دلار و همچنین توسعه بیشترشرکتهای کالایی در برابر شرکتهای تولیدکننده کالای اساسی نیز جالب توجه است. به ندرت شرکتهای غیرکالایی طرح توسعهای قابل توجهی داشتهاند که بتواند بر عملیات و سودآوری آنها موثر باشد و در نقطه مقابل بهبود عملیاتی شرکتهای بزرگ مانند مس یا فولاد را نسبت به آن سالها شاهد هستیم. براین اساس منطق اینگونه مینماید که قیمت نسبی سهام در گروه کالایی به غیرکالاییها باید نسبت به سال ۹۴ صعودی باشد.

اما قیمتهای نسبی خلاف آن را نشان میدهد. بهصورت کلی میتوان گفت که سهم نرمالهشده صنایع کوچکتر از کل بازار باید طی این مدت کمتر میشد و سهم صنایع بزرگتر افزایش مییافت اما دقیقا پس از رشدهای شدید قیمتی که کوچکترها از ابتدای ۹۸ تاکنون تجربه کردهاند کفه ترازو به سمت کوچکتر چرخیده است. البته برخی از صنایع نیز از این رالی بهصورت کلی جاماندهاند.

براساس آنچه درخصوص قیمت نسبی مطرح شد چنین وضعیتی این سیگنال اشتباه را به دنبال دارد که سرمایهگذاری در صنایع غیرکالایی سود بیشتری را نسبت به دیگر صنایع برای یک سرمایهگذار (در اینجا منظور بهرهبرداری از شرکت است و نه خرید سهام) که این موضوع نیز با واقعیتهای کنونی همخوانی دارد. تنها نکتهای که باید به آن توجه کرد اینکه صنایع کوچکتر به سرمایه کمتری برای راهاندازی نیاز دارند و گرچه سودآوری کمتری نسبت به شرکتهای بزرگ کالایی دارند اما با سرمایه کمتر نیز میتوان یک شرکت کوچک راهاندازی کرد.

این موضوع میتواند اثرات خود را در ارزش بازار سهام شرکتهای کوچکتر و شکلگیری نسبت قیمت به درآمد بالاتر نسبت به بزرگان بازار نشان دهد، با این حال به نظر میرسد بهصورت کلی قیمت نسبی حتی با ملاحظات مختلف برای شرکتهای کوچکتر از حالت تعادل خارج شده است.

- سه سناریو و یک نتیجه گیری

بهصورت کلی میتوان سه سناریو را برای بورس تهران تعریف کرد:

در سناریوی نخست میتوان گفت که کوچکترهای بازار شاید در ادامه مسیر بازار صعود خود را ادامه ندهند. لازم است توجه شود که در اینجا تنها بورس بررسی شد و این موضوع برای شرکتهای فرابورسی و به خصوص بازار پایه شدیدتر است. به این ترتیب کوچکترهای بازار برای ایجاد تعادل جدید در قیمتهای نسبی باید در مسیر تخلیه هیجان قرار گیرند.

سناریوی دوم اینکه شرکتهای بزرگ بازار در مسیر صعودی قرار گیرند که تعادل قیمتهای نسبی در بازار سهام ایجاد شود و این رشد قیمتی نیز احتمالا بهدنبال سیگنالهای متغیرهای کلان نظیر دلار است. در این شرایط نیز کوچکترهای بازار باید مقداری از ارزش خود را از دست بدهند که ارزش نسبی سهام با رشد بزرگان و نزول کوچکترهای بازار تعدیل شود.

سناریوی سوم انتظار برای رالی ادامهدار بازار سهام است. این موضوع تنها در صورتی میتواند رخ دهد که یا انتظار تحولی عظیم یا تورمی سنگین را در آینده داشت. تحولی عظیم که شرایط خاص خود را دارد و شاید در شرایط کنونی باید از آن چشم پوشید اما تورمی سنگین نیز با وجود سیگنالهای متغیرهای اقتصادی همچنان احتمال وقوع آن چندان بالا نیست. در چنین شرایطی نیز همچنان برای ایجاد تعادل در قیمتهای نسبی باید انتظار سبقت رشد قیمتی بزرگان بازار را از گروههای مختلف نسبت به کوچکترها داشت.

نکته پایانی نیز اینکه قیمتهای نسبی در سهام را اگر در یک صنعت برای سهام شرکتهای مختلف در نظر بگیریم موضوع شفافتر میشود. برای مثال برخی تحلیلگران رشدهای حبابگونه را که سهام پلیاکریل و همچنین سهام تولید مواد اولیه پلیاکریل تجربه کرده بود با سهام برخی شرکتهای بزرگ پتروشیمی مقایسه کرده بودند و همین موضوع به هم خوردن تعادل قیمت نسبی در سهام را نشان میدهد.

در پایان نیز باید گفت دوره شیدایی کنونی سهام از طرفی میتواند نشانه انحراف سرمایهگذاران باشد که تعادل قیمت نسبی را بر هم زده است، از سوی دیگر اما میتواند هشداری به سیاستگذاری اقتصاد و همچنین سیاستگذار پولی باشد که انتظارات نگرانکننده از آینده اقتصاد را نشان میدهد.

رصدگری بازارهای موازی با سهام را دنبال کنید:

- بازار سهام؛ بورس (26 آذر 98/ لینک)

- بازار ارز و سکه (26 آذر 98/لینک)

- قیمت مقاطع فولادی (26 آذر 98/ لینک)

- قیمت سکه، ارز و طلا (26 آذر 98/لینک)

- آینده نگری بازارها (26 آذر 98/ لینک)

- نبض بازار سهام (26 آذر 98/ لینک)

- تغییرات شاخص کل فرابورس (26 آذر 98/ لینک)

- اولین های بورس (26 آذر 98/ لینک)

- آمار روزانه بازار سهام (26 آذر 98/ لینک)