دنیای بورس: بازارهای جهانی دو روز انتهایی هفته را متاثر از دو عامل عمده با نوسانهای شدید سپری کردند. در اولین مورد، فعالان اقتصادی سیگنالهای موردانتظار از کاهش نرخ بهره بانک مرکزی آمریکا را دریافت نکردند و این مساله سبب رشد شاخص دلار و فشار بر قیمت کامودیتیهایی شد که بر مبنای دلار قیمتگذاری میشوند. با این حال اثر عامل دوم به مراتب بیشتر بود.

رئیسجمهور آمریکا روز جمعه اعلام کرد از ابتدای ماه سپتامبر بر ۳۰۰ میلیارد دلار کالای وارداتی دیگر از چین تعرفه ۱۰ درصدی اعمال میکند. مسالهای که سبب شد تا نگرانیها نسبت به آینده اقتصاد جهانی و همچنین تقاضا در بازارهای امن شدت بیشتری بگیرد و سرمایهگذاران را به سمت داراییهایی همچون طلا و اوراق قرضه رهنمون کند.

واکنش بورس تهران به شوک بازارجهانی

علاوه بر دو مورد بالا برخی عوامل مقطعی و متمرکز نیز در روند قیمتی برخی کالاها، همچون سنگآهن خودنمایی کردند. تجمیع این عوامل سبب شد تا طی دو روز انتهایی هفته قیمت نفت در هر دو شاخص برنت و تگزاس حدود ۵ درصد ریزش را تجربه کند و مس 3.62 درصد، روی 3.5 و سرب 3.1 درصد افت قیمت را به ثبت برسانند. با توجه به حجم قابلتوجه صنایع کامودیتیمحور در بورس تهران چنین تغییرات قیمتی در بازارهای جهانی همواره با واکنش قابلتوجهی از جانب سهامداران همراه بوده است.

با این حال روند معاملات روز گذشته به گونهای جریان یافت که شاخص کل توانست در مقابل نزول مقاومت کند و نهایتا کار خود را با رشد ۸ واحدی به پایان ببرد. ثبات و آرامش روز گذشته بورس را میشود تا حدودی متفاوت از واکنشهای پیشین بازار سهام به ریزش قیمتهای جهانی تفسیر کرد؛ با این وجود بهنظر میرسد این رفتار عمومی طی معاملات روز گذشته را میتوان قابلتوجیه دانست و همراستا با مبانی تحلیلی عنوان کرد.

سمتوسوی معاملات شنبه

از جمله مشخصات دادوستدهای روز گذشته آن بود که تغییرات قیمتهای جهانی در معاملات بورس تهران بدون بازخورد نماند. به این معنا که نمادهای کاملا مرتبط با کالاهای نامبرده، روز گذشته را با افت ملموس قیمت سپری کردند. بزرگان فلزی و سنگآهنی روز گذشته بزرگترین وزنههایی بودند که مانع از رشد بیشتر شاخص کل شدند.

همچنین فشارهای نسبی فروش در نمادهای پالایشی تا حدودی قابلرویت بود. شرکتهای بزرگ پتروشیمی نیز عموما افت قیمت را در دادوستدهای روز گذشته تجربه کردند. همگرایی قیمت نفت و محصولات پتروشیمی سبب میشود تا در روزهای آتی انتظار برای افت قیمت محصولات این گروه نیز چندان دور از ذهن نباشد.با تمام آنچه ذکر شد در هیچکدام از نمادهای بزرگ مذکور، فشارهای فروش سبب تشکیل صف فروش نشد و اکثر این نمادها از لمس کف مجاز روزانه قیمت نیز مصون ماندند. بنابراین میتوان گفت که بازار سهام در دادوستدهای روز گذشته روند متغیرهای کلان را نادیده نگرفته است؛ بلکه از برخورد هیجانی با این تغییرات پرهیز کرده است.

آرامش مصنوعی یا منطق ارزندگی؟

اکنون باید به این موضوع پرداخت که چرا عدم تشکیل صفهای فروش و افت حداکثری قیمت در این نمادها به پرهیز از هیجانزدگی تعبیر میشود؟ در این رابطه نگاهی به آمار معاملات میتواند راهگشای ادامه بررسیها باشد. ارزش معاملات خرد بورسی طی روز گذشته بالغ بر ۸۲۰ میلیارد تومان بود که نسبت به ارزش معاملات در هفته گذشته فاصله قابلتوجهی دارد. ضمنا این نکته نیز جالب توجه به نظر میرسد که خالص تغییر مالکیت سهام بورسی در حدود 7.7 میلیارد تومان به سمت سهامداران حقیقی بازار بود.

عدم عقبنشینی بازیگران حقیقی سهام میتواند نشانهای قابلتوجه از باور به ارزندگیهای سهام را بهدست دهد.از زاویه صنایع، بیشترین تغییر مالکیتها به سمت سهامداران حقوقی در گروههای فلزات اساسی و کانههای فلزی رقم خورد که این عدد در هر دو گروه کمتر از ۸ میلیارد تومان بود.

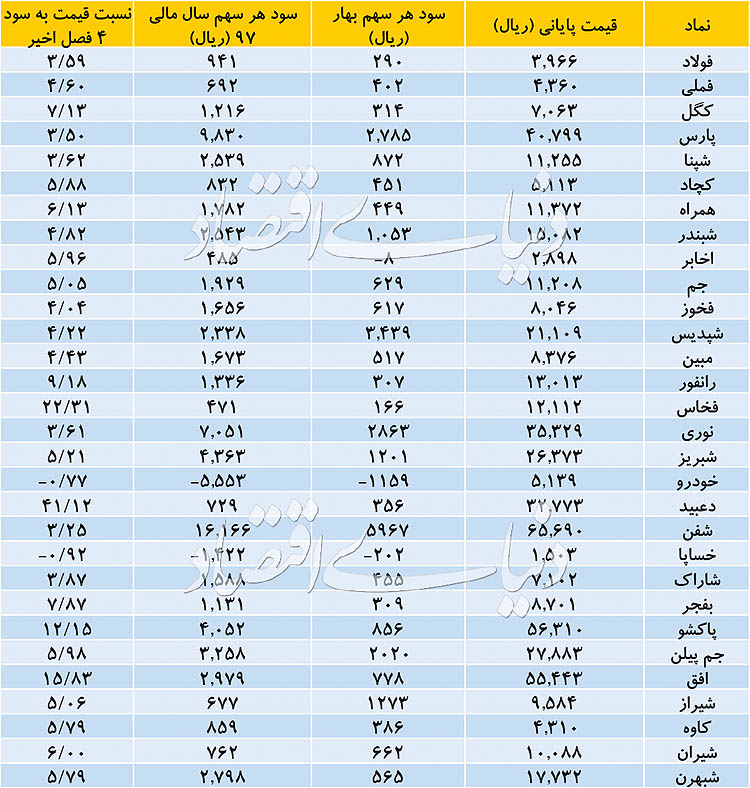

نگاه جزئیتر به روند سودآوری و درآمدزایی شرکتهای بزرگ بورسی میتواند این موضوع را شفافتر سازد که واکنش بورس تهران به ریزش قیمتهای جهانی تا چه حد با منطق عملیات شرکتها همگراست. جدول فوق صفحه سود محققشده هر سهم ۳۰ شرکت بزرگ تولیدی و خدماتی بورسی را در دو بازه بهار گذشته و سال مالی ۱۳۹۷ نشان میدهد.

در عین حال قیمت پایانی هر سهم تا انتهای معاملات روز گذشته در این جدول نشان داده شده است. رشد قابلتوجه سودآوری فصل بهار سال جاری در قیاس با سال مالی ۹۷ سبب شده تا نسبت قیمت به درآمدی اغلب این شرکتها به محدودههای جذابی وارد شود.بررسیها در رابطه با روند سودآوری ۵۰ شرکت بزرگ بورسی که نزدیک به ۷۰ درصد ارزش بازار سهام را در اختیار دارند انجام شده و این مساله قابل تعمیم به بخش عمده شرکتهای دیگر نیز هست.

با توجه به ماهیت فعالیت و روند سودآوری هلدینگها و بنگاههای بانکی، نماد این شرکتها از جدول مذکور حذف شده تا قابلیت قیاس راحتتری بهدست دهد. ضمنا سود فصل بهار دو نماد «کچاد» و «کاوه» نیز بر مبنای سرمایه قبلی تعدیل شده است تا بررسی روند تحول سودآوری این شرکتها تسهیل شود.

برخورد متوازن و محتاطانه دو نیروی مخالف بورسی

همانگونه که اشاره شد دادههای این جدول نشان میدهد که در اکثر نمادهای بزرگ و کالایی بازار نسبتهای قیمت به درآمدی سهام در محدودههایی قرار دارد که در صورت عدم تداوم ریزشهای شدید قیمتهای جهانی یا سرکشی دیگر ریسکهای حاکم بر بازار میتوان به چشم گزینههای قابلتاملی برای سرمایهگذاری به آنها نگریست.

این مساله سبب میشود تا سهامداران شتاب خاصی برای خروج از سهام، به منزله واکنشی به تغییر مولفههای سودآوری نداشته باشند. به علاوه باید در نظر داشت که عامل بر هم زننده روند بازارها طی روزهای اخیر بیش از هر چیز موضعگیریهای رئیسجمهور آمریکاست که حرکتهای ناگهانی و بیمقدمه را بهعنوان یک استراتژی در راهبردهای بینالمللی خود به کار میبرد. این مساله سبب میشود تا تعمیم این رفتار به آینده سختتر شود و در عین حال انتظار برای حرکت در مسیر معکوس نیز پدید آید.

به عبارتی اگر چه روند بازارهای جهانی یکی از عمدهترین عوامل تعیینکننده برای بورس تهران در مقطع فعلی است، با این حال عدم واکنشدهی بازار به ارزندگی سهام بر اساس متغیرهای قبلی لایه محافظتی در برابر افت هیجانی قیمت سهم ایجاد کرده است. پیش از این سودآوری چشمگیر شرکتهای بزرگ در ماههای گذشته اجماع حداکثری در رابطه با وجود پتانسیلهای صعود سهام را ایجاد کرده بود و احتمال کاهش چند درصدی درآمدهای شرکتها تا این جا نتوانسته است حدود ارزندگی را در چشمان فعالان بازار با تغییرات محسوس همراه کند.

در سوی مقابل باید رفتارهای سویه تقاضا را نیز مد نظر داشت. در نظر گرفتن همین عدمقطعیتها از زاویه خریداران سبب پررنگ شدن جنبه احتیاط میشود. به عبارتی ادامه روند نزولی قیمت کالاهای پایه، جدیتر شدن احتمال افزایش نرخ انرژی مصرفی بنگاههای تولیدی یا فراز و نشیب در روابط سیاسی احتمالاتی است که در نگاه محافظهکارانه نمیتوان آن را نادیده گرفت. به علاوه آنکه باید در نظر داشت برخی از بازیگران بازار اصلاح بیشتر قیمتها را فرصت مناسبتری برای ورود به سهام ارزیابی میکنند.

تقابل این دو نیروی مخالف سبب میشود که تا شکلگیری یک روند قطعیتر در متغیرهای سودآوری، انتظار چندانی برای واکنشهای هیجانی ملاحظه نشود. با این حال طولانی شدن عدم قطعیتها میتواند بار دیگر توجه سرمایهگذاران را به سمت گروههای کوچکتر بازار جلب کند.

علاوه بر حجم محدودتر نقدینگی لازم برای شکلگیری روندهای قیمتی در این گروهها به نظر میرسد برخی اخبار در حوزه سیاستگذاریها و همچنین اخبار مرتبط با افزایش نرخ محصولات، افزایش سرمایهها و مسائلی از این دست انگیزهها برای توجه به این گروهها را تشدید کند. با این حال بار دیگر لازم به تاکید است که جذابیت قیمتی سهام بزرگتر بازار مانع مهمی برای تشدید عرضه در این گروههاست.

در همین رابطه نیز بخوانید: