به گزارش دنیای بورس به نقل از دنیای اقتصاد، فقط در بازه مهر تا نیمه آذرماه ۱۴۰۴، بیش از ۴۳۰۰میلیارد تومان نقدینگی تازه، وارد کارگزاریها شد و ۵۳۰۰میلیارد تومان هم از صندوقهای درآمد ثابت بیرون کشیده شد تا مستقیم به جیب نمادهای بزرگ و دلاری برود. بزرگترین چرخش جریان پول خرد در چهار سال اخیر رقم خورد و شاخص کل در مسیر شکستن سقف تاریخی قرار داد. آیا این بار واقعا بهار بورس در دل زمستان ۱۴۰۴فرارسیده است؟

بررسی آمار رسمی سازمان بورس و اوراق بهادار حاکی از آن است که از مهر تا نیمه آذر ۱۴۰۴ یکی از مهمترین نقاط عطف جریان نقدینگی حقیقی در سالهای اخیر بوده است. در این بازه زمانی، مجموع واریزی اشخاص حقیقی به حسابهای کارگزاری به ۴۳۰۰میلیارد تومان رسید و همزمان ۵۳۱۰میلیارد تومان از صندوقهای سرمایهگذاری درآمد ثابت خارج و عمدتا به خرید سهام شرکتهای بزرگ و صادراتمحور تخصیص یافت. این چرخش معنادار، پس از یک سال خروج مداوم سرمایه خرد، نشانهای از تغییر رفتار سرمایهگذاران حقیقی و بازگشت تدریجی اعتماد به بازار سهام محسوب میشود.

آغاز تغییر روند

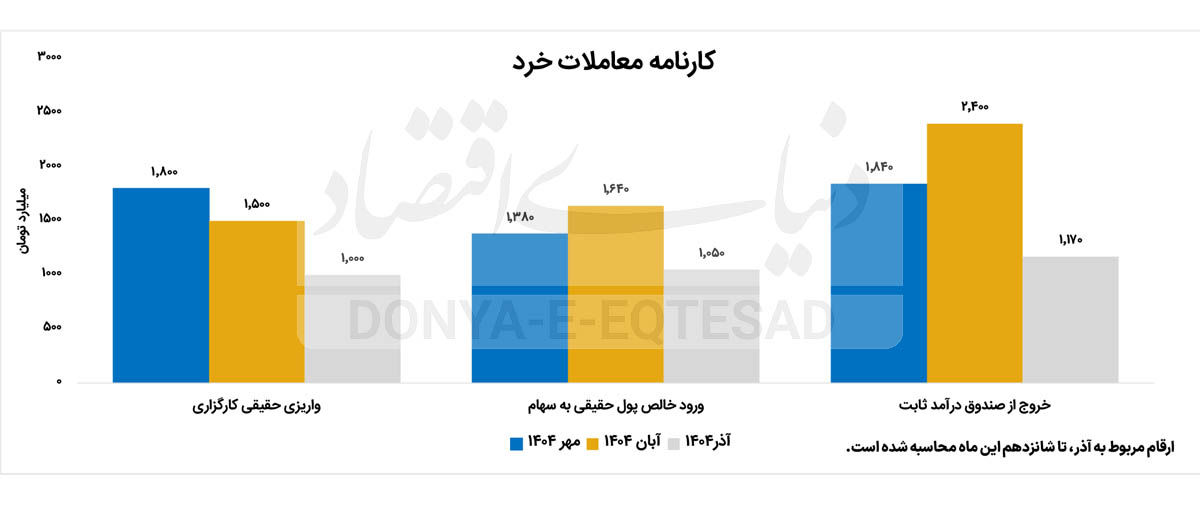

مهر با ورود ۱۸۰۰میلیارد تومان نقدینگی تازه حقیقی به کارگزاریها همراه بود. ورود خالص پول حقیقی به کل سهام ۱۳۸۰میلیارد تومان و ورود به نمادهای اثرگذار بر شاخص کل (شامل گروههای فلزات اساسی، فرآوردههای نفتی و محصولات شیمیایی) به ۴۱۲۰میلیارد تومان رسید. خروج از صندوقهای درآمد ثابت نیز ۱۸۴۰میلیارد تومان گزارش شد که بالاترین رقم ماهانه از ابتدای سال جاری به شمار میرود. این جریان ورودی موجب شد شاخص کل بورس تهران پس از چندین ماه درجا زدن، با رشد بیش از ۶ درصد از کف کانال ۳میلیون واحد فاصله بگیرد و گروههای دلاری بار دیگر لیدری بازار را بر عهده گیرند.

مرحله شتاب حقیقیها

شتابگیری جریان ورودی در آبان ماه، واریزی حقیقیها به کارگزاریها با اندکی کاهش به ۱۵۰۰میلیارد تومان رسید، اما کیفیت ورودیها بهبود یافت. ورود خالص به کل سهام به ۱۶۴۰میلیارد تومان و ورود به نمادهای شاخصساز به رکورد ۵۹۳۰میلیارد تومان افزایش یافت. خروج از صندوقهای درآمد ثابت نیز به ۲۴۰۰میلیارد تومان رسید که بخش قابلتوجهی از آن مستقیما به خرید سهام شرکتهای بزرگ اختصاص یافت. نتیجه این عملکرد، رشد ۸.۲درصدی شاخص کل و ۹.۱درصدی شاخص هموزن در آبان ماه بود. برای نخستین بار پس از ۱۸ ماه، اشخاص حقوقی به خریدار خالص تبدیل شدند و عرضه خود را بهطور متوسط ۲۵ تا ۳۰ درصد کاهش دادند.

از هیجان به آرامش

فاز تثبیت و احتیاط تا ۱۶ آذر ۱۴۰۴، واریزی حقیقیها به کارگزاریها هزارمیلیارد تومان، ورود خالص به کل سهام ۱۰۵۰میلیارد تومان و ورود به نمادهای اثرگذار ۱۹۸۰میلیارد تومان بوده است. خروج از صندوقهای درآمد ثابت نیز ۱۱۷۰میلیارد تومان ثبت شده است. هرچند شدت جریان ورودی نسبت به دو ماه قبل کمتر است، اما مثبت ماندن ارقام نشان میدهد روند کلی بازگشت پول خرد ادامه دارد و بازار وارد مرحله تثبیت و انتخابیتر شدن خریدها شده است.

چرا پول حقیقی برگشت؟

برای ورود قابلتوجه پول حقیقی به بازار، میتوان پنج دلیل برشمرد:

یکی از مهمترین دلایلی که جریان پول حقیقی را به سمت بازار سهام بازگرداند، بزرگترین جابهجایی ثبتشده از سال ۱۴۰۰ تاکنون بود. در این سه ماه، بیش از ۵۳۰۰میلیارد تومان از صندوقهای سرمایهگذاری درآمد ثابت خارج شد و تقریبا تمام آن مستقیما به خرید سهام شرکتهای بزرگ و صادراتمحور تزریق شد؛ حرکتی که به وضوح نشان میدهد سرمایهگذاران خرد دیگر حاضر نیستند به بازدهی پایین و ثابت صندوقها بسنده کنند و به دنبال رشد واقعی هستند.

دومین علت کلیدی، تمرکز بسیار بالای پول حقیقیها بر نمادهای اثرگذار شاخص کل بود. حدود ۷۸ درصد از کل ورودی سهماهه، یعنی بیش از ۱۲ هزارمیلیارد تومان، به تنها ۳۰ نماد شاخصساز رسید. گروههای فلزات اساسی، فرآوردههای نفتی، محصولات شیمیایی و بانکیها بیشترین سهم را از این جریان بردند و دوباره نقش لیدری بازار را بر عهده گرفتند؛ دقیقا همان الگویی که در تمام رالیهای موفق گذشته دیده شد.

سومین عامل تاثیرگذار، تغییر رفتار محسوس بازیگران حقوقی بود. حقوقیهایی که در یک سال گذشته عمدتا فروشنده خالص بودند، در مهر و آبان عرضه خود را بهطور متوسط ۲۵ درصد کاهش دادند و در آذر حتی به خریدار خالص تبدیل شدند. این چرخش کوچک اما بسیار معنادار، فشار فروش را به شدت کم کرد و فرصت تنفس و خرید راحتتری برای حقیقیها فراهم آورد.

چهارمین محرک، گزارشهای ۹ماههای بود که فراتر از هر انتظاری منتشر شدند. دادههای سامانه کدال نشان داد شرکتهای بزرگ بهطور میانگین ۲۲ درصد بالاتر از پیشبینی تحلیلگران سود ساختهاند. این عملکرد درخشان بهویژه در گروه فلزات اساسی و پتروشیمی مشهود بود و نقش تعیینکنندهای در بازسازی اعتماد سرمایهگذاران خرد ایفا کرد؛ چون برای اولین بار پس از مدتها، عدد و رقم واقعی روی میز آمد و حرف زد.

و در نهایت، پنجمین و شاید آرامترین اما حیاتیترین عامل، ثبات نسبی متغیرهای کلان بود؛ انتشار اخبار غیررسمی از پیشرفت در برخی مذاکرات، بار سنگین روانی بازار را سبک کرد و گروههای دلاری را دوباره در کانون توجه قرار داد؛ اتفاقی که بدون آن، هیچکدام از عوامل دیگر نمیتوانستند به این سرعت اثرگذار باشند.

ترکیب این پنج نیروی همافزا، چیزی فراتر از یک نوسان کوتاهمدت ساخت؛ یک چرخش واقعی در رفتار سرمایهگذاری ایجاد کرد و نشان داد که وقتی بنیادیها قوی باشند، حقوقیها همراهی کنند و متغیرهای کلان حداقل آرامش را داشته باشند، پول حقیقیها به سرعت برمیگردند؛ حتی در دل سختترین زمستان اقتصادی.

ریسکهای پیشرو

با وجود سیگنالهای مثبت، چند ریسک مهم همچنان وجود دارد:

هرگونه اختلال سیاسی یا تشدید تحریمها میتواند جریان ورودی را به سرعت معکوس کند. جذابیت نسبی بازارهای موازی(طلا، ارز، سپرده بانکی) همچنان مانع ورود کامل نقدینگی جدید است. عمق معاملات روزانه هنوز به سطوح ایدهآل نرسیده و بازار به اخبار، حساس باقی مانده است. هرگونه اختلال سیاسی یا تشدید تحریمها میتواند جریان ورودی را به سرعت معکوس کند.

چشمانداز کوتاهمدت و میانمدت

کوتاهمدت (تا پایان آذر ۱۴۰۴): در صورت حفظ واریزی ماهانه بالای هزارمیلیارد تومان و ورود خالص بالای هزارمیلیارد تومان، رشد ۵ تا ۸ درصدی شاخص کل تا پایان ماه محتمل است.

میانمدت (تا پایان سال ۱۴۰۴): با فرض تداوم جریان ورودی به میزان متوسط ماهانه ۱۵۰۰میلیارد تومان و انتشار گزارشهای ۱۲ماهه قوی، دستیابی به محدوده ۳.۷ تا ۳.۸میلیون واحد واقعبینانه به نظر میرسد.

بلندمدت (سال ۱۴۰۵): ادامه روند فعلی همراه با ثبات متغیرهای کلان میتواند زمینهساز تست سقف تاریخی ۴.۲میلیون واحد در سال آینده باشد.این دوره ۷۵ روزه(ابتدای مهر تا نیمه آذر)، نشان داد که بازار سرمایه ایران با وجود چالشهای ساختاری و بیرونی، همچنان ظرفیت جذب نقدینگی خرد و تبدیل آن به رشد پایدار را حفظ کرده است. بازگشت جریان ورودی حقیقی، کاهش فشار فروش حقوقی، گزارشهای مالی قوی و ثبات نسبی متغیرهای کلان، همگی حاکی از آغاز یک چرخه جدید در بازار سهام است. تداوم این روند بیش از هر چیز به ثبات سیاسی - اقتصادی و استمرار اعتماد سرمایهگذاران بستگی دارد. در صورت تحقق این شرایط، بازار سرمایه میتواند در ماههای آتی نقش محوری خود بهعنوان موتور محرک رشد اقتصادی را بار دیگر ایفا کند.

بازگشت پول حقیقی به بازار سرمایه؟

در بازه مهر تا نیمه آذر ۱۴۰۴، بیش از ۴۳۰۰ میلیارد تومان سرمایه تازه وارد حسابهای کارگزاری شد و همزمان ۵۳۰۰ میلیارد تومان از صندوقهای درآمد ثابت خارج گردید؛ چرخشی که بزرگترین جابهجایی نقدینگی حقیقی طی چهار سال گذشته را رقم زد و بورس را در مسیر عبور از سقف تاریخی قرار داد.