به گزارش «دنیای بورس»، تسنیم نوشت: نادر بذر افشان گفت: در آخرین روز هفته قیمت سکه بهار آزادی در بازار تهران با کاهش حدود ۳۰۰ هزار تومانی به ۱۰ میلیون ۳۷۰ هزار تومان رسید.

وی علت کاهش قیمت در بازار را کاهش تقاضا عنوان کرد و افزود: اگرچه قیمت اونس جهانی با گذر از مرز ۱۸۰۰ دلاری به ۱۸۱۳ دلار رسیده و از ابتدای هفته تاکنون ۳۷ دلار افزایش قیمت داشته است، اما به دلیل کاهش تقاضا در بازار داخلی شاهد افت قیمتها هستیم.

بذر افشان کاهش قیمت سکه بهار آزادی را ناشی از خالی شدن حباب سکه دانست و گفت: هم اکنون سکه بهار آزادی طرح جدید حدود ۹۵۰ هزار تومان حباب دارد و این درحالیست که این حباب اوایل هفته یک میلیون و ۲۰۰ هزار تومان بود.

به گفته این فعال بازار طلا در معاملات بازار تهران، قیمت طلای ۱۸ عیار هر گرم ۹۶۱ هزار و ۱۰۰ تومان، قیمت نیمسکه بهار آزادی ۵ میلیون و ۲۷۰ هزار تومان، ربعسکه بهار آزادی ۳ میلیون و ۱۰۰ هزار تومان تعیین شده است.

دبیر اتحادیه طلا و جواهر تهران با اشاره به رکود حاکم در بازار مصنوعات طلا گفت: هم اکنون تقاضا برای خرید مصنوعات طلا به کمترین حد رسیده و معاملات چندانی در بازار مصنوعات انجام نمیشود.

وی با بیان اینکه رکود حاکم بر بازار مصنوعات طلا بسیاری از فعالان بازار طلا را با مشکل مواجه کرده است گفت: هم اکنون اغلب معاملات به خرید و فروش سکه و مصنوعات دست دوم و کم اجرت ختم میشود و این درحالیست که خرید سکه هیچ ارزش افزودهای برای صنف طلا فروش ایجاد نمیکند، چون قیمت کاملا مشخص و براساس عرضه و تقاضا محاسبه میشود بنابراین خرید سکه را نمیتوان به پای رونق در این صنف منظور کرد.

بذر افشان درباره آینده بازار طلا با توجه به اوج گیری دوباره بیماری کرونا گفت: نگرانیهای بوجود آمده درباره شیوع دوباره ویروس کرونا و همچنین انتشار برخی اخبار مبنی بر تداوم این بیماری تا پایان سال میلادی، تقاضا برای خرید طلا در بازارهای جهانی را افزایش داده است.

وی افزود: تغییر مسیر سرمایهها به سمت طلا درسطح جهانی میتواند نشانهای از بیاعتمادی سرمایه داران به آینده سرمایهگذاری در بازارهای موازی باشد و اگر این شرایط تداوم پیدا کند، برخی رسیدن قیمت اونس جهانی به سقف ۲۰۰۰ دلاری را محتمل میدانند.

این کارشناس بازار سکه و طلا افزود:تا زمانی که کل جهان متاثر از بیماری کروناست و هنوز پایان مشخصی براین بیماری متصور نیست، نمیتوان با اطمینان درباره آینده بازار طلا اظهار نظر کرد.

ورود بازارساز به کانال ۲۲ هزار تومانی

دنیای اقتصاد هم نوشت: بازارساز در تعقیب دلار بازار آزاد به کانال ۲۲ هزار تومانی وارد شد. روزچهارشنبه پس از اینکه قیمت دلار در بازار آزاد از مرز ۲۲ هزار تومانی عبور کرد، نرخ این ارز بر تابلوی صرافیهای منتخب نیز از مرز یاد شده فراتر رفت. بررسی رفتار قیمتگذاری صرافی ملی از ابتدای هفته جاری نشان میدهد که بازارساز تاکتیک تازهای را در پیش گرفته و در پنج روز اخیر سعی کرده است با نزدیک کردن قیمت به بازار آزاد، مانع از ورود تقاضای آربیتراژی به معاملات شود. برخی فعالان حدس میزنند، هدف بازارساز از پیگیری این تاکتیک، فروش از قیمتهای بالا باشد.

در واقع آنها، باور دارند، بازارساز میخواهد زمانی که با کاهش نسبی تقاضا در بازار مواجه شد، با فروش از سقف قیمتی، نوسانگیران را دچار ضرر سنگین کرده و با خرید در قیمتهای پایینتر از منابع خود صیانت کند. با این حال عدهای از کارشناسان به بازارساز هشدار میدهند، تنها نزدیک کردن قیمتها برای مدیریت نوسان کافی نیست.

از نگاه آنها بازار در سطوح مقاومتی مهمی قرار گرفته است و بازارساز بهتر است در کنار نزدیک کردن قیمتها، تزریق در سمت حواله را افزایش دهد. به باور آنها، تنها تقویت عرضه حواله درهم همزمان با نزدیک کردن قیمتهاست که میتواند منجر به ریزش سنگین ابتدایی و در مرحله بعدی مدیریت نوسانات شود.

به گفته آنها، ضرورت مداخله حوالهای از آنجا بیشتر مشخص میشود که همواره در هفتههای اخیر قیمت درهم نسبت به دلار در بازار داخلی در سطح بالاتری مورد معامله قرار گرفته است؛ روز گذشته نیز از این قاعده مستثنی نبود و با توجه به عبور درهم از مرز ۶ هزار و ۲۰۰ تومانی، ارزش دلار در بازار داخلی میتوانست حداقل به بالای ۲۲ هزار و ۷۰۰ تومان برود.

در کنار این ارزش دلار در کشورهای همسایه مانند ترکیه نیز بالا رفته است و اختلاف قیمتهای حوالهای با بازار اسکناس زمینهسازی برای قاچاق ارز و خروج آن از کشور را فراهم کرده است. در این راستا، بازارساز میتواند با مداخله در سمت حواله تا حدی این اختلافها را کاهش دهد. علاوه بر این ها، صادرکنندگانی که در ایام اخیر رفع تهاتر نکردند نیز یکی از عوامل نوسان بازار به شمار میروند.

همانطور که پیشتر به این موضوع پرداخته بود، اکنون برخی از صادرکنندگان ناچار به تهیه ارز از بازار شدهاند تا در موعد مقرر، ارز صادراتی را برگردانند. این مسئله خود بر فشار تقاضا افزوده است. بازارساز با نزدیک کردن قیمت صرافیهای منتخب و بازار آزاد دو گام مهم خروج تقاضای آربیتراژی و حراست از منابع را با موفقیت برداشته است، ولی برای مدیریت نوسانات کنونی به استراتژیهای برونمرزی نیز نیاز است.

مضاف بر اینکه برای شرایط اقتصاد کلان و نگرانیهای مردم نسبت به تورم و رشد نقدینگی نیز باید برنامهریزیهای دقیقی صورت بگیرد. فعلا در اولین گام به نظر میرسد، تقویت ارز در سمت حواله، میتواند در کوتاهمدت بازار را تا حدی در برابر شوک ارزی ایمن کند و اگر درباره این مساله دیر اقدام شود، تقاضاهای ناشی از هراس از دست دادن ارزش پول، بیشتر به خیابان فردوسی روانه میشوند.

جسارت بازارساز در قیمتگذاری: در همان ابتدای روز چهارشنبه قیمت دلار در بازار آزاد از مرز ۲۲ هزار تومان عبور کرد و به دنبال آن، صرافیهای منتخب بازارساز که نرخ شروع خود را ۲۱ هزار و ۹۰۰ تومان درج کرده بودند، قیمت را به کانال بالاتر بردند. حدود ساعت ۴ بعدازظهر، دلار در بازار آزاد با قیمت ۲۲ هزار و ۵۰۰ تومان معامله میشد و بر تابلوی صرافیهای منتخب ۲۲ هزار و ۲۰۰ تومان قیمت خورده بود.

قیمت در بازار آزاد نسبت به روز پیش، ۵۲۰ تومان رشد کرده بود و تابلوی صرافیها نیز خبر از افزایش ۴۵۰ تومانی میداد. بازارساز با این نوع قیمتگذاری نشان داد که حاضر نیست به بهای رشد قیمتی، زمینهساز ورود تقاضای آربیتراژی به معاملات شود. درست همین یک هفته پیش بود که فاصله بین قیمت بازار آزاد و صرافیهای بانکی به نزدیک ۲ هزار تومان رسید و افراد زیادی برای کسب سود حاصل از این اختلاف به سوی صرافیها شتافتند. به نظر میرسد چنین تجربهای موجب شد که بازارساز سیاست تعقیب قیمت بازار آزاد و سعی در شکار آن را در پیش بگیرد.

رفتار بازارساز در تیر: بررسی روند قیمت دلار در صرافیهای منتخب نشان میدهد که بازارساز در تیرماه رفتارهای متناقضی داشته است. در روزهای ابتدایی تیرماه، بازارساز تمایل به پذیرش کانال ۱۹ هزار تومانی نداشت و همین عامل موجب شده بود که بین بازار آزاد و صرافیها یک گپ حدودا هزار تومانی ایجاد شود. از ۳ تیرماه، تاکتیک بازارساز تغییر میکند و قیمت صرافیها به کانال ۱۹ هزار تومان میرود و فاصله قیمتی با بازار آزاد کاهش پیدا میکند. با این حال این کاهش فاصله پایدار نیست، چرا که قیمت در معاملات خیابان فردوسی از کانال ۲۰ هزار تومانی عبور میکند و بازارساز به راحتی نمیتواند عبور دلار از چنین مرز مقاومتی را بپذیرد.

از تاریخ ۵ تیر تا ۱۲ تیر قیمت دلار بر تابلوی صرافیهای بانکی عمدتا بین ۱۸ هزار و ۸۰۰ تا ۱۹ هزار و ۵۰ تومان در حال نوسان اندک بود، حال آنکه در همین فاصله زمانی بهای این ارز در بازار آزاد به آستانه کانال ۲۱ هزار تومانی رسیده بود. اوج فاصله قیمت صرافیها و بازار آزاد در همان ۱۲ تیر رقم خورد که به هزار و ۸۰۰ تومان رسید. از ابتدای هفته جاری رفتار بازارساز در یک چرخش ۱۸۰ درجهای، به این سو رفت که قیمت خود را به بازار آزاد نزدیک کند. در اولین گام در روز شنبه قیمت دلار بر تابلوی صرافی ملی هزار و ۹۵۰ تومان بالا کشیده شد و با عبور از کانال ۲۰ هزار تومانی به عدد ۲۰ هزار و ۹۰۰ تومان رسید.

واکنش بازار آزاد به چنین رشد عجیبی، تنها افزایش ۵۵۰ تومانی بود. در روزهای بعد کمی از شدت تغییرات بازار کاسته شد و حتی یک روز دلار پس از ۸ افزایش متوالی کاهش قیمت را تجربه کرد؛ با این حال در دو روز گذشته به مسیر افزایشی بازگشت و هزار تومان رشد را در مجموع به ثبت رساند. بازارساز هم سعی کرد قیمتهای خود را همگام با بازار آزاد افزایش دهد، ولی تجربه این دو روز حداقل نشان میدهد که این کاهش فاصله تنها برای مدیریت قیمت کافی نیست، هر چند که گامی بسیار صحیح در مدیریت نوسانات بوده است. بازارساز برای موفقیت در جهت مدیریت نوسان، نیاز دارد که در سمت حواله نیز مداخلات بیشتری را از خود نشان دهد.

سکه در میانه کانال ۱۰ میلیونی: روز گذشته سکه تمام بهار آزادی ۳۰۰ هزار تومان رشد را به ثبت رساند و به بهای ۱۰ میلیون و ۵۰۰ هزار تومان رسید. سکه در همین هفته نیز چنین قیمتهایی را به خود دیده بود، ولی پس از یک بازگشت به کانال ۹ میلیون تومانی بار دیگر به سوی سقفهای پیشین بازگشت. جدا از رشد قیمتی دلار که محرک اصلی افزایش بهای سکه محسوب میشد، دیروز طلای جهانی نیز از مرز هزار و ۸۰۰ دلاری عبور کرد و انتظارات افزایشی سکهبازان را بالاتر برد.

اونس طلا در قله ۱۰۴ ماهه

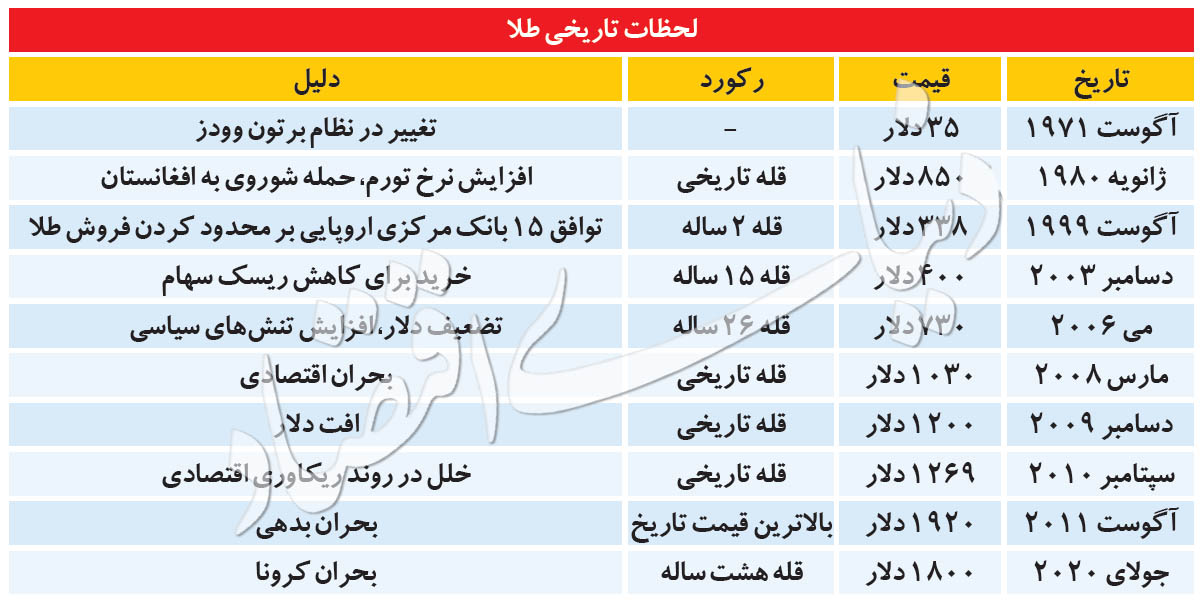

گزاش دیگری نوشت: طلا در معاملات امروز هم توانسته با قدرت از مرز ۱۸۰۰ دلاری عبور و جایگاه خود را در بالای این مرز مستحکم کند؛ مرزی که آخرین بار در ماه نوامبر ۲۰۱۱، یعنی قریب به ۱۰۴ ماه پیش شکسته شده بود. عوامل زیادی از جمله بحران کرونا، چشمانداز تاریک اقتصادی و اقدامات بیسابقه انبساطی دولتها سبب رشد تاریخی اونس شد؛ عواملی که هنوز هم در بازارها حضور دارد و میتواند سبب افزایش بیشتر قیمت اونس شود. «دنیایاقتصاد» به همین مناسبت به مرور لحظات تاریخی بازار طلا در دهههای اخیر پرداخته است.

پس از چند هفته پیشبینی و رایزنیهای مختلف نهایتا طلا از مرز ۱۸۰۰ دلاری عبور کرد. فلز زرد در روز چهارشنبه توانست با گذر از مرز ۱۸۰۰ دلاری، بالاترین قیمت ثبتشده در هشت سالو هشت ماه اخیر را به ثبت برساند. برای آخرین بار طلا در ماه نوامبر ۲۰۱۱، به قیمت ۱۸۰۳ دلار رسیده بود. عامل اصلی که قیمت طلا را تا سطح ۱۸۰۰ دلاری بالا آورد، افزایش مجدد تعداد مبتلایان به بیماری کووید-۱۹ و شروع موج جدیدی از این بیماری بود.

اکنون بسیاری از کشورها نگران ایجاد موج گستردهای از پاندمی کرونا هستند؛ موضوعی که سبب خواهد شد دوباره بسیاری از فعالیتهای اقتصادی به حالت تعطیل و نیمهتعطیل دربیایند. این اتفاق نیز سبب خواهد شد تا ریکاوری اقتصادی که در ماههای اخیر خوشبینیهایی نسبت به آن بهوجود آمده بود، به تاخیر بیفتد.

جدیدترین گزارشهای نهادهای مهم اقتصاد جهان از جمله صندوق بینالمللی پول، فدرال رزرو و بانک مرکزی اروپا، همگی در گزارشهای اصلاح شده خود، چشمانداز اقتصاد جهانی را نسبت به آنچه پیشبینی میشد، وخیمتر و تاریکتر ارزیابی کردهاند. با وجود این چشمانداز تاریک، بانکهای مرکزی، باید به ناچار به اقدامات حمایتی و انبساطی خود ادامه دهند، موضوعی که در بلندمدت سبب افزایش تورم و کسری بودجه دولتها خواهد شد.

اقدامات انبساطی که هزینه نگهداری طلا را کاهش داده و سبب افزایش تقاضای آن خواهد شد. تمام عوامل ذکر شده بهصورت سلسلهای به هم پیوسته، میتوانند سبب افزایش قیمت طلا شوند و در دوره کنونی که تمام این عوامل در بازارها حضور دارند، قیمت طلا توانست به رکورد ۸ سال و نیم خود برسد و همچنان بسیاری از معاملهگران پیشبینی میکنند قیمت این فلز افزایش پیدا کند.

از سوی دیگر با از بین رفتن عامل کرونا توسط کشف واکسن احتمالی یا درمان قطعی، بسیاری از این عوامل از بین خواهند رفت؛ موضوعی که در صورت تحقق، احتمال ریزش قیمتی طلا در بازارهای جهانی را افزایش خواهد داد.

مرور جهشهای تاریخی قیمت طلا نشان میدهد در هر نوبت، عوامل مختلفی سبب شدهاند که قیمت این پناهگاه امن سرمایه افزایش پیدا کند. یکی از دورههایی که قیمت طلا بهطور ناگهانی رشد قابل توجهی داشت، ماههای آخر دهه ۷۰ و ماههای ابتدایی دهه ۸۰ میلادی بود. مرور اتفاقات آن دوره نشان میدهد ترکیبی از عوامل ژئوپلیتیک و عامل ترس از تورم، سبب جهش طلا به قله ۸۵۰ دلاری در ژانویه ۱۹۸۰ شده بود.

در سال ۲۰۱۱ نیز طلا به بالاترین قیمت خود در طول تاریخ رسید و از مرز ۱۹۰۰ دلاری عبور کرد. عوامل جهش طلا در این نوبت بیشتر مربوط به عوامل اقتصادی از جمله چشمانداز نامناسب رشد اقتصادی و بحران بدهی دولتها بود. با نگاهی به دوره کنونی میتوان به این نتیجه رسید که تمام عوامل این دو دوره، در حال حاضر در بازارها حضور دارد و این موضوع میتواند سبب افزایش بیشتر قیمت طلا در ادامه سال جاری میلادی باشد.

از سوی دیگر مرور تجربه طلا در سالهای ۱۹۸۰ و ۲۰۱۱ نشان میدهد که پس از مقطع اوجگیری قیمت اونس، فلز زرد برای سالهای متمادی در قیمتی پایینتر از نقطه اوج قیمتی معامله شده است. موضوعی که باید مدنظر سرمایهگذاران در دوره کنونی هم قرار بگیرد تا با احتیاط بیشتری به صعود قیمت اونس نگاه کنند.

صعود اونس در آغاز دهه ۸۰: یکی از پروازهای تاریخی قیمت فلز زرد به سال پایانی دهه ۷۰ و سال ۱۹۸۰ بازمیگردد؛ دورهای که در آن قیمت طلا با افزایشی تاریخی در ماههای آغازین سال به قله ۸۵۰ دلاری به ازای هر اونس رسیده بود. با درنظر گرفتن اینکه طلا ۴۰ سال پیش به این قله رسیده است و برای سالهای متمادی بعد از آن نیز در قیمتهای پایینتر از آن معامله میشد و با احتساب تورم ۴۰ سال اخیر، میتوان به این نتیجه رسید که قیمت ۸۵۰ دلاری برای آن سالها رقم بسیار بالایی بوده است؛ نگاهی به قیمت طلا در سالهای قبل از آن نیز سرعت رشد شگفتانگیز طلا در آن سالها را روشنتر میکند. در سال ۱۹۷۸، یعنی دو سال قبل از رشد شگفتانگیز قیمت اونس، بالاترین قیمتی که برای طلا ثبت شده بود، نزدیک به ۲۴۳ دلار بود.

سال بعد از آن یعنی سال ۱۹۷۹، طلا ۱۳۳ درصد دیگر رشد کرد و بالاترین قیمتی که برای این پناهگاه امن دارایی ثبت شد، قیمتی نزدیک به ۵۲۴ دلار بود، اما دلیل رشد بیسابقه قیمت طلا در حدفاصل زمانی دهه ۷۰ و ۸۰ میلادی چه بود؟ کارشناسان سه دلیل عمده را برای صعود تاریخی قیمت طلا در آن دوره ذکر کردهاند که دو عامل آن مربوط به تنشهای ژئوپلیتیکی و یک عامل مربوط به تورم بود.

عامل اول مربوط به تهاجم شوروی به افغانستان بود که سبب شده بود نااطمینانیهای سیاسی فضای بازارها را فرابگیرد. در آخرین روزهای دهه ۸۰ میلادی (۲۳ دسامبر ۱۹۷۹) بود که قوای روس، کابل پایتخت افغانستان را به اشغال خود درآوردند و ۵ روز بعد قدرت را در افغانستان تغییر دادند. علاوه بر این حمله نظامی، یکی دیگر از عواملی که به عقیده کارشناسان سبب خیزش اونس در ژانویه ۱۹۸۰ شد بالا گرفتن تنشهای سیاسی میان ایران و آمریکا عنوان شده بود. اما به غیر از این دو عامل ژئوپلیتیک، عامل دیگری نیز در افزایش قیمت طلا نقش بازی کرده بود.

افزایش نرخ تورم، عامل دیگری بود که سبب شده بود تا سرمایهداران برای حفظ ارزش دارایی خود به بازار طلا هجوم بیاورند. در حقیقت نقطه اوج بحران تورم در انتهای دهه ۷۰، ماه پایانی سال ۱۹۷۹ بود، که در آن تورم به حدود ۱۳ درصد رسیده بود. این نرخ یکی از بالاترین نرخهای تورمی بود که آمریکا تا آن تاریخ تجربه کرده بود. در نهایت و پس از آن سالها، طلا برای سالهای متمادی در قیمتهای پایینتر از سال ۱۹۸۰ معامله شد. طلا بیش از دو دهه پس از سال ۱۹۷۹ و ۱۹۸۰، هیچگاه به قیمت آغاز دهه ۸۰ نرسید.

قله تاریخی ۲۰۱۱: در آگوست سال ۲۰۱۱ بود که طلا بالاترین قیمت خود در تاریخ را به ثبت رساند و نهایتا توانست به قیمت تاریخی ۱۹۲۰ دلار برسد؛ تاکنون این بالاترین قیمتی است که در تاریخ برای هر اونس از فلز زرد ثبت شده است. البته بسیاری از کارشناسان در آن دوره بر این باور بودند که قیمت طلا با حباب همراه است و عوامل بنیادین باعث افزایش قیمت طلا نشده است. پیشبینی که به تحقق پیوست و طلا پس از آن به قیمتهای پایینتر نزول کرد و برای سالهای متوالی و تا قبل از سال جاری میلادی به نزدیکی این سطح از قیمتها نرسید.

دلایل ذکر شده برای بلندترین جهش قیمتی طلا در آن دوره بیشتر به مسائل اقتصادی مربوط بود. نااطمینانیهای اقتصادی، بحران بدهی در آمریکا و اروپا و افزایش نرخ تورم در بازارهای نوظهور از جمله چین و هند از جمله عواملی بودند که سبب افزایش قیمت فلز زرد شده بودند. البته کارشناسان در آن دوره بحران بدهی کشورهای اروپایی را مهمترین عامل تقویتکننده تقاضای طلا میدانستند. تمام این عوامل سبب شده بود تا در آن مقطع تقاضای بانکهای مرکزی برای خرید طلا افزایش چشمگیری داشته باشد.

سناریوهای پیشرو: هر روز اخبار جدیدی از رکوردشکنی تعداد مبتلایان در برخی از ایالات آمریکا و برخی از کشورهای آمریکای لاتین به گوش میرسد. در جواب به نگرانیهای بهوجود آمده از طولانی شدن پاندمی کرونا، هر هفته خبری جدید از اقدامات انبساطی بیشتر از سوی بانکهای مرکزی منتشر میشود. از سوی دیگر وضعیت ژئوپلیتیکی مناطقی مانند خاورمیانه نیز عادی به نظر نمیرسد و سطح تنشها نسبتا بالاست. تمام نهادهای تاثیرگذار بینالمللی پیشبینیهای خود نسبت به رشد اقتصادی سال جاری میلادی را بهصورتی بدبینانهتر اصلاح کردهاند. تمام این اخبار میتواند برای پیشروی قیمت طلا مناسب باشد.

در صورت ادامه حضور تمام این عوامل در بازارها شاید طلا بتواند قله تاریخی سال ۲۰۱۱ را نیز پشت سر بگذارد. اما با مرور تجربه دهه ۸۰ میلادی و سال ۲۰۱۱ و مرور نظر فعالان و کارشناسان بازارها میتوان به این نتیجه رسید که در هر دو مورد خوشبینیهای بهوجود آمده برای صعود قیمت اونس به واقعیت تبدیل نشد و طلا تا دهه ها بعد از قله تاریخی خود، در قیمتهای پایینتر در جا زد. از سوی دیگر صف طویل عوامل حمایتکننده قیمت طلا با کشف واکسن و درمان قطعی کرونا به ناگهان در هم شکسته خواهد شد و این موضوع میتواند سبب ریزش ناگهانی قیمت فلز زرد شود.