دنیای بورس-بهزاد بهمننژاد: بورس تهران به دنبال تنشها و نگرانیهای سیاسی از اواخر فروردین ماه وارد فاز رکودی و منفی شد. به طوری که نماگر این بازار تا محدوده 93 هزار واحدی نیز عقبنشینی کرد. تهدیدهای ترامپ علیه کشورمان و خروج آمریکا از برجام مهمترین مسائلی بودند که موجب ریسکگریزی سرمایهگذاران و عدم تمایل به ورود به بازار سهام بود. در این میان، سیاستهای مداخلهجویانه دولت به ویژه درباره فروش ارز صادرکنندگان باعث شد تا بار دیگر ریسکهای سیستماتیک در بازار سهام تشدید شوند.

این وضعیت در شرایطی سپری میشد که ناگهان از هفته گذشته روند قیمتها با شتاب تندی در بورس تهران معکوس شد. به طوری که شاخص سهام با کانالشکنیهای متوالی توانست از سطوح کمتر از 96 هزار واحد به 109 هزار واحد نیز صعود کند. بازدهی دورقمی در یک هفته که بسیاری از سرمایهگذاران را شگفتزده کرده است. پرسش اینجاست که چطور میشود در شرایطی که عموم مردم نسبت به آینده اقتصاد و تلاطمهای قیمتی احساس نگرانی میکنند، بورس به عنوان دماسنج اقتصاد با رونق مواجه شود؟

تناقض رشد بورس با معیارهای ذهنی «اقتصاد خوب»

برای پاسخ به این پرسش باید در نظر گرفت که بازار سهام به عنوان آینه اقتصاد، هر آنچه در اقتصاد یک کشور رخ دهد، خوب یا بد را در خود نشان میدهد. به عبارت دقیقتر، رشد بورس صرفا به معنای بهبود تولیدات یا همان رشد اقتصادی یک کشور نیست؛ بلکه این رشد میتواند ناشی از رشد اسمی قیمتها باشد. بنابراین، بورس علاوه بر رشد اقتصادی، افزایش نرخ تورم را نیز در خود نشان میدهد.

چنین اتفاقی محدود به اقتصاد ایران نیست و در تمام جهان رخ میدهد. به عنوان نمونه میتوان وضعیت بورس ونزوئلا را در نظر گرفت. کشوری که در بدترین وضعیت اقتصادی به سر میبرد، اما طی ماههای گذشته یکی از پربازدهترین بورسهای جهان را داشته و به طور مداوم رکوردشکنی کرده است. بر این اساس، معیار ذهنی از مطلوبیت شرایط اقتصاد، لزوما با رونق بازار سهام مرتبط نیست. بلکه در تحلیل بورس باید رشد اقتصادی در کنار عوامل تورمساز بررسی شوند.

مبارزه دلار با عوامل غیراقتصادی

با توجه به موارد یادشده، نوسان نرخ دلار اهمیت ویژهای برای بازار سهام دارد. این وابستگی بورس به نرخ ارز صرفا به دلیل سهم بالای شرکتهای صادراتمحور بورس تهران نیست، بلکه در بلندمدت به دلیل افزایش ارزش جایگزینی شرکتها و ایجاد انتظارات تورمی باعث میشود سایر بخشهای غیرصادراتی نیز در بازار سهام بالاتر از قبل ارزشگذاری شوند. به بیان سادهتر، با افزایش نرخ دلار هر آنچه بر مبنای ریال ارزشگذاری میشود خواه یک کالا، خواه یک سهم، با افزایش قیمت همراه میشود.

این مساله میتواند مستقل از همه ریسکهای غیراقتصادی، محرکی برای افزایش قیمتها در بازار سهام باشد. اگر مجدد مثال ونزوئلا را در نظر بگیریم مشاهده میشود علاوه بر وضعیت اسفناک اقتصادی، از نگاه سیاسی نیز اوضاع به شدت رو به وخامت است. از درگیریهای داخلی گرفته تا تحریمهای شدید آمریکا علیه کاراکاس، همگی مسائلی هستند که نتوانستند رشد اسمی قیمتها در بورس این کشور را متوقف کنند.

جایگاه شاخص قیمت بورس در ترازوی دلار

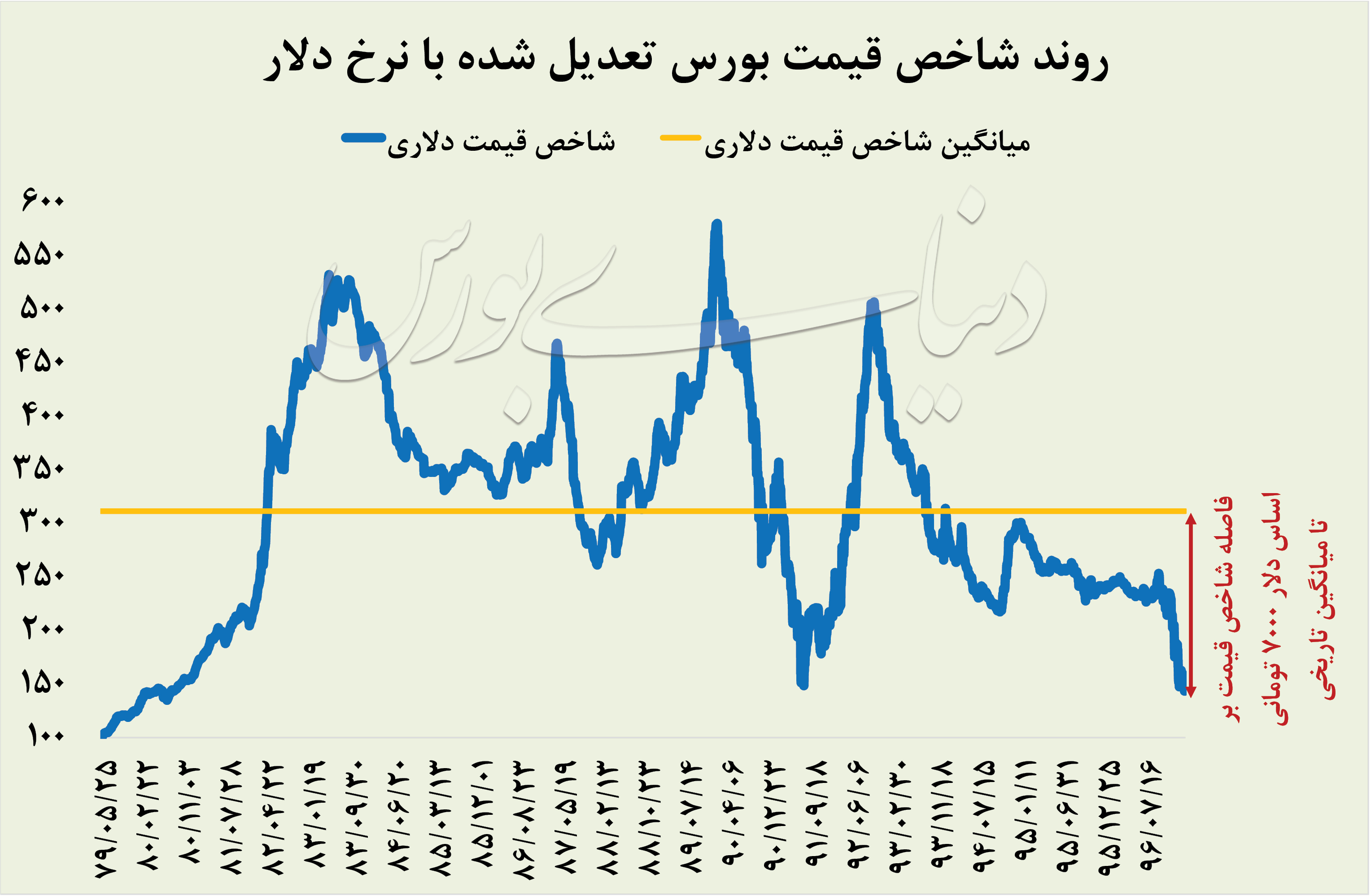

با این توضیحات میتوان تصویر روشنتری از اقتصاد کشور و وضعیت بازار سهام پیدا کرد. برای این منظور «دنیای بورس» موقعیت شاخص قیمت بورس تهران را تحلیل کرده است. با توجه به آنکه اقتصاد آمریکا (عرضهکننده دلار) طی سالهای اخیر تورم محسوسی نداشته است، قیمتهای دلاری داراییهای مختلف در طول زمان قابل مقایسه خواهند بود.

بنابراین، شاخص قیمت سهام به عنوان نماگر مجموعهای از داراییهای مالی اگر بر مبنای نرخ دلار محاسبه شوند، میتواند مبنای مقایسهای در بلندمدت قرار گیرد. به این معنا که با فرض ثبات سایر شرایط، شاخص قیمت دلاری بورس تهران باید در بلندمدت حول یک محدوده مشخص حرکت کند. همانطور که در نمودار مشاهده میشود بر اساس نرخ دلار روز در بازار غیر رسمی (حدود 7000 تومان)، شاخص قیمت بورس تهران فاصله زیادی تا میانگین تاریخی خود دارد. این شاخص حتی از محدوده سال 91 (دوره شوک ارزی قبلی در اقتصاد ایران) پایینتر رفته است. یعنی زمانی که جهش قیمتها در بازار ارز به تدریج اثر خود را بر سهام منعکس کرد و یک دوره رونق تاریخی طی سالهای 91 و 92 در بورس تهران رقم خورد.

چشمانداز عددی شاخص بورس

با این مفروضات میتوان همچنان پتانسیل بالایی برای صعود شاخص بورس در نظر گرفت. هرچند انتظارات سیاسی، وضعیت قیمتها در بازار جهانی و نرخ سود میتوانند بر روند قیمت سهام اثرگذار باشند، اما به نظر میرسد اهرم دلاری بورس تهران به حدی قدرتمند هست که اثر سایر عوامل را خنثا و زمینهساز رشد اسمی قیمت سهام در میانمدت شود.

با این توضیح و فرض آنکه قرار باشد شاخص قیمت دلاری بورس تهران به میانگین خود برگردد به نتایج جالبی میرسیم. با توجه به آنکه میانگین نرخ دلار در سال 96 حدود 4000 تومان بوده است، نرخ دلار رسمی 4200 تومان تقریبا محرکی برای رشد بیشتر بازار سهام ایجاد نمیکند. اما اگر دلار را به ترتیب 5000 تومان، 7000 تومان (نرخ فعلی) و 8000 تومان بگیریم برای میانگین یک سال آینده به ترتیب بازدهی 20 درصد، 80 درصد و 100 درصدی میتوان برای بازار سهام متصور بود. بنابراین، اگر نرخ دلار طی یک سال آینده به طور میانگین 8000 تومان باشد، رسیدن به عدد عجیب 200 هزار واحدی برای شاخص کل بورس نیز با یک نگاه میانمدت دور از دسترس نخواهد بود.

در این زمینه مطالعه مطلب جایگاه بورس در رالی بازارهای سال 97 نیز توصیه میشود