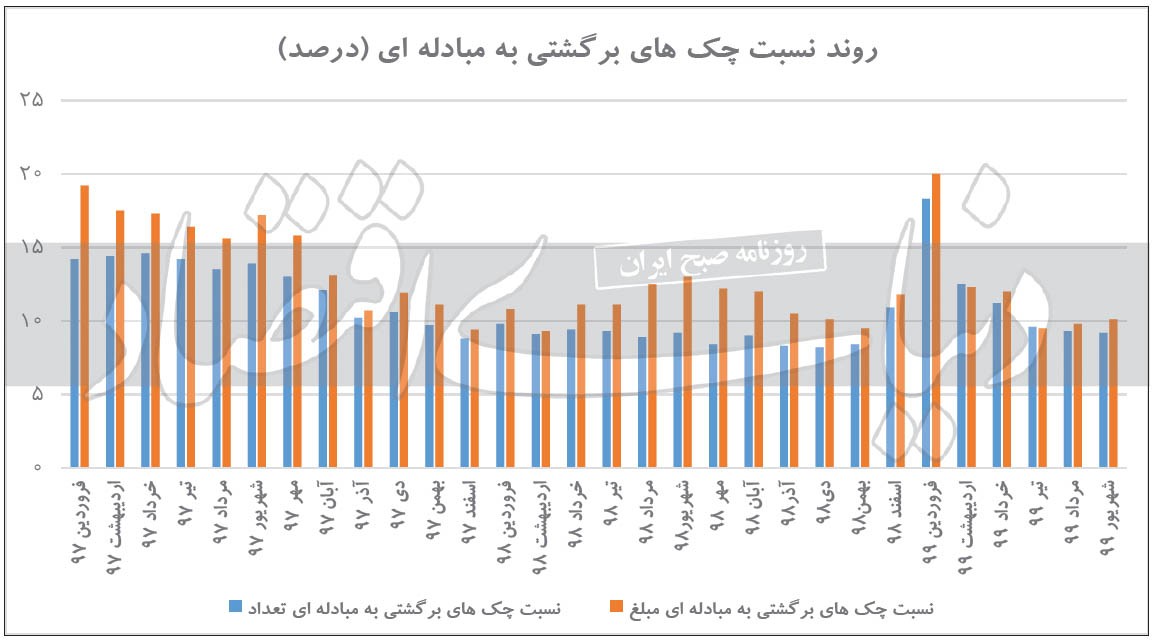

به گزارش «دنیای بورس»، دنیای اقتصاد نوشت: بر اساس آمار منتشر شده توسط بانک مرکزی، در پایان سال ۹۶، یعنی سال ماقبل تصویب قانون چک، نسبت تعداد چکهای برگشتی به مبادلهای ۴/ ۱۵ درصد بود که با کاهش ۲/ ۶ واحد درصدی به ۲/ ۹ درصد در پایان شهریور ماه ۹۹ رسید. همچنین از لحاظ مبلغی نیز نسبت مبلغ چکهای برگشتی به مبادلهای با ۴/ ۱۱ واحد درصد کاهش، از ۵/ ۲۱ درصد در پایان سال ۹۶ به ۱/ ۱۰ درصد در پایان شهریور ماه ۹۹ رسید.

این اعداد و ارقام نشان میدهد بانک مرکزی در اجرای نقش خود در مسیر درستی قرار گرفته است. به گفته اکبر کمیجانی اجرای کامل احکام مندرج در قانون اصلاح قانون صدور چک، مستلزم مشارکت و همکاری سایر نهادها از جمله قوه قضائیه است.

چک اصلیترین ابزار معاملاتی است که در مبادلات تجاری، امکان خرید نسیه و مدتدار را برای فعالان اقتصادی فراهم میکند. اهمیت بالای چک از آن جهت است که همواره حجم زیادی از تراکنشهای مالی از طریق چک انجام میشود. علاوه بر این، این ابزار سهلالوصولترین و ارزانترین ابزار معامله مدتدار در نظام اقتصادی محسوب میشود.

ضرورت کارآمدسازی چک و بهرهمندی از مزایای منحصربهفرد آن در مبادلات اقتصادی، سبب شده تا هفت مرتبه اصلاح و بازنگری قانون چک در مقاطع زمانی مختلف صورت گیرد. با وجود این، بهدلیل عدم اتخاذ رویکرد متناسب با کارکرد حقیقی و فعلی چک در اصلاح قانون مذکور تا قبل از سال ۹۷، مشکلات متعددی برای فعالان اقتصادی به وجود آمده بود.

جهش اساسی در اصلاح نظام بانکی کشور

به گفته اکبر کمیجانی، قائممقام بانک مرکزی عدم ساماندهی و تقویت اعتبار و اطمینان به چک، افزایش ریسک معاملات و ایجاد ناامنی در فضای کسبوکار، اطاله دادرسی در پروندههای چک (طولانی شدن زمان رسیدگی به پروندههای قضایی در دادگاهها) و تحمیل هزینه بالا به فعالان اقتصادی و همچنین ضعف نظارت و کنترل بر فرآیند صدور چک و اتکای صرف به لاشه کاغذی چک، از مهمترین مشکلات و مسائلی بودند که منجر شد بازنگری و اصلاح قانون صدور چک در دستور کار قرار گیرد.

این موارد سبب شد قانون جدید چک با عنوان قانون «اصلاح قانون صدور چک» پس از انجام حجم گسترده بررسیهای کارشناسی و آسیبشناسی دقیق وضعیت بحرانی چکهای بلامحل و همچنین بهرهمندی از تجارب موفق دیگر کشورها در حوزه قوانین چک، تدوین و با رای قاطع نمایندگان محترم مجلس تصویب شود. به گفته قائممقام بانک مرکزی «اصلاحیه قانون چک به حدی مترقی است که بسیاری از اقتصاددانان، فعالان نظام بانکی و کارشناسان اقتصادی، آن را یک جهش اساسی در اصلاح نظام بانکی میدانند.»

روند تاریخی اصلاح قانون چک

به گزارش بانک مرکزی، باتوجه به اینکه قانون صدور چک پس از تصویب در تیرماه سال ۵۵، طی ادوار مختلف و در چند مرحله در معرض تغییر و نیز اصلاحاتی بر مبنای شرایط اقتصادی و اقتضائات حاکم بر آن دوره بوده است. همچنین طی سالهای اخیر مجلس شورای اسلامی مجددا با مشارکت دستگاههای ذیربط نسبت به انجام تغییراتی با رویکرد کاهش تعداد چکهای برگشتی و افزایش اعتبار چک اهتمام ورزیده است.

با توجه به وجود روند افزایشی تعداد چکهای برگشتی در شرایط کنونی اقتصاد کشور، اتخاذ تدابیر لازم نیازمند وجود مبانی قانونی قابل اتکا است که در نسخه اصلاحی قانون صدور چک، سازوکارها و ابزارهای قانونی لازم پیشبینی شده و این مهم محقق شد. علاوه بر این افزایش نظارت دقیق بر اعطای دسته چک به مشتریان و ایجاد شرایط پیشگیرانه در این خصوص نیز میتواند منجر به اعتمادسازی بیشتر در انجام مبادلات شده و طبعا از بهوجود آمدن زمینههای گوناگون برای جرائم مختلف جلوگیری به عمل آورد.

در این راستا طرح اصلاح قانون صدور چک متضمن تغییرات و اصلاحاتی در برخی موارد قانون مورد اشاره در جلسه علنی ۱۳ آبان سال گذشته مجلس شورای اسلامی تصویب و پس از تایید شورای نگهبان تحت عنوان قانون «اصلاح قانون صدور چک» ابلاغ شد.

اکنون پس از گذشت تقریبی دو سال از زمان تصویب قانون «اصلاح قانون صدور چک» (مدت زمان اختصاص داده شده مطابق قانون)، بانک مرکزی بهعنوان نهاد هدایتکننده و ناظر بر فعالیتهای بانکی کشور، با ایجاد زیرساختهای لازم، مقدمات آن را فراهم کرده است تا از آذرماه سال جاری بهعنوان مبنای اصلی و چارچوب حقوقی حاکم بر فرآیندهای مربوط به صدور، گردش و وصول انواع چک درآید.

بانک مرکزی به دنبال تصویب قانون مذکور، با همکاری کمیسیون قضایی و حقوقی مجلس، طی برگزاری جلسات متعدد با حضور نهادهای ذیربط، اقدام به بررسی ابعاد تغییرات ایجاد شده کرده است. براین اساس و متعاقب این امر، تغییرات و اصلاحات لازم، تدوین و موارد طی بخشنامه در آخرین روز کاری سال۹۷، به مدیریت کل اعتبارات این بانک برای اجرا به شبکه بانکی اعلام شده است.

مهمترین مفاد قانون اصلاح چک

مهمترین مواردی که بانک مرکزی در راستای قانون اصلاح صدور چک پیشتر به شبکه بانکی کشور برای اجرا ابلاغ کرده است عبارتند از:

مورد اول- مهلت ۱۰ روزه برای ارسال اطلاعات چکهای برگشتی به سامانه بانک مرکزی لغو شده و به محض صدور گواهینامه عدم پرداخت، بانکها مکلف به ارسال اطلاعات مذکور به این سامانه هستند.

مورد دوم- بانکها مکلف به درج کد رهگیری روی گواهینامه عدم پرداخت صادره بوده و بدیهی است به گواهینامه فاقد کد رهگیری در مراجع قضایی و ثبتی ترتیب اثر داده نخواهد شد.

مورد سوم- به استناد تبصره ۲ ماده ۵ مکرر، اطلاعات چکهای برگشتی اشخاص حقوقی در سابقه امضاکنندگان آنها نیز نمایش داده خواهد شد و خروج اشخاص مذکور از شرکت تاثیری در موضوع فوق نخواهد داشت.

مورد چهارم- درخصوص واریز کسری مبلغ چک به حساب توسط صادرکننده برای رفع سوءاثر از آن، مدت زمان مسدودی مبلغ در حساب از دو سال به یک سال کاهش یافته است.

مورد پنجم- در صورت ارائه هر یک از مدارک مربوط به رفع سوءاثر از چکهای برگشتی مذکور در متن قانون اعم از لاشه چک، رضایتنامه رسمی از دارنده چک، نامه رسمی از مرجع قضایی یا ثبتی ذیصلاح مبنی بر اتمام عملیات اجرایی درخصوص چک در حکم قضایی مبنی بر برائت ذمه صاحب حساب در ارتباط با چک که حاکی از گذشت زمانی پیش از یک سال از تاریخ انسداد مبلغ چک باشد، بانک باید نسبت به رفع انسداد از مبلغ مسدود شده اقدام کند.

مزایای اصلاح قوانین صدور چک

کمیجانی با اشاره به منوط شدن اعتبار صدور چک به ثبت اطلاعات آن در سامانه یکپارچه بانک مرکزی، بیان کرد که مطابق ماده ۸ قانون مذکور، بانک مرکزی مکلف است امکاناتی را ایجاد کند تا صدور هر برگه چک مستلزم ثبت مشخصات هویتی دریافتکننده، مبلغ و تاریخ سررسید چک برای شناسه یکتای برگه چک توسط صادرکننده در سامانه یکپارچه بانک مرکزی باشد.

بنابراین امکان انتقال چک به شخص دیگر توسط دارنده تا قبل از تسویه، تنها با ثبت هویت گیرنده جدید برای همان شناسه یکتای چک در آن سامانه امکانپذیر خواهد بود. همچنین سامانه مذکور بهگونهای خواهد بود که در صورت وجود چک برگشتی رفع سوءاثر نشده در سابقه صادرکننده، اجازه صدور برگه چک جدید برای وی داده نخواهد شد. در این صورت افراد بدحساب و کلاهبردار بهدلیل اینکه استعلام سوابق، احراز عدم ممنوعیتها و صدور دستهچک بهصورت متمرکز توسط سامانه بانک مرکزی و بر مبنای اعتبارسنجی انجام میگیرد، امکان اخذ دستهچک را نخواهند داشت.

از طرف دیگر اختصاص کد یکتا به هر برگه چک، امکان برقراری تقارن اطلاعات و افزایش اعتبار چک را نیز فراهم میکند. با اجرای این قانون اعتبار چک تنها متکی بر لاشه کاغذی نخواهد بود و با پشتیبانگیری و ثبت اطلاعات مندرج در چک در سیستم متمرکز بانک مرکزی، اعتبار چک افزایشیافته و نگرانی درخصوص از بین رفتن آن در حوادثی از قبیل سیل، زلزله و دیگر حوادث مترقبه وجود نخواهد داشت و وقوع جرائمی همچون جعل و سرقت چک به میزان قابلتوجهی کاهش خواهد یافت و در برخی موارد حتی موضوعیت نخواهند داشت. از طرف دیگر با توجه به منوط شدن صدور چک به ثبت اطلاعات آن در سامانه، امکان نظارت بر لحظه صدور برگه چک و کنترل افراد پرخطر برای بانک مرکزی فراهم میشود.

اقدامات انجام شده در راستای اصلاح قانون صدور چک

قائم مقام بانک مرکزی، با اشاره به سرعت عمل بانک مرکزی در ارتباط با اجرای بخشی از مفاد قانون جدید چک بیان کرد: «با توجه به زیرساختهای توسعهیافته در بانک مرکزی، اجرای بخشی از اصلاحات مقررشده در قانون «اصلاح قانون صدور چک» بلافاصله بعد از ابلاغ قانون مذکور ممکن بود و نیاز به ایجاد زیرساخت فنی خاصی نداشت. بنابراین پس از ابلاغ قانون در تاریخ ۲۳ آبانماه ۹۷، بخشی از تکالیف مندرج در قانون با فاصله زمانی اندکی توسط قوه قضائیه، بانک مرکزی و بانکها عملیاتی شد.»

وی همچنین در این باره افزود که راهاندازی سامانه صیاد و ساماندهی صدور دستهچک، برقراری نسبی تقارن اطلاعات در زمان صدور چک برای گیرنده از طریق راهاندازی سامانه استعلام پیامکی سوابق چک برگشتی و ایجاد فرآیند جدید مطالبه وجه چک از طریق صدور اجرائیه دادگاه علیه صادرکننده چک برگشتی بدون رسیدگی ماهوی ظرف کمتر از ۲۰ روز، از اولین و مهمترین اقدامات صورت گرفته در راستای اجرای قانون جدید چک بوده است.

عدم نیاز به جابجایی چک، هزینه کمتر، سهولت در اطلاعرسانی نقلوانتقال چک به صاحب چک و امنیت بیشتر و عدم امکان سرقت و مفقودی چک را از جمله مزیتهای چک الکترونیک است. به گفته قائم مقام بانک مرکزی، برای راهاندازی چک الکترونیک، تاکنون اقداماتی اعم از راهاندازی سامانه مرکزی چک الکترونیک (چکاد)، تهیه و ابلاغ الزامات صدور و پردازش چک الکترونیکی به شبکه بانکی کشور، بازنویسی نسخه جدید سامانه صیاد در راستای ایجاد امکان صدور چک الکترونیکی، بازنویسی نسخه جدید سامانه چکاوک در راستای ایجاد امکان پردازش چک دیجیتال و ابلاغ مستندات فنی به بانکها توسط بانک مرکزی انجام شده است و سایر اقدامات لازم مستلزم اعمال تغییرات فنی در رابط کاری صیاد و چکاوک توسط بانکها در حال انجام است.

به گفته کمیجانی در حال حاضر از سامانههای صیاد (صدور یکپارچه الکترونیکی دستهچک)، چکاوک (سیستم انتقال تصویر چک) و پیچک (سامانه پیگیری مبادلات چک) در خدماترسانی به مردم استفاده میشود. او همچنین بیان کرد که در راستای ثبت آنی چک برگشتی، ثبت مشخصات اتباع بیگانه و اخذ اطلاعات ذینفع چک برگشتی، مستندات فنی سامانه جدید چکهای برگشتی (سما چک: سامانه متمرکز الکترونیکی چک برگشتی) در دستور کار بانک مرکزی قرار گرفته و فرمتهای اطلاعاتی سامانه مذکور برای بهرهبرداری طی بخشنامهای در تیرماه ۹۹ به تمام بانکها ارسال شده که مطابق آن ارسال اطلاعات بهصورت وبسرویس به سامانه یادشده عملیاتی و امکان دسترسی به اطلاعات دارنده چک بهصورت سیستمی برای بانکها ایجاد میشود.

لزوم مشارکت و همکاری سایر نهادها در اجرای احکام

قائم مقام بانک مرکزی در این رابطه با تاکید بر اینکه اجرای کامل احکام مندرج در قانون اصلاح قانون صدور چک، مستلزم مشارکت و همکاری سایر نهادها از جمله قوه قضائیه است، بیان کرد که با توجه به اینکه قانون مزبور، سامانهمحور است و نیاز به تغییر در زیرساختهای شبکه بانکی دارد و همچنین اجرای کامل آن مستلزم ایجاد تبادل برخط اطلاعات میان نظام بانکی و قوه قضائیه است؛ از این رو ممکن است راهاندازی سامانهها زمانبر شود.

او همچنین افزود که اجرای تکالیف قانونی بانک مرکزی، منوط به اطلاع این بانک نسبت به دریافت اطلاعات آرای قطعی محاکم قضایی است و در این خصوص نیز جلسات کارشناسی متعددی برگزار و تفاهمنامه تبادل اطلاعات بین بانک مرکزی و قوهقضائیه تهیه و به منظور اخذ تایید نهایی برای رئیس محترم قوهقضائیه ارسال شده است.