به گزارش «دنیای بورس»، دنیایاقتصاد نوشت: سرکوب نرخ سود در ماههای نخست سال مختصات بازارها را به هم ریخت. گزارش رسمی بانک مرکزی تاکید میکند کسری بودجه دولت و واریز ریالی منابع صندوقها به حساب بانکها سبب ایجاد موج نقدینگی در بانکها شد و در نتیجه نرخ سود تعادلی بازار بین بانکی به سطح ۸ درصد کاهش یافت. در این خصوص انفعال سیاستگذار، برای استفاده از ابزار نرخ سود باعث شد که آشفتگی بازارهای دارایی نظیر ارز، مسکن و حتی بازار سهام افزایش یابد و روند متعادل در شاخص بازارها، جای خود را به التهابات و نوسانات روزانه داد.

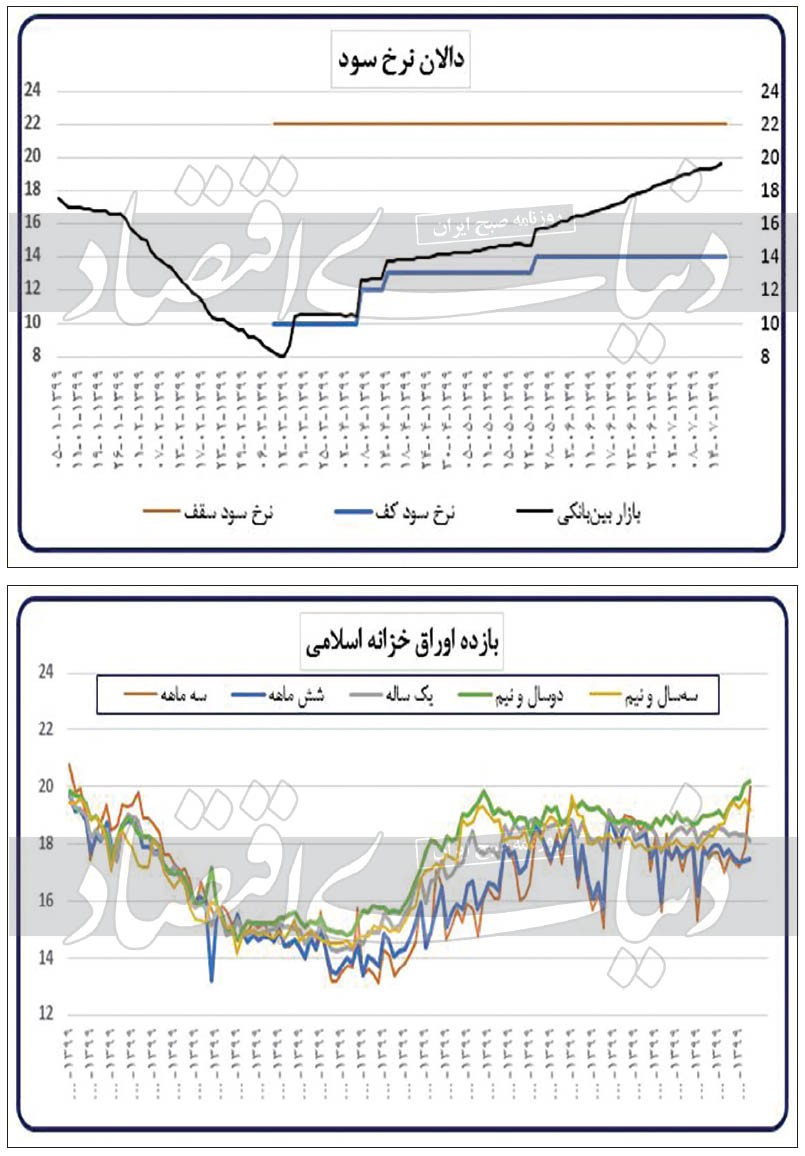

حال اما آمارها نشان میدهد در ۴ ماه اخیر نرخ سود بازار بین بانکی با افزایش ۱۲ واحد درصدی به حدود ۲۰ درصد افزایش یافته است تا کمی خود را به شرایط تعادلی بازارها نزدیک کند. در این شرایط گام تکمیلی میتواند نزدیک کردن نرخ سود سپردهها به نرخ بازار بین بانکی باشد. از سوی دیگر، تهدید دوباره به عرضه پولی از سوی سیاستگذار برای پوشش کسری بودجه و پاس کردن چک دولت میتواند باعث ایجاد موج دوم تورمی شود.

بانک مرکزی سومین گزارش سیاستی خود را منتشر کرد. براساس گزارش منتشر شده، نرخ سود بینبانکی از ۸ درصد در خرداد سالجاری، به حدود ۲۰ درصد در مهرماه رسیده است. به عبارت دیگر در مدت ۴ ماه تقریبا ۵/ ۲ برابر شده است. این در حالی است که نرخ سود تعادلی با عرضه پولی در ماههای نخست سال، سرکوب شده بود.

به نظر میرسد کاهش نقدینگی در بازار بینبانکی سبب افزایش نرخ سود در این بازار شده و در واقع در گام نخست بدون دخالت مستقیم بانک مرکزی نرخ سود بازار بینبانکی به حدود ۲۰ درصد رسید؛ حال لازم است که در گام دوم با اقدامات بانک مرکزی نرخ سود سپردههای بانک نیز به نرخ تعادلی نزدیک شود.

در اقتصادی که نرخ تورم آن بالای ۳۰ درصد است، باید عملا نرخهای سود نزدیک به هم نگه داشته شوند در غیر این صورت مانند آنچه که در ابتدای سال وجود داشت، تعادل در بازارها به هم خورده و سبب هرج و مرج میشود. بنابراین افزایش نرخ سود بازار بینبانکی و نزدیک شدن آن به نرخ تورم در کنار تقویت فروش اوراق دولتی برای تامین کسری بودجه، میتواند بانک مرکزی را در پیشبرد اهداف ضدتورمی خود کمک کند.

البته این موفقیت منوط به این است که تصمیم جدیدی برای منابع بانک مرکزی گرفته نشود و مانند ابتدای سالجاری فشار مضاعفی بر منابع بانک مرکزی وجود نیاید. در حال حاضر، فشارهای زیادی برای چاپ پول از سوی بانک مرکزی و ایجاد موج تورمی دیگر، وجود دارد.

بنابراین نیاز است که سیاستگذار پولی، استقلال لازم برای مقاومت در مقابل این فشارها را داشته باشد. از سوی دیگر، با کاهش شکاف نرخ سود تعادلی و تورم، این امکان وجود دارد که وضعیت بازارها نیز در شرایط باثباتتری قرار گیرد.

تحولات اقتصادی از نگاه بانک مرکزی

گزارش اخیر بانک مرکزی شامل دو بخش تحلیل تحولات اقتصاد کلان و اقدامات بانک مرکزی است. براساس گزارش بانک مرکزی، تحلیل تحولات اقتصاد کلان نشان میدهد که متغیرهای برونزا بیشترین اثر را بر تورم داشتهاند. پیشبینی بانک مرکزی از روند آتی تورم این است که عوامل شتابدهنده به این نرخ از بین نرفته و نیاز است که بانک مرکزی سیاستهای پولی محدودکننده نرخ تورم را اجرایی کند.

اولین متغیر کلان اقتصادی که در گزارش بانک مرکزی مورد بررسی قرار گرفته، نرخ تورم است. براساس گزارش بانک مرکزی، نرخ تورم ماهانه در ماههای اردیبهشت، خرداد و تیر سالجاری در ادامه آثار و تبعات افت درآمدهای ارزی دولت و شوکهای انتظاری ایجاد شده از محل کسری بودجه دولت روندی افزایشی داشته است.

هرچند در مردادماه سالجاری، تورم ماهانه با کاهش مواجه شد و در شهریورماه نیز تغییر محسوسی نسبت به مرداد نشان نداد، اما همچنان سطوح بالایی را تجربه میکند و تحولات صعودی اخیر در شاخص بهای تولیدکننده بهعنوان شاخص پیشنگر شاخص بهای کالا و خدمات مصرفی تهدیدی برای تداوم این روند کاهشی است.

علاوه بر این، روند افزایشی نرخ ارز، افزایش قیمت جهانی کالاها و نیز استمرار افزایش قیمت مسکن در مردادماه سالجاری از جمله تهدیدهای تورم در ماههای آتی به شمار میروند که مجموعه این تحولات، اتخاذ سیاستهای پولی محدودکننده نرخ تورم را ضروری میسازد.

پیشبینی رشد اقتصادی مثبت در ماههای آتی

دومین متغیر مورد بررسی توسط سیاستگذار پولی، رشد اقتصادی است. مطابق اطلاعات اولیه از حسابهای ملی، در فصل اول سال ۱۳۹۹ رشد اقتصادی غیرنفتی برابر با منفی ۶/ ۰ درصد بوده که در این میان، گروههای کشاورزی، صنایع و معدن و خدمات بهترتیب رشدی معادل ۷/ ۳، ۵/ ۲ و منفی ۶/ ۱ درصد را تجربه کردهاند.

رشد قابلتوجه بخش صنعت و معدن در دوره مورد بررسی باعث شد تا بهرغم پیشبینیها، اثر شیوع ویروس کرونا بر تولید ناخالص داخلی بدون نفت بسیار محدودتر بوده و در مقایسه با سایر کشورها، رشد اقتصادی اثرپذیری منفی کمتری از این ناحیه داشته باشد.

با این حال، لزوم کاهش تعاملات اجتماعی افراد و رعایت فاصلهگذاری اجتماعی در زمان شیوع کرونا موجب افت شدید در برخی زیرگروههای گروه خدمات شد که در نتیجه آن بخش خدمات بهعنوان تنها بخش با نرخ رشد منفی در تولید ناخالص داخلی بدون نفت در سهماه اول سالجاری شناسایی شده است.

اما باتوجه به کاهش محدودیتهای اجتماعی و عادیشدن تدریجی شرایط توسط عموم مردم در فصول بعدی، انتظار میرود نرخ رشد بخش خدمات از فصل دوم سالجاری مثبت شود که در صورت تحقق این امر میتوان انتظار داشت رشد تولید ناخالص داخلی بدون نفت در ماههای آتی ارقام مثبتی را تجربه کند.

نوسان۱۲ واحد درصدی نرخ سود بینبانکی در مدت ۴ ماه

براساس گزارش منتشر شده نرخ سود بازار بینبانکی در مدت ۷ ماه دو روند به شدت نزولی و به شدت صعودی را تجربه کرده است. نگاهی به نمودار نرخ سود بینبانکی نشان میدهد این نرخ در ابتدای سالجاری حدود ۱۸ درصد بوده که در مدت سه ماه یعنی تا ۱۲ خرداد ماه به کمترین مقدار خود یعنی ۸ درصد رسیده است.

پس از آن تغییر مسیر داده و سیر صعودی آن آغاز شده است، بهطوری که در مدت ۴ ماه به حدود ۲۰ درصد رسیده است. گزارش منتشر شده، دو دلیل را برای کاهش نرخ سود بازار بینبانکی عنوان کرده است؛ اول کسری بودجه دولت و دومی واریز ریالی منابع صندوق توسعه ملی به حساب بانکها براساس مصوبات قانونی. درواقع تسهیلات کرونایی یکی از فشارهای وارد شده بر پایه پولی در ابتدای سال بوده است.

تزریق منابع بانک مرکزی سبب افزایش نقدینگی بانکها شده و تقاضای پول در بازار بینبانکی با کاهش مواجه شد. در نتیجه نرخ سود این بازار نیز روندی نزولی طی کرد. اما بهدنبال سیاستهای بانک مرکزی درخصوص وضع نرخ سود کف در بازار بینبانکی و افزایش تدریجی آن از خرداد ماه، متوسط نرخ سود در بازار بینبانکی طی یک روند افزایشی به ۸/ ۱۴ درصد در مردادماه و ۲/ ۱۷ درصد در شهریورماه افزایش یافت.

اما از سوی دیگر بهرغم کاهش نرخ سود بازار بینبانکی، نرخ بازدهی اوراق بدهی دولت تغییر قابلتوجهی نداشته است. بررسیها نشان میدهد نرخهای بازدهی اوراق با سررسید کوتاهمدت نوسانات بیشتری داشتند، ولی نرخهای بازدهی در سررسیدهای یکسال و بالاتر به نسبت باثباتتر بودند. این نوسانات بین ۱۴ درصد تا کمی بیشتر از ۲۰ درصد را شامل میشود.

گام تکمیلی در نرخ سود بانکی

افزایش نرخ سود در بازار بینبانکی نشاندهنده کاهش نقدینگی در این بازار است که نیاز به مداخله بانک مرکزی را ضروری کرده است. بانک مرکزی هفته گذشته برای اولین بار حدود ۴۰ میلیارد تومان به این بازار تزریق کرد. یکی از نقدهای وارد بر این اقدام بانک مرکزی، حجم کم مداخله در بازار بینبانکی بوده است.

اما شاید باید به این اقدام بانک مرکزی از این زاویه نگاه کرد که بانک مرکزی به دنبال استفاده از ابزار بازار باز برای کنترل نرخ سود در بازارهاست. بنابراین این اقدام بانک مرکزی حاوی این پیغام است که بانکها نیز باید روابط خود را با در نظر گرفتن این ابزار جدید شکل دهند.

اما افزایش نرخ سود بازار بینبانکی پس از قرار دادن کریدور بانک مرکزی نشان میدهد که نرخ تعادلی سود به رقم جدیدی رسیده است. این در حالی است که نرخ سود سپردههای بانکی فاصله حدود ۴ واحد درصدی با نرخ تعادلی جدید دارد. در شرایطی که اقتصاد با تورم ۳۰ درصدی روبهروست قاعدتا باید نرخهای سود در بازارها بههم نزدیک باشند تا از هرج و مرج در بازارها جلوگیری شود.

بنابراین به نظر میرسد در گام دوم باید بانک مرکزی شکاف بین این دو نرخ سود را کاهش دهد. در غیر این صورت کارآیی ابزارهای پولی به کار گرفته توسط بانک مرکزی کاهش پیدا میکند.

در ادبیات اقتصادی، سیاستهای پولی یک سیاست کوتاهمدت و کاملا منعطف برای حفظ تعادل در بازارهاست. تعیین سالانه نرخ سود سپردهها در واقع یک مقرراتگذاری است که نیاز به بازنگری دارد. در واقع لازم است این مقرراتگذاری به یک سیاستگذاری منعطف تبدیل شود که به سرعت بتواند خود را با وضعیت بازارها تعدیل کند.

بانک مرکزی به عوامل متعددی مانند افزایش قیمت مسکن، ارز و... بهعنوان عوامل تهدیدکننده تورم هدف اعلام شده توسط بانک مرکزی اشاره میکند و معتقد است که لازم است بانک مرکزی برای دستیابی به تورم هدف اعلام شده، از کلیه ابزارهای سیاستی در اختیار خود استفاده کند. البته این بانک انتظار دارد با اقداماتی که در چارچوب راهبرد هدفگذاری تورم انجام میدهد بتواند گام موثری در راستای تحقق اهداف قانونی خود (حفظ ارزش پول ملی و کمک به رشد اقتصادی) بردارد.

باید توجه داشت که همه اقدامات پیشنهادی برای بانک مرکزی منوط به شرط اصلی «استقلال بانک مرکزی» است. درواقع محقق شدن تورم هدف بانک مرکزی علاوه براینکه متاثر از سیاستهای این بانک است، وابسته به این است که فشاری روی منابع بانک مرکزی نباشد. در غیر این صورت اگر دولت انتظار داشته باشد تا بانک مرکزی مانند ابتدای سال منابع خود را در اختیار او قرار دهد باید منتظر موج تورمی جدیدی در ۶ ماه دوم سال باشیم.

بنابراین بانک مرکزی علاوه براینکه باید نرخ تعادلی جدید نرخ سود را در بازارها اعمال کند، باید تلاش کند مانند ۶ ماه نخست سالجاری کسری بودجه را با فروش اوراق دولتی پرکند. از سوی دیگر تقاضای غیرمنطقی از منابع بانک مرکزی برای تامین هزینههای دولت وجود نداشته باشد تا بتواند به هدف تورمی در نظر گرفته شده نزدیک شود.

کنترل رشد پایه پولی و نقدینگی در ۶ ماهه ۹۹

علاوه براین، از دیگر متغیرهای مورد تحلیل در گزارش بانک مرکزی، رشد پایه پولی و رشد نقدینگی است. بررسیها نشان میدهد بهدنبال سیاستهای حمایتی اجرا شده و رشد بالای پایه پولی در سال ۱۳۹۸ که آثار تکاثری آن در حال تداوم بوده است، رشد ششماهه نقدینگی همچنان در مسیر چندماهه اخیر خود قرار داشته و به رقم ۱/ ۱۷درصد در شهریورماه سالجاری رسیده است.

پایه پولی نیز در شش ماه ابتدایی سال ۱۳۹۹ معادل ۴/ ۵ درصد رشد داشته است که نسبت به رقم مشابه سال قبل (۱/ ۱۱درصد) معادل ۷/ ۵ واحد درصد کاهش نشان میدهد. همچنین رشد دوازدهماهه نقدینگی و پایه پولی در پایان شهریور ۱۳۹۹ به ترتیب معادل ۲/ ۳۶ و ۱/ ۲۶ درصد بوده است.

سه اقدام بانک مرکزی برای مهار تورم

در بخش دوم گزارش بانک مرکزی ۳ اقدام سیاستگذار پولی در مهار تورم فزاینده مطرح شده است. این اقدامات شامل «حراج اوراق بدهی»، «تامین ارز موردنیاز واردات» و «بازبینی در نسبت سپرده قانونی» است.

استمرار حراج اوراق بدهی: در راستای تامین مالی کسری بودجه دولت از یک مسیر غیرتورمزا، کارگزاری بانک مرکزی تا پایان شهریورماه سالجاری ۱۶ مرحله حراج برگزار کرد که طی آن، در مجموع ۲/ ۶۹۸هزار میلیارد ریال انواع اوراق بدهی دولتی به بانکها، نهادهای مالی و سایر سرمایهگذاران فروخته شد.

تامین ارز موردنیاز برای واردات: بهرغم تمامی مشکلات تجاری ناشی از شیوع ویروس کرونا و تداوم تحریمها، در پنجماه نخست سالجاری حدود ۱۵ میلیارد دلار ارز بهمنظور واردات کشور تامین شده است.

بازبینی در نسبت سپرده قانونی: بر اساس مصوبات ستاد ملی مدیریت بیماری کرونا، مقرر شده بود معادل ۲۵ هزار میلیارد تومان از محل سپرده قانونی با هدف اعطای تسهیلات به خانوارها و بنگاههای آسیبدیده در اختیار بانکها قرار گیرد.

با استناد به بند «۱» از یکهزار و دویست و نود و یکمین صورتجلسه مورخ ۱۹/ ۰۱/ ۱۳۹۹ شورای پول و اعتبار مبنی بر تفویض اختیار تعیین نسبت سپرده قانونی بانکها و مؤسسات اعتباری در دامنه ۱۰ تا ۱۳ درصد به رئیسکل محترم بانک مرکزی و در راستای اجرای برنامههای حمایتی ناشی از شرایط خاص اقتصادی نظیر شیوع ویروس کرونا و همچنین با توجه به گذشت بیش از پنج ماه از آغاز اجرای مصوبات مذکور و ملاحظات موجود در زمینه کنترل رشد نقدینگی و تورم، نسبت سپرده قانونی بانکها و موسسات اعتباری غیربانکی از روز شنبه مورخ ۲۲ شهریورماه سالجاری به ارقام قبل از زمان اجرای ستاد ملی مدیریت بیماری کرونا بازگشت.

البته بانک مرکزی این امر را صرفا بهمنظور اثربخش کردن سیاستهای پولی انجام داده و مصوبات ستاد ملی مدیریت بیماری کرونا در زمینه مواجهه با این بیماری را (۲۵ هزار میلیارد تومان مساعدت نقدینگی) بهطور کامل انجام خواهد داد. بر این اساس، انتظار میرود با این اقدام بانک مرکزی، سرعت رشد نقدینگی محدودتر شده و شرایط بهتری جهت کنترل رشد این متغیر در نیمه دوم سالجاری فراهم آید.

ریشههای بیثباتی اخیر

- علی سرزعیم | اقتصاددان

چندی است که بازارها دوباره بیثبات شده و اقتصاد وضعیت نامناسبی پیدا کرده است. این وضعیت موجب شده است که در عرصه سیاست داخلی دولت مورد هجمه و فشار گروههای مخالف قرار گیرد.

وضعیت کنونی همچنین سبب شده در سطح بینالمللی دشمنان از دشمنی خود خشنود باشند و مردم عزیز کشورمان با دلنگرانی بیشتر از قبل نسبت به آینده فکر کنند. در اینجا مناسب است تا تحلیلی درمورد چرایی این وضعیت عرضه شود تا در مورد راهحل و جلوگیری از تکرار آن در آینده درسهایی گرفته شود.

به باور بنده و جمعی از همفکران اقتصاد ایران در زمستان سال ۱۳۹۸ شواهدی عرضه میکرد که نشان میداد اقتصاد رو به ثبات و تعادل است. رشد بخش غیرنفتی رو به صعود بود و پیشبینی میشد رشد سال ۱۳۹۹ دستکم صفر یا اندکی مثبت شود. روند تورم نیز نزولی بود و با توجه به شروع فعالیت عملیات بازار باز توسط بانک مرکزی، انتظار میرفت با اجرایی شدن کامل آن تورم نیز مهار شود و سال ۱۳۹۹ سال خروج موفق اقتصاد ایران از اثرات تحریم قلمداد شود.

این به آن معنی نبوده و نیست که تحریم اثرگذار نیست؛ چراکه تحریم با محروم کردن اقتصاد ایران از درآمد نفت و درآمدهای صادراتی راه را برای تشکیل سرمایه تا حدودی بسته و رشد میانمدت اقتصاد ایران را کاهش داده است؛ اما تصور اینجانب این بود که در کوتاهمدت اقتصاد ایران توانسته بود بعد از دو سال شوک تحریم را هضم کند و خود را با قیمتهای نسبی جدید تطبیق دهد.

این امر البته اعتماد به نفس خوبی نیز در میان سیاستمداران ایجاد میکرد که اگر احیانا میخواستند برای رفع تحریم مذاکره کنند با دست بالا و از موضع عزت مذاکره کنند. متاسفانه این تصویر مطبوع را چند عامل برهم زد.

نخست پدیده کرونا ظاهر شد و این بار بخش غیرنفتی اقتصاد که عمده آن را خدمات تشکیل میدهد، هدف گرفت. طبیعی بود که اثر کرونا - که از جنس عدم قطعیت بود نه ریسک- به تعطیلی بخشی از فعالیتهای اقتصادی و کاهش رشد بینجامد و رشد اقتصادی سال ۱۳۹۹ نتواند به صفر برسد یا مثبت شود.

همانطور که گزارشهای بانک جهانی و صندوق بینالمللی پول نشان میدهد این امر مختص به اقتصاد ایران نیست و تقریبا همه کشورهای جهان با رشد منفی به واسطه کرونا مواجه شدهاند.

آنچه وضع را وخیمتر کرد واکنشهای سیاستی است که اتخاذ شد و متاسفانه به شرحی که خواهد آمد به جای ترمیم وضعیت، به تشدید آن کمک کرد. به باور اینجانب گام نخست در تصمیم غیرمنتظره دولت ظاهر شد که حقوق کارمندان دولت را ۵۰ درصد افزایش داد و مقرر شد که این امر از ابتدای اسفندماه اجرا شود.

اگرچه تورم قدرت خرید دارندگان حقوق ثابت را کاهش داده، اما درآمد فعالان بخش خصوصی نیز به واسطه کاهش تقاضا و همچنین تورم با شدت بیشتری کاهش یافته است. عجله برای اجرایی شدن از اسفندماه به جای شروع سال جدید نیز موجب تعجب برخی ناظران بود. این امر در شرایطی تصمیمگیری شد که کسری بودجه خود معضل بزرگی برای دولت بود و چون بخش عمدهای از بودجه دولت به حقوق کارمندان اختصاص دارد این تصمیم به ناگهان بار مالی سنگینی به دولت تحمیل میکرد.

بماند که در کنار این افزایش، قرار بود بر اساس بودجه سال ۱۳۹۹ نیز افزایش دیگری در حقوق کارمندان رخ دهد. بنابراین با دو تصمیم به ناگهان هزینههای دولت رشد قابل توجهی کرد و همانطور که انتظار میرفت فشار کسری بودجه نهایتا به استقراض از بانک مرکزی منتهی شد و رشد پایه پولی و نقدینگی در ارقام حیرتانگیزی رخ داد. در همان مقطع برخی کارشناسان پیشبینی کردند که این وضعیت بازارهای مختلف را دچار اختلال خواهد کرد.

نکته عجیب و تاملبرانگیز آن است که وقتی دولت به دلیل کرونا کارمندان را خانهنشین کرد، باید نهتنها افزایش حقوق را به تعویق میانداخت، بلکه کسری از حقوق سابق را پرداخت میکرد و منابعی که ذخیره میشد برای کاهش آلام اقشار متاثر از کرونا به کار گرفته میشد. در کشورهای توسعهیافته همین اقدام صورت گرفت و درصدی از حقوق افراد در ایام خانهنشینی پرداخت شد.

در شرایطی که فعالان بخش خصوصی شاهد افت شدید درآمد و از دست رفتن کسب و کارها بودند، کارمندان دولت به سادگی در خانه استراحت میکردند و افزایش حقوق خود را انتظار میکشیدند. این رویه نه تنها ضد همبستگی اجتماعی است، بلکه افراد را به جای اینکه به سمت فعالیت بخش خصوصی سوق دهد به جامعه این پیام را داد که کارمند دولت بودن-به رغم مولد نبودن بخشی از بدنه دولت- هم سودآور است و هم ریسک کمتری دارد!

در شرایطی که افراد خانهنشین هستند و سفر نمیروند، پوشاک جدید نمیخرند، دیدوبازدیدها تعطیل شده و تغییر مبلمان و دکوراسیون متوقف شده، افزایش درآمد نه تنها به افزایش هزینه و ایجاد تقاضا منجر نخواهد شد، بلکه بیشتر موجب رشد پسانداز میشود.

در یک اقتصاد تورمی، رشد پساندازها بهطور طبیعی روانه بازار سهام، بازار ارز، سکه و مسکن شد. به این ترتیب بازارهای دارایی در بهار امسال منفجر شد و رشدهای خیرهکنندهای در همه بازارها ظاهر شد. بازار ارز که یک سال و چند ماه در تعادل بود از تعادل خارج شد. مسکن که یک جهش را بعد از تحریم تجربه کرده بود برخلاف همه دورههای قبل که باید بعد از چهار سال جهش میکرد دوباره یک جهش تاریخی را تجربه کرد.

آنچه بر این آتش بیثباتی بنزین ریخت تصمیم غیرمنتظره بانک مرکزی در کاهش نرخ سود سپردههای بانکی بود. در شرایط تورمی که نرخ واقعی بهره منفی بود منفیتر کردن آن تنها موجب شد سهم پول از نقدینگی افزایش یابد و عدم تعادل در بازارهای مذکور تشدید شود. به عبارت دیگر سیاست پولی و بانکی به جای اینکه پادچرخه عمل کند، در جهت تشدید بیثباتی عمل کرد و اینگونه بود که بازارها آتش گرفت و هیجان عجیبی در بازار سهام ظاهر شد.

به رغم همه دشواریها و شرایط سختی که وجود داشت این وضعیت فرصتی را فراهم کرد اولا دولت داراییهای خود را در یک بازار سهام حبابی به قیمت خوبی عرضه کند و درآمد خوبی کسب کند و مشکل کسری بودجه را بکاهد. متاسفانه ضعف تصمیمگیری و کندی نظام اداری و عدم اتحاد میان ارکان مختلف حاکمیت در امر واگذاری تعللهایی ایجاد کرد که موجب شد دولت بسیار کمتر از آنچه انتظار میرفت دارایی بفروشد.

وضعیت کرونا که موجب شده بود تقاضا برای اعتبار افت کند و نرخ بهره بین بانکی به زیر ۱۰ درصد برسد، فرصتی را برای انتشار اوراق قرضه دولتی فراهم کرد؛ اما تعلل و کندی زیاد دیوانسالاری و نظام تصمیمگیری باز هم موجب شد این فرصت بینظیر نیز از دست برود و دولت نتواند به اندازهای که لازم داشت اوراق قرضه برای پوشش کسری بودجه خود منتشر کند.

اغواهای صورتگرفته از سوی منتفعان بازار سهام موجب شد مسوولان دولت با فراخواندن مردم به بورس بهانه لازم به دست کسانی دهد که در بازار سهام منابع خود را وارد کرده بودند تا بخواهند دولت نقش بیمهگری برای آنها ایفا کند. با ترکیدن حباب بورس فشارهای شدیدی به دولت، بانکها و مجموعههای حاکمیتی وارد شد تا منابعی که باید صرف رفع کسری بودجه شود صرف کسب سود یا تقلیل زیان بورسبازان شود.

تزریق پول به بورس نه تنها ضدعدالت و غیرمنصفانه بود، بلکه با هیچ تدبیر اقتصادی سازگار نبود؛ زیرا منابع فعالان حقوقی به اجبار روانه بورس شد تا منابع فعالان حقیقی از بازار بورس خارج شود و روانه بازار ارز، سکه و مسکن شود که نوعی خودکشی جمعی بود.

متاسفانه فشار ذینفعان بازار سهام کارگر افتاد و حفظ شاخص یا بالابردن مقطعی آن به خروج منابع از بازار سهام به بازارهای موازی یاری رساند. درحالیکه دولت باید اجازه میداد در بازار سهام قیمتها متعادل شود تا فعالان حرفهای منابع خود را از بازارهای موازی به بازار سهام بیاورند و کسانی که در بازار سهام با قیمتهای کم مواجه شده بودند در خارج کردن منابع تردید کنند.

اگر روایت اینجانب درست باشد، مشخص میشود که سیاستهای اتخاذشده در ۸ ماه گذشته سمت و سوی نادرستی داشته و به جای اینکه به ثباتبخشی اقتصاد کمک کند، بیثباتی آن را تشدید کرده است.

تاکید مجدد این نکته ضروری است که وجود کرونا بهطور طبیعی آسیبهای مشخصی به اقتصاد میزد و نزدیک شدن به انتخابات آمریکا بهطور طبیعی ریسک را در بازارهای دارایی تزریق میکرد؛ اما سیاستهای نادرست یادشده به جای تخفیف مشکل به تشدید آن یاری رساند.

به باور اینجانب دولت که میتوانست روی خروج اقتصاد از رشد منفی و ثبات اقتصاد مانور سیاسی دهد به وضعیتی رسیده که این روزها ناجوانمردانه آماج حمله وسیع نیروهای سیاسی داخل و خارج قرار گرفته است. چگونگی خروج از این وضعیت مجال مستقلی میطلبد که انشاءالله در آینده به آن پرداخته خواهد شد.