به گزارش «دنیای بورس»، دنیایاقتصاد نوشت: اقتصاد ایران در شش ماه گذشته دچار تحولات غیرمنتظرهای شده است. نقش کشور در بازار جهانی نفت تضعیف شده و بهنظر نمیرسد به زودی بتوان به جایگاه گذشته بازگشت. از طرفی در نیمه اول سالجاری اندازه بازار سرمایه به حد غیرقابلتصوری رشد کرد.

بازارهای دارایی دیگر نیز رشد چشمگیری داشتهاند و انتظارات تورمی بهشدت افزایش یافته و اعتماد مردم به تصمیمگیران اقتصادی کاهش پیدا کرده است. در شرایط کنونی بهنظر میرسد سیاستمداران نسبت به این تحولات به جمعبندی واحدی نرسیدهاند. این وضعیت منجر به انتظارات تورمی شدیدی شده است.

برخی معتقدند از دل شرایط کنونی ممکن است اقتصاد جدیدی متولد شود. اکنون تصمیمسازان با چند سوال مهم روبهرو هستند: اقتصاد ایران با چه مشکلاتی روبهرو است؟ آیا اقتصاد وارد یک دوره جدید شده و تغییر شکل داده است؟ و مهمترین سوال نیز مربوط به راهحل برونرفت از بحرانی است که اقتصاد کشور با آن درگیر است.

درک صورت مساله

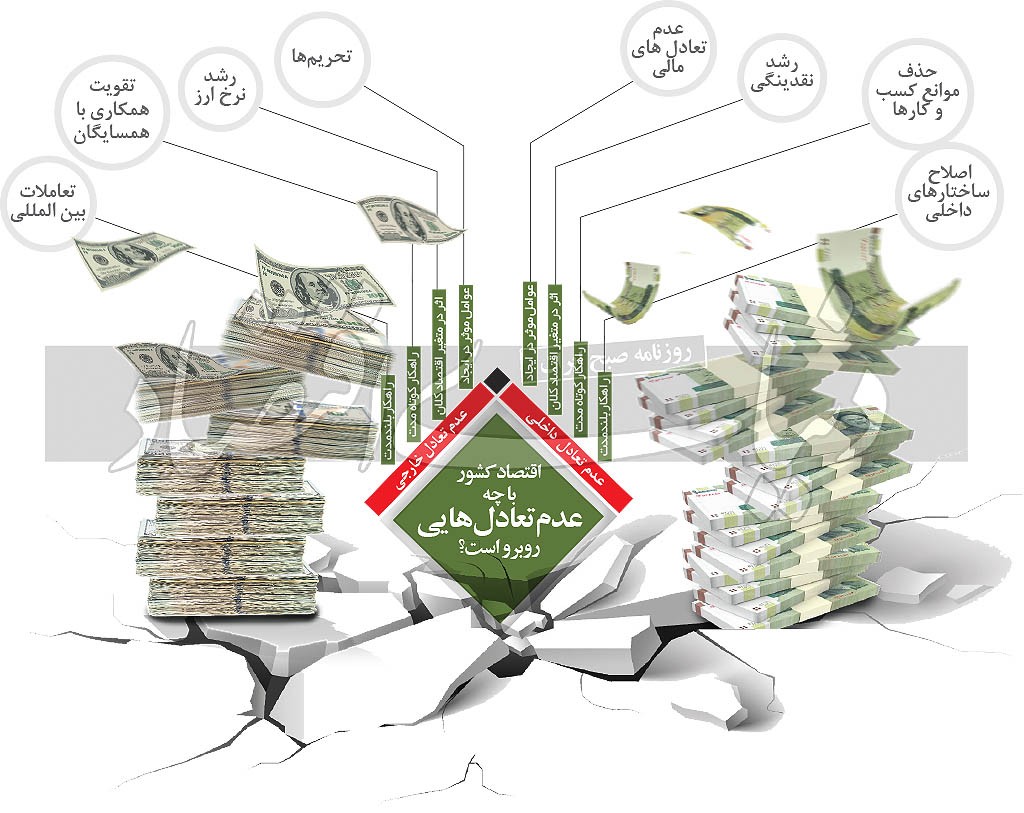

پیشنیاز ارائه راهحلهای مناسب، صورتبندی مشکلات کنونی و درک بهتر آنها است. اقتصاددانان معمولا برای پاسخ به اینکه چه عواملی باعث دچار شدن اقتصاد کشور به این شرایط شده، در یک تقسیمبندی از بخش داخلی و بخش خارجی نام میبرند. منظور از بخش خارجی اقتصاد مبادلات اقتصادی با دنیای خارج است و منظور از بخش داخلی مجموعه عواملی است که ساختار داخلی اقتصاد را شکل دادهاند؛ شامل مصرف، سرمایهگذاری، دولت وسایر موارد.

سرپوش نقدینگی بر دردسرهای داخلی

در کشور ما سالهاست که تنها در حد یک راهبرد گفته شده است ساختارهای بخش داخلی اقتصاد ما دچار عدم تعادل هستند و این عدم تعادلها به این معنی است که به ازای مخارجی که در اقتصاد صورت میگیرد، منابع وجود ندارد. بنابراین نهادهایی که در اقتصاد فعالیت میکنند در بخش داخلی اقتصاد دچار کسری میشوند. این کسری در بخشهای مختلف به اشکال متفاوتی درمیآید.

کسری در حوزه دولت به کسری بودجه دولت تبدیل میشود، قسمتی از کسری بودجه دولت کسری صندوق بازنشستگی است، قسمتی از آن کسری صندوق تامین اجتماعی و بخش مهمی از آن عدم تعادل در نظام بانکی است. از همین رو کارکرد نامناسب بخش داخلی اقتصاد را میتوان در نهایت در عدم «تعادلهای مالی» خلاصه کرد.

حال اگر عوامل ایجادکننده عدم تعادلهای مالی برطرف نشوند نتایج زیانبار آنها در رشد نقدینگی منعکس خواهد شد. در یک جمله میتوان گفت کسری ترازنامه نهادهای بزرگ باید با مازاد ترازنامه بانکمرکزی جبران شود. مازاد در ترازنامه بانکمرکزی کشور نیز یعنی خلق نقدینگی که زمینه ایجاد تورم را در اقتصاد کشور به وجود میآورد.

ابرچالشها در نظام بانکی، صندوقهای بازنشستگی و بودجه دولت پدیدههایی است که سالها در اقتصاد ایران در جریان بوده و منجر به انبساط ترازنامه بانکمرکزی شدهاند. این همان روندی است که طی سالهای اخیر همواره در جریان بوده است اما حالا با دو اتفاق دیگر همراه شده و به مشکل بسیار بزرگی تبدیل شده است. اتفاق اول این است که درآمدهای نفتی عملا از صحنه خارج شده و بهشدت کاهش یافته است.

در گذشته درآمدهای نفتی بخش بزرگی از عدم تعادلهای داخلی را بهصورت مقطعی و کوتاهمدت برطرف میکرد و نقش روتوشکننده و پوششی برای کسری بودجه دولت و سایر نهادهای مالی داشت. امروز اما نفت به حاشیه رفته و میتوان بیان کرد حالا تصویر واقعی نهادهای مالی آشکار شده است.

اتفاق دوم، حرکت نهادهای مالی کشور در مسیر مطلوبی نیست. صندوقهای بازنشستگی تقریبا تمامی مخارج خود را در بودجه آورده و بار سنگینی بر دوش دولت میگذارند. به این ترتیب روند نابسامانی که از ابتدای دهه ۹۰ شکل گرفته امروز به یک مشکل عظیم تبدیل شده است و باعث شده عدم توازنهای مالی بهصورت واقعی خود را نشان بدهند.

بازوی خارجی بحران

مشکلات از آن سوی مرزها نیز مکمل سختیهای داخلی شده است. اقتصاد ایران در بخش خارجی که مقدار زیادی از رفتارهای کوتاهمدت این اقتصاد را شکل میداد، با شوک بزرگ تحریم مواجه شده است. پیش از این، اقتصاد ایران هر ماه حدود ۸ تا ۱۰ میلیارد دلار تجارت خارجی داشت. یعنی تقریبا هر ماه ۵ میلیارد دلار واردات و کمی بیشتر از این مقدار صادرات انجام میشد.

اما بر اثر شوک بزرگ تحریمی اخیر، درحالحاضر این عدد به حدود ۳ میلیارد دلار رسیده است. یعنی مبادلات خارجی بهشدت کوچک و محدود شده و میزان واردات به حدود ۵/ ۱ میلیارد دلار رسیده است.

همانطور که عدم تعادلهای داخل اقتصاد در رشد بالای نقدینگی منعکس شده است، عدم تعادلهای خارجی نیز خود را در کاهش دسترسی به ارز نشان داده است. کمیابی ارز در دسترس برای اقتصاد باعث جهش انتظارات تورمی شده و این مساله نیز به نوبه خود منشأ تورمزایی بالای حجم نقدینگی است.

چنان که مشاهده میکنیم در طول یکسال گذشته رشد حجم نقدینگی حدود ۳۲ درصد است و رشد حجم پول بیش از ۶۰ درصد؛ این اعداد نشان میدهد ترکیب نقدینگی نه بهعنوان علت تورم، بلکه بهعنوان نشان تورم در جریان است.

یعنی عوامل اقتصادی سعی دارند تا جایی که ممکن است نقدینگی را به چیزهای دیگر تبدیل کنند. در نتیجه این موضوع ترکیب پول و شبهپول بهشدت تغییر کرده است و بازتاب این تغییر خود را در بازار دارایی نشان میدهد.

بهطور خلاصه میتوان بیان کرد آنچه شرایط حاضر را بهوجود آورده ناشی از دو مساله است. یکی اینکه سازوکارهای اقتصاد ما در بخش داخلی مبتنی بر عدم تعادل است که امروز به بزرگترین ابعاد خود در طول چند دهه گذشته رسیدهاند.

مساله دوم این است که تعامل با دنیای خارج به حداقل خود رسیده است. بنابراین هم بخش واقعی اقتصاد کوچک شده و هم انتظارات تورمی بسیار بالا رفته است. این ساختار متوازن مالی به گلوله برفی تبدیل شده که ممکن است مسائل بسیار بزرگی برای اقتصاد ایجاد کند.

اجماع بر عوامل بحران

اگر به شکل عمومی روی دلایلی که باعث بروز شرایط کنونی شده است اتفاقنظر وجود داشته باشد، راهحل مشخص است. حل مشکلات حاضر در گرو رفع عدم تعادلهای داخلی و خارجی است. راه جبران عدم تعادلهای داخلی اقتصاد اصلاح ساختارهایی است که عامل برهم زدن تعادلها هستند.

راه اصلاح عدم تعادلهای خارجی نیز اصلاح مناسبات بینالمللی است. البته اصلاح روابط در سطح بینالمللی قطعا به معنای تسلیم در برابر قدرتهای استکباری نیست. موضوع این است که اقتصاد یک کشور باید بتواند نوعی تنظیم مناسبات با جهان داشته باشد که به رشد اقتصادی آن کمک کند.

امکانات محدود برای تغییرات وسیع

نکته قابلتوجه در راهحل برونرفت از اوضاع کنونی آن است که برای ایجاد تغییر در هر دو زمینه داخلی و خارجی به تغییرات بسیار بزرگی نیاز است. درحالیکه هماکنون ظرفیتی برای ایجاد این تغییرات بزرگ وجود ندارد و با اصلاحات جزئی نیز هیچکدام از این مشکلات حل نخواهد شد. لازمه حل این مشکلات بزرگ آن است که سیاستمداران کشور در رابطه با تحلیلهای کارشناسی از شرایط موجود مقداری توجه به خرج دهند.

بهنظر میرسد درحالحاضر فضای گفتمانی که سیاستمداران ما دارند از گفتمان کارشناسان بسیار دور شده است. این قطع ارتباط از این جهت نگرانکننده است که سیاستمداران رویکردهای خطرناکی در مواجهه با مسائل کشور در پیش میگیرند. این اتفاقات به این دلیل رخ میدهد که از دانش اقتصاد استفاده نمیشود و تصور میشود با راهکارهای ابتدایی میتوان مشکلاتی به این عظیمی را حل کرد.

آنچه خواهیم دید

با توجه به تغییر و تحولات زیادی که در اقتصاد ایران رخ داده است، اگر روند فعلی ادامه پیدا کند قطعا از لحاظ شاخصهای کلان وضعیت خوبی را تجربه نخواهیم کرد. پیشبینی میشود رشد اقتصادی امسال احتمالا حدود صفر یا یک درصد خواهد بود. فاصله بین ارزش افزوده تولید ناخالص داخلی بدون نفت و همین کمیت با احتساب نفت به تدریج کم میشود، رشدها به هم نزدیک شده و رشد پایینی در هر دو مقدار خواهیم داشت. رشد سرمایهگذاری نیز همچنان منفی خواهد بود. رشد موجودی سرمایه شاید امسال برای اولین بار بعد از سالهای جنگ تحمیلی تا امروز، منفی یا در خوشبینانهترین حالت حدود صفر باشد.

رشدهای منفی تجربه شده در سالهای گذشته عملکرد رشد اقتصادی ایران را با کشورهای دیگر که بر اثر کرونا رشدهای منفی شدیدی پیدا کردهاند، متفاوت میکند. در واقع اقتصاد هرچه میخواسته کوچک شود، در سالهای گذشته کوچک شده است و بهطور طبیعی پس از چند رشد منفی اقتصادی، رشد به صفر میرسد. بنابراین عددی که رشد اقتصادی خواهد داشت نمایانگر وضعیت واقعی اقتصاد نخواهد بود.

در بخش اسمی اقتصاد، شامل تورم و دیگر متغیرهای این بخش، عملکرد ششماه دوم کاملا تحتتاثیر سیاستگذاری خواهد بود. در این زمینه دو موضوع نگرانکننده وجود دارد. اول کسری بودجه و دوم ماجرای بازار سهام.

مظنونان همیشگی

مثل همیشه یکی از عوامل ایجاد تورم عملکرد منابع و مصارف بودجه دولتی است. باید مشخص شود کسری بودجه دولت چگونه و از کجا قرار است تامین شود. بهنظر میرسد تکلیف این موضوع همچنان روشن نشده است.

قابل ذکر است تا آخر هفته هفدهم فقط حدود ۷۰هزار میلیارد تومان اوراق وارد بازار شده و نرخ بهره حدود ۵درصد افزایش پیدا کرده است. برای کاهش نگرانی بابت مشکل کسری بودجه باید معلوم شود حجم اوراقی که قرار است تا پایان سال عرضه شود چقدر است و آثار آنچه خواهد بود.

همچنین مشخص نیست اگر تامین کسری بودجه از طریق انتشار اوراق نباشد، راهحل دولت چه خواهد بود زیرا معمولا دولتها در سال پایانی کار خود نیز به سمت انقباض مخارج نمیروند.

وضعیت کجدار و مریز بازار سهام

عامل نگرانکننده بعدی ماجرای بازار سهام است. در چند ماه گذشته بازار سهام با رشد بسیار بالایی مواجه بوده است و بسیاری از افراد آن زمان از این رشد راضی و خشنود بودند. متاسفانه در این بین دولت نیز از این اتفاق در بورس اعلام پشتیبانی کرد. حالا با پیدایش نشانههایی از تمایل بازار به افت و نزول ارزش سهام، این نگرانی وجود دارد که دولت از طریق مداخلات پولی از ریزش بازار سرمایه جلوگیری کند.

آنچنان که از گفتههای مقامات دولتی برمیآید نیز حمایت از بازار سهام با استفاده از منابع ملی مثل صندوق توسعه ملی انجام خواهد گرفت که این موضوع خود فشاری بر ترازنامه بانکمرکزی خواهد بود و نیروی محرکه دیگری را برای ایجاد تورم به راه خواهد انداخت.

وضعیت حساس نقدینگی

با این تفاسیر باید گفت اگر در این دو زمینه اشتباه صورت بگیرد، هر دو عامل کسری بودجه و حمایت پولی از بازار سهام به رشد نقدینگی منجر میشوند. با توجه به اینکه شرایط انتظارات تورمی ما از پاییز سال گذشته تغییر زیادی داشته است، همراه شدن این افزایش انتظارات تورمی با رشد بالای نقدینگی از جهت تشدید تورم در اقتصاد ایران بسیار خطرناک خواهد بود.

به این ترتیب درباره بخش اسمی اقتصاد هیچگونه پیشبینی دقیقی نمیتوان داشت زیرا چشمانداز تورم و نقدینگی تابع کیفیت سیاستگذاری دستگاههای اجرایی ظرف چند ماه آینده در این دو مورد خواهد بود.

این موضوع با توجه به فضای سیاسی متاثر از انتخابات پیشرو میتواند به انتظارات تورمی دامن بزند. در این شرایط احتیاط زیادی لازم است. یک ریال نقدینگی در چند ماه آینده نسبت به یک ریال نقدینگی در سال گذشته و سالهای قبل، تورمزایی خیلی بالاتری دارد. زیرا تورمزایی نقدینگی در شرایط مختلف متفاوت است. امید است رویکرد سیاستگذاران در جهتی باشد که از این نگرانیها بکاهد.