به گزارش «دنیای بورس»، دنیای اقتصاد نوشت: بازار پلیمرها و بهطور کلی بازار محصولات پتروشیمیایی با تنشهای بسیار جدی روبه رو شده است. این تنشها باعث شده است که این روزها اوضاع کلی متعادلی را شاهد نباشیم. شاید از نگاه یک فعال بازار و تولیدکننده، مهمترین اتفاقی که در این بازار درحال خودنمایی است رشد قیمتها و رکوردشکنیهای متعاقب نرخ است که بعضا با برخی از بازیها امکان ایجاد فضای تنفسی در برابر رشد قیمتها ایجاد شود.

اگرچه بهصورت کلی و در یک روند مستمر این موارد هم چندان به چشم نمیآید و بازهم رشد قیمتهای کلی را شاهد هستیم. از طرف دیگر درکنار افزایش قیمتهای پایه بحث رقابتهای قیمتی در بورس کالا را باید درنظر گرفت که بر این رشد نرخها دامن میزند. اما اگر بازار محصولات پتروشیمیایی را بهعنوان یک موجود در نظر بگیریم نوسان نرخ یکی از ویژگیهای مهم این بازار است.

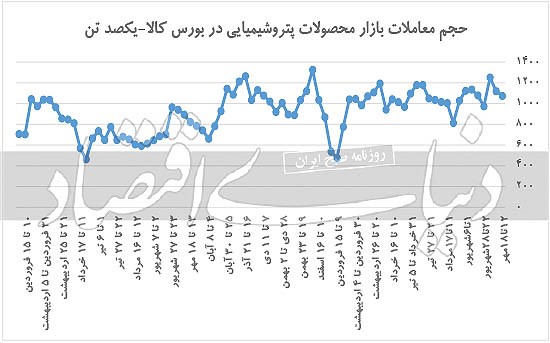

سکان تغییر فاز در دستان حجم معاملات

از نگاه یک مدیر یا یک تحلیلگر مهمترین دادهای که لازم است به آن توجه کنیم حجم معاملات است. زیرا نشاندهنده واقعیتهای زیرپوستی این بازار است. حتی در مورد نوسان قیمتها ممکن است که بازار بعضا دچار اشتباه یا با تغییر سریع بهای ارز تغییر جدی در روند قیمتها ایجاد شود. اما بحث معاملات بحثی دیگر است که شاید از اهمیت قیمتها بالاتر باشد.

نگاهی به نمودار حجم معاملات پلیمرها در سال جاری نشان میدهد که از یک روند مستمر برخوردار بودیم و حجم دادوستد از نوسان چندانی بهصورت کلی برخوردار نبود و رقمی بیش از ۶۵ هزار تن در اکثر هفتههای سال جاری برای حجم معاملات به ثبت رسیده است. البته در ۶ ماه نخست امسال که در حال حاضر ۳ هفته از این زمان میگذرد شاهد هستیم که حجم معاملات به نسبت سال گذشته رشد ۱۴ درصدی را تجربه کرده است که به خودی خود دادهای قابل قبول به شمار میرود.

از طرف دیگر حجم معاملات سال جاری نسبت به میزان دادوستدهای سال ۹۷ نیز افزایشی بوده که این امر نشاندهنده تغییر وضعیت تولید به سمت و سوی بهبود است. اگرچه در سال ۹۷ با پیچیدگیهای زیادی همراه بودیم که حتی قاچاق مواد اولیه را نیز شاهد بودیم. اما برای سال جاری این ویژگیها باتوجه به فاصله قیمت آزاد و نیمایی ارز متصور نیست و در کنار آن رشد حجم معاملات نشاندهنده این است که واقعیتهای این بازار بهصورت بنیادین درحال تغییر است.

البته این را باید در نظر گرفت که روند افزایشی بهای ارز که متعاقب آن رشد قیمتها را به همراه دارد، خرید مواد اولیه از طریق کارخانهها را افزایش میدهد تا برای پوشش ریسک افزایش قیمت، مواد اولیه بیشتری را در واحدهای تولیدی خود داشته باشند.

۴+۱ فاکتور اثرگذار در بازار پتروشیمیاییها

البته در یک بازه زمانی مثلا ۷ ماهه این میزان سرشکن میشود، براین اساس میتوانیم بگوییم که بهصورت کلی و باتوجه به متوسط حجم معاملات تولید در صنایع تکمیلی به نسبت سالهای گذشته وضعیت بهتری دارد. حالا اینکه در قیمت دلار بالای ۳۱ هزار تومان این ویژگی ثبت میشود نیازمند دقت بیشتری است.

اکنون بهجز حجم معاملات، حجم عرضه، حجم تقاضا و وضعیت قیمتی را اگر چهار فاکتور اصلی در بازار به حساب بیاوریم، باید یک فاکتور دیگر را نیز به آن اضافه کنیم و آن فاصله قیمتی میان بهای آزاد و نیمایی ارز است. هرچقدر قیمت دلار افزایش یابد به معنی آن است که سودآوری صادرات در بازارهای منطقهای و جهانی تقویت میشود.

بنابراین یکی از مهمترین دلایلی که صنایع مرتبط با پلیمرها در روزهای سخت فعلی با کاهش حجم معاملات روبهرو نیستند همین داده است یعنی بخش مهمی از تولیدات آنها به کشورهای منطقهای صادر میشود که با توجه به فاصله قیمتی دلار آزاد و نیمایی یک فضای تنفسی مجددی به این بازارها و این صنایع ارائه شده است.

تهدید کرونایی صادرات

درحال حاضر بحث صادرات اگر وجود نداشت شاید فعالیت خیلی از شرکتهای تولیدی ما تعطیل میشدند و البته اکنون میتوانیم بگوییم انتظار برای رونق بیشتر تولید در نیمه دوم سال هم متصور است. بهصورت عرف در بازار نیمههای اول سال و روزهای گرم سال روزهایی برای پایینتر بودن حجم تقاضا و نیمه دوم سال زمانی برای رونق بالاتر تولید است. بنابراین از هماکنون انتظار داریم که برای نیمه دوم سال وضعیت تولید بهتر شود. هرچند که این موضوع را نمیتوانیم با قطعیت بگوییم، زیرا دادههای اثرگذار متفاوتی بر این بازار تاثیر میگذارد.

شیوع موج بعدی کرونا در اقصی نقاط جهان ترس از نگرانیهای تجاری را بازهم افزایش داده که احتمال کاهش نرخ را در بازارهای جهانی به همراه دارد. این را هم باید بهعنوان یک ریسک مهم درنظر بگیریم. در ابتدای سال جاری بسیاری از واحدهای تجاری تعطیل شدند و باتوجه به این شرایط که تجربهای دربرابر این وضعیت نداشتند با مشکل جدی روبهرو شدند اما اکنون شرایط متفاوت است.

باتوجه به این موارد باید صادرات را بهعنوان یکی از سوپاپهای اطمینان صنایع تکمیلی به شمار بیاوریم، اما صادرات هم یک روند مستمر به شمار نمیرود. بهعنوان مثال اگر برای خرید در بورس کالا رقابت ۲۰یا ۲۵ درصد به بالا ثبت شود، دیگر قیمت تمام شده تولید حتی با احتساب بازگشت ارز حاصل از صادرات بهصورت فیزیکی و رفع تعهد ارزی با نرخ سنا هم مزیت خاصی را برای تولیدکننده به همراه ندارد، بنابراین این امر را باید بهعنوان یک ریسک مهم در نظر گرفت. در هر حال وضعیت فعلی، منطقی نیست و لازم است که برای این شرایط فکر کرد.

الزام همبستگی زنجیره تولید و تجارت

البته لازم است که بازار را به دو گروه گریدهای جذاب و گریدهای رایج طبقهبندی کنیم که مشکلات غالبا در گریدهای جذاب خودنمایی میکنند و برای این گریدها نیز افزایش ظرفیت تولید را در کوتاهمدت متصور نیستیم. ولی رشد تقاضا محتمل خواهد بود. بنابراین بخشی از نیاز داخلی را باید از طریق واردات تامین کرد. متاسفانه چیزی که انتظار داریم در بازار محصولات پتروشیمیایی ایجاد نشده است یعنی توالی زنجیره تولید و تجارت کامل نیست و این امر نگرانی خاصی را به همراه خواهد داشت.

یعنی در زمانهایی که نیازمند عرضه مواد اولیه وارداتی هستیم غالبا با سرعت عمل انجام نمیشود و بعضا در بوروکراسیهای اداری با مشکل مواجه میشود و به تعویق میافتد. بهطوری که نتیجه آن به زیان تولید خواهد بود. انتظار داریم که بخشهای مختلف تجاری در این بازار همبستگی بیشتری با هم پیدا کنند تا فرآیند تولید مواد اولیه تا تجارت محصول نهایی در بازار داخلی و بازارهای صادراتی با قدرت بیشتری همراه باشد.