- شروین شهریاری | تحلیلگر بازارهای مالی

بورس تهران پس از آغاز موج کاهش ارزش ریال و تورم قیمتها از زمستان 96 تا ابتدای سال جاری دورهای پررونق را گذراند. در این فاصله زمانی، شاخص کل همگام با جهش 4 برابری نرخ ارز در بازار آزاد، رشد بیش از 5 برابری را به ثبت رساند که افزایشی متناسب با تعدیل ارزش پول ملی و رشد سودآوری شرکتها بود.

در سال 99 اما رابطه مزبور بر هم خورده و به رغم رشد 50 درصدی ارز در بازار آزاد و سامانه نیما در سال جاری، افزایش ارزش متوسط سهام از ابتدای سال تا نقطه اوج شاخص 2.078 میلیون واحدی در 19 مردادماه به میزان 300 درصد یعنی شش برابر رشد ارز رقم خورد؛ وضعیتی که موجب ایجاد بازده واقعی (دلاری) قابلتوجهی در بورس تهران، در مدت زمانی کوتاه، شد.

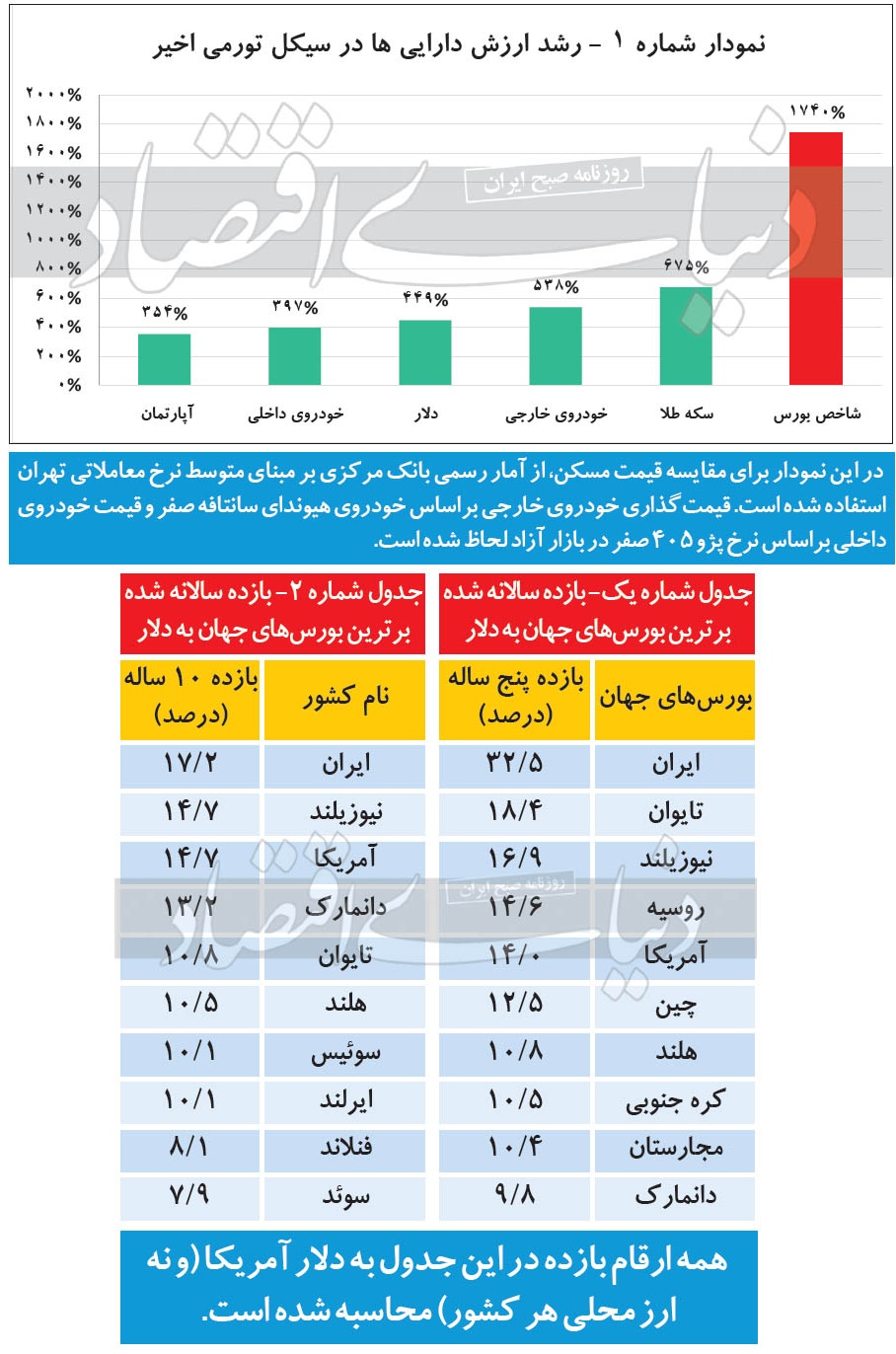

با اصلاح اخیر قیمتها این بازده تا سطح 210 درصد تعدیل شده اما هنوز از سایر داراییها فاصله زیادی دارد. نمودار شماره یک بازده شاخص کل در برابر برخی داراییهای دیگر در بازارهای موازی از ابتدای دی ماه 96 (بهعنوان نقطه شروع سیکل تورمی) تا پایان مردادماه 99 را نشان میدهد.

اهمیت پیشتازی بورس

طبق آمار بازده شاخص بورس که معرف متوسط رشد سهام است در 32 ماه اخیر از همه بازارها پیشی گرفته است. این نکته از آن جهت مهم است که از منظر تجارب تاریخی، معمولا سیکلهای تورمی در داراییها از قانون ظروف مرتبط پیروی میکنند؛ به این معنا که در طول زمان، بازده داراییهای مختلف در شرایطی که صرفا از رشد نقدینگی و تورم تغذیه میشود (نه رشد اقتصادی و بهره وری) به سمت همگرایی پیش میرود.

حتی اگر مبنای مقایسه را به ابتدای سال 89 و قبل از جهش ارزی قبلی ببریم باز هم فاصله قابلتوجهی بین رشد متوسط سهام و سایر داراییها در نقطه کنونی به چشم میخورد.

رشد بورس و انتظارات تورمی

در توجیه این شکاف بزرگ بازده، برخی کارشناسان موضوع انتظارات تورمی را مطرح کردهاند. بر این اساس، استدلال میشود که هر چند بورس تهران در بازده سال جاری از تورم و دیگر داراییها سبقت گرفته، ولی رشد سهام در واقع نمایانگر نوعی پیشبینی انتظارات تورمی بالا و ادامه جهش نرخ ارز در آینده است که اکنون در معادلات سرمایهگذاران و مفروضات پیشبینی سود شرکتها لحاظ شده است.

بر همین اساس، برخی به بازده نجومی بورسهای کشورهای با تورم بالا، نظیر ونزوئلا و زیمبابوه، اشاره میکنند و از این رو رشد بورس را در فضای انتظارات تورمی بالا معقول میدانند. در این رابطه اولا توجه به این نکته حائز اهمیت است که به لحاظ رشد متغیرهای پولی، شرایط ایران بهویژه براساس آمار اخیر بانک مرکزی (رشد 3 درصدی پایه پولی از ابتدای سال تا پایان مرداد) از انتظارات تورمی بالا پشتیبانی نمیکند و از سوی دیگر، بورس کشورهای با تورم بالا نیز از ثبت بازده دلاری (و نه اسمی) مثبت ناتوان هستند.

بر این اساس، مقایسه بازده یک سال گذشته بورس ونزوئلا و زیمبابوه با بازده دلاری بورس تهران قابلتوجه است.

مقایسه بورس تهران با آمارهای جهانی

از منظر جهانی عملکرد بورس تهران نهتنها در سال 2020 بلکه در بازه زمانی 10 سال گذشته خارق العاده است. در جدول عملکرد 10 بورس برتر دنیا (بازده دلاری سالانه) را مشاهده میکنید که بورس تهران براساس اطلاعات تا آخر مردادماه صدر نشین است.

البته در بازه 10 ساله نیز بازارسهام ایران اول است. با بررسی این آمار واضح است که پایداری این بازده دلاری در بورس تهران با در نظر گرفتن سایر فاکتورهای اقتصادی از جمله نرخ رشد و بهرهوری و نوآوری با سایر کشورها محل تردید است.

بورس و بازار مسکن

یکی دیگر از بحثهای رایج اخیر درخصوص توجیه بازده بورس به مقایسه بازده اجاره مسکن با نرخ بازده نقدی سهام برمیگردد. بر این اساس گفته میشود که بهدلیل نرخ 3 درصدی بازده اجاره فعلی املاک در ایران، نرخ بازدهی سهام نیز باید در محدوده مشابهی قرار گیرد و از اینرو اساسا بورس اخیرا با یک تغییر پارادایم در ارزشگذاری مواجه شده؛ در حالیکه به لحاظ ارزشهای نسبی، نرخ سهام در مقایسه با مسکن در اوج بیسابقهای قرار دارد. (به نمودار شماره 4 که روند هم مقیاس شده حاصل تقسیم شاخص قیمت (و نه شاخص کل) بر قیمت متوسط هر مترمربع مسکن در تهران است توجه کنید.)

بر این اساس میتوان گفت، به لحاظ نسبی، در اوج شاخص دو میلیونی، قیمتهای سهام به مسکن در اوج (پیک) تاریخی قرار داشته است. علاوه بر این، باید عنایت داشت خرید املاک و مستغلات به معنی تملک یک دارایی فیزیکی و مشهود با کاربری عینی و مشخص (مثلا سکونت) است اما مالکیت برگه سهام به معنای ادعایی بر مالکیت یک شرکت است.

حقوق، مزایا و ریسکهای تملک این دو نوع دارایی به کلی متفاوت است. بهعنوان مثال ارزش سهام به لحاظ تئوریک، میتواند به صفر سقوط کند اما این اتفاق به ندرت برای املاک میافتد. نوسان قیمت املاک بسیار کندتر و محدودتر از سهام است به همین دلیل ریسک سرمایهگذاری در بورس بالاتر و نرخ بازده موردانتظار آن نیز بهتبع آن بیشتر است.

همچنین در سرمایهگذاری در املاک، فرد کنترل بسیار بیشتری بر نحوه استفاده از مایملک خود دارد اما چنین رابطهای بین سهامدار عادی و شرکت برقرار نیست. از منظر ماهوی هم تفاوت بنیادین بین ارزشگذاری سهام و املاک وجود دارد چراکه ارزش یک دارایی به لحاظ اقتصادی، تابع مطلوبیت و مطلوبیت آن نیز به نوبه خود تابع «کارکرد» آن است.

کارکرد دارایی ثابت در یک کارخانه بسته به تولید جریانات نقدی همسو با موضوع فعالیت آن کارخانه است. به عبارت دیگر، مطلوبیت دارایی ثابت در یک بنگاه، با هدف تولید کالا و خدمات و در نهایت سود شرکت قابلتعریف است. این در حالی است که کارکرد یک واحد مسکونی به مطلوبیت سکونت در آن بهعنوان یک دارایی فیزیکی بازمیگردد. به همین دلیل بازده اجاره املاک در دنیا لزوما یک معیار قابلمقایسه با نرخ سود سهام نیست.

همبستگی بین نرخ سود اوراق بدهی و بازده سهام

رابطه همبستگی قوی بین نرخ سود اوراق قرضه (بدهی) و نرخ بازده سهام (سود به قیمت هر سهم یا همان E/ P) بهصورت تاریخی قابلمشاهده است چراکه هر دو داراییهای مالی هستند که بازده نقدی در قالب سود برای مالک آن فراهم میآورند که در این میان، البته ریسک سهام بالاتر از اوراق ارزیابی میشود.

در بورس تهران بهطور تاریخی در دو دهه اخیر، نسبت متوسط سود به قیمت سهام معادل 14 درصد بوده است. با استفاده از مدل ارزشگذاری گوردون نیز میتوان به محدوده نرخ مشابهی رسید. به این ترتیب که با فرض بازده بلندمدت بازار سهام در محدوده 35 درصد بر مبنای شواهد تاریخی، نرخ رشد سودآوری 25 درصدی شرکتها متناسب با تورم عمومی بلندمدت و تقسیم سود 70 درصدی (متوسط بلندمدت) بازهم نسبت متناسب ارزشگذاری معادل 7 برابر سود فعلی شرکتها به دست میآید که نسبت بازده سود سهام (عکس P/ E) معادل 14 درصد را بهدست میدهد.

در حالحاضر، یک معیار در دسترس برای مقایسه بازدهی سهام در ایران و نرخ متناظر در بازار بدهی، نرخ سود تا سررسید متوسط اوراق اسناد خزانه اسلامی قابلمعامله است. در نمودار شماره 5 نوسان نرخ مزبور از ابتدای سال 97 بر مبنای متوسط ساده نرخ اوراق قابلمعامله در بازار (فارغ از سررسید) در مقایسه با نسبت بازده سود سهام (E/ P گذشتهنگر 12 ماهه) و متوسط بلندمدت نرخ بازده سهام در ایران (14 درصد مطابق توضیحات فوق) را مشاهده میکنید.

هماکنون نرخ بازده سهام براساس سودآوری 12 ماه گذشته شرکتها و قیمتهای فعلی (31 مردادماه) در محدوده نازل کمتر از 4 درصد قرار گرفته که فاصله زیادی با میانگین تاریخی و نرخ بازده اوراق بدهی دارد.

با این حال، توجه به این نکته حائز اهمیت است که در فضای انتظارات تورمی بالا، نرخ بازده سهام (به ویژه در شرکتهایی که سودآنها با رشد ارز بالا میرود) با نرخ ریالی سود اوراق قابلمقایسه نیست و بهطور طبیعی بازده سهام بهدلیل مطلوبیت بیشتر (به لحاظ پوشش تورمی) در سطح پایینتری از سود اوراق قرار میگیرد.

علاوه بر این، سودآوری 12 ماه گذشته براساس نرخهای فروش به مراتب پایینتری در شرکتها محاسبه شده که اکنون با تعدیل قابلتوجه نرخ ارز به نحو معناداری افزایش مییابد.

سود و فروش شرکتها

یک بررسی تحلیلی نشان میدهد مجموع سود شرکتهای بورس براساس 12 ماه منتهی به 31 خرداد 99 حدود 200هزار میلیارد تومان بوده که در همین دوره نرخ متوسط ارز در سامانه نیما و بورس کالا 12200 تومان بوده است.

البته رشد سودآوری 12 ماه منتهی به 31 خرداد 99 در مقایسه با 12 ماه قبلی تقریبا نصف رشد ارز سامانه نیما بوده است که در این میان دو عامل مهم دخیل است. یکی وزن بالای سهام غیرمرتبط با نرخ دلار در سبد شاخص است (حدود 40 درصد) و دیگری کاهش قیمتهای جهانی کالا بهدلیل شیوع ویروس کرونا است.

یک بررسی بر قیمت کامودیتیهای موثر بر شرکتهای بورس تهران (براساس وزن هر صنعت) نشان میدهد هماکنون نرخ میانگین سبد مزبور 13 درصد بالاتر از متوسط 12 ماه منتهی به 31 خرداد 99 قرار دارد. بر این اساس، در اینجا برای پیشبینی سودآوری آتی کل شرکتهای بورس از یک روش تخمینی استفاده میکنیم که بر مبنای آن، با فرض تحقق نرخ 21 هزار تومانی دلار نیما در یک سال منتهی به 31 خرداد 1400 و نیز تورم 30 درصدی و ثبات نرخ کامودیتی در محدوده کنونی، سود مجموع شرکتها محاسبه شود.

فروش 60 درصد شرکتهای بورس تهران به نحو مستقیم یا غیر مستقیم از رشد نرخ ارز متاثر میشود و یک سوم دیگر بیشتر با تورم عمومی هماهنگی دارند. با فرض رشد متناسب هزینهها با فروش بهعنوان یک سناریوی محافظهکارانه و سود 200 هزار میلیارد تومانی 12 ماه گذشته، میتوان پیشبینی کرد که مجموع سود شرکتهای بورسی با مفروضات بالا در افق 12 ماه آتی به 350 هزار میلیارد تومان برسد که نشان میدهد میانگین P/ E بازار سرمایه براساس سودآوری 12 ماه بعدی در محدوده 17 واحد قرار دارد.

با همین منطق، با در نظر گرفتن نرخهای مختلف ارز در سامانه نیما و P/ Eهای متفاوت میتوان به تعیین محدوده ارزندگی شاخص بورس پرداخت. در این فضا، اگر انتظار کاهش تورم به محدوده هدف بانک مرکزی بهویژه با تغییر مسیر سیاستگذاریهای پولی اخیر را داشته باشیم میتوان از کاهش بیشتر نسبتهای P/ E سخن گفت.

اما در صورت قرارگیری مجدد سیاست پولی روی موج انبساطی یا تغییر چشمانداز در حوزه سیاست خارجی، تشدید انتظارات تورمی میتواند واگرایی نسبی بین نسبتهای P/ E بورس و بازدهی اوراق بدهی را تداوم بخشد.

البته تحلیل P/ E دوازده ماه آینده بر مبنای یک تخمین آماری درخصوص کلیت وضعیت بازار و سودآوری مجموع شرکتها انجام شده و ارزندگی هر یک از سهام و صنایع باید براساس دادههای اقتصادی شرکت و صنعت مربوطه مورد بررسی و استنتاج قرار گیرد.