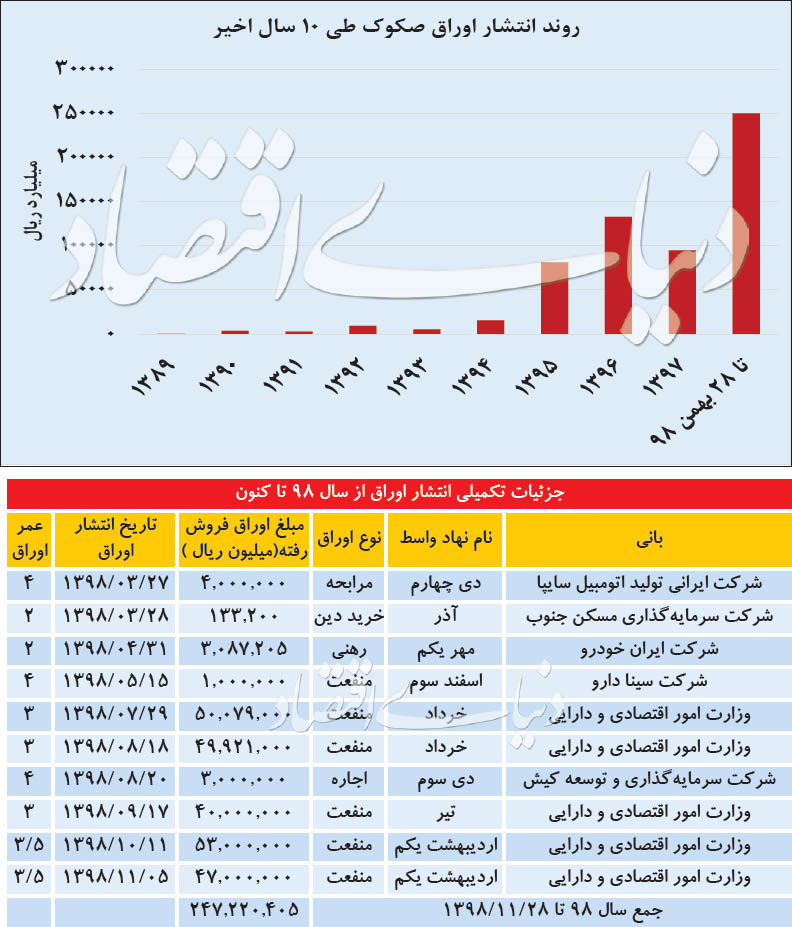

به گزارش «دنیای بورس» به نقل از دنیای اقتصاد، بازار بدهی بهعنوان یکی از ارکان اصلی نظام جامع تامین مالی نقشی کلیدی در رشد و توسعه اقتصادی کشور دارد بهطوری که طی سالهای اخیر شاهد رشد این بازار و توسعه نقش آن در اقتصاد کشور هستیم. درحالی تامین مالی از این بازار از ابتدای سالجاری تاکنون به ۲۵ هزار میلیارد تومان رسیده که قرار است در یک ماه پایانی سال نیز ۵هزار میلیارد تومان دیگر صکوک از بستر این بازار منتشر شود.

به این ترتیب شاهد رشد ۲۰۰درصدی انتشار اوراق در سال ۹۸ نسبت به سال ۹۷ خواهیم بود. این آمار زمانی جالبتر میشود که سهم تامین مالی طی ۹سال (از سال ۸۹ تا پایان سال ۹۷) در مجموع حدود ۳۵هزار میلیارد تومان بوده است.

در این راستا «دنیایاقتصاد» به بررسی جزئیات انتشار اوراق بخش دولتی و خصوصی در بازار بدهی پرداخته که این امر نشان از نابرابری سهم این دو دارد. بهطوریکه بخش عمدهای از انتشار اوراق مزبور توسط دولت بوده و تامین مالی دولتی را از منابع بازار سرمایه مهیا کرده است. در این راستا از 25هزار میلیارد تومان صکوکی که از ابتدای سالجاری تا 28بهمنماه در بازار بدهی منتشر شده، 24هزار میلیارد تومان یعنی بالغ بر 96درصد سهم بخش دولتی است.

لزوم استفاده بیشتر از ظرفیت

بورس تهران از ابتدای سالجاری تاکنون بازدهی بیش از 167درصدی را در سطح شاخص کل تجربه کرده است. ثبت این رکورد بیسابقه درحالی رقم خورده که نقدینگی وارد شده به بازار سهام نیز بسیار قابلتوجه است. بهطوریکه ارزش معاملات خرد روزانه بورس به 4600میلیارد تومان نیز رسیده است.

به این ترتیب بازار سهام درحالی پذیرای چنین نقدینگی بالایی است که تحرکات چندانی در دیگر بازارهای سرمایهگذاری موازی دیده نمیشود. هرچند شاید در گذشته افتوخیزهای بازار سهام اثر واقعی بر اقتصاد نداشت، ولی درحالحاضر این بازار بهعنوان مهمترین و اصلیترین کانال پولرسانی به اقتصاد تبدیل شده است.

در واقع رونق کنونی بازار سرمایه فرصتهای مناسبی پیشروی بخش واقعی اقتصاد قرار داده و نقدینگی موجود در آن میتواند بستری مناسب برای رشد تولید و تامین مالی بنگاههای اقتصادی باشد. البته باید سیاستگذاران اقتصادی و متولیان بازار سرمایه با تدابیر لازم بهترین بهره را از این فرصت بهدست آمده در جهت دستیابی به رشد و رونق اقتصادی بهکار گیرند.

نگاه ویژه دولت

بازار بدهی از ظرفیتهای بالایی بهویژه در زمینه تامین مالی بخش دولتی و خصوصی برخوردار است. بهطوریکه طبق آمار منتشر شده رقم تامین مالی از این بازار از 36 هزار میلیارد تومان در سال 94 به 150 هزار میلیارد تومان در پایان دی ماه 98 رسیده و همچنان جای رشد بیشتری برای آن وجود دارد. در این میان دولت نیز از سالهای قبل با انتشار اوراق از بستر این بازار، تامین مالی مناسبی داشته و نگاه ویژهای به این بازار دارد بهطوریکه در بودجه سال 99نیز قرار است موارد بیشتری را از این بازار پیگیری کند.

بر این اساس بودجه عمومی دولت در سال آینده 484هزار و 500میلیارد تومان درنظر گرفته شده که 124 هزار و 700میلیارد تومان آن ازطریق واگذاری داراییهای مالی بهدست میآید که عمده این واگذاری مربوط به انتشار اوراق خواهد بود.

به این ترتیب افزایش سهم واگذاری دارایی مالی از ۱۳ درصد در سال ۹۸ به ۲۷ درصد در سال ۹۹ در واقع از تغییر نگاه دولت به تامین مالی از طریق بازار سرمایه خبر میدهد که از نتایج آن توجه بیش از پیش دولت به ظرفیت بالای تامین مالی از طریق این بازار است.

از سوی دیگر بهتازگی شاهد برگزاری همایشی در زمینه نظام تامین مالی صنعت نفت بودیم که این کنفرانس نیز تاکیدی بر استفاده دولتمردان از پتانسیلهای بازار سرمایه برای تامین مالی پروژههای صنعت نفت داشت.

در واقع قطع شریان تامین مالی پروژههای کشور از خارج از مرزها بهدلیل تحریمهای یکجانبه آمریکا، در کنار رونق این روزهای بازار سرمایه موجب شده که بحث تامین مالی پروژههای صنعت نفت از طریق بازار سرمایه بار دیگر موردتوجه قرار گیرد.

هر چند تمامی این شواهد تاکیدی بر تغییر رویکرد و چرخش بیشتر نگاهها به استفاده از ظرفیتهای بازار بدهی دارد و دولت میتواند در صورت تمایل بهره کافی از این پتانسیل را کسب کند، ولی همچنان محدودیتهایی در این مسیر وجود دارد؛ بهطوریکه طبق گفتههای رئیس سازمان بورس، بازار سرمایه ظرفیت بسیار بالا و قابلتوجهی در تامین مالی بخش دولتی و خصوصی و انتشار اوراق متنوع در این زمینه دارد، ولی شاپور محمدی بر این باور است که رسیدن به چنین مقصودی پیششرطهایی دارد.

به گفته محمدی عدم تناسب در بازده سرمایهگذاری با ریسک پروژهها مهمترین موضوع در این زمینه است که باید راهکار افزایش جذابیت در نرخ سود اعمال شود.

روی دوم سکه

دغدغه امروز بنگاههای اقتصادی تامین مالی برای پروژههای در دست اجرای آنها است. نبود منابع مالی کافی سرمایهگذاریهای آنها را تحتتاثیر خود قرار میدهد. در این میان مسیرهای متعددی برای تامین مالی بنگاهها در کشور تعریف میشود اما آنچه از اهمیت بالایی برخوردار است، انتخاب روشی ساده، سریع و با کمترین هزینه برای تحقق این امر است.

در این میان روشهای متعددی برای تامین نقدینگی پیشروی بنگاهها قرار دارد. تامین نقدینگی از سیستم بانکی، افزایش سرمایه، انتشار سهام جدید و انتشار اوراق از جمله مواردی است که میتواند تامین مالی را برای بنگاهها بهدنبال داشته باشد.

ولی در این میان نهتنها باید این تامین نقدینگی برای سرمایهگذار نیز جذاب باشد، بلکه باید بهنحوی باشد که برای شرکت خواهان تامین مالی نیز منطقی بوده و در واقع افزایش هزینه برای این بنگاهها بهدنبال نداشته باشد. در این راستا بازار سرمایه میتواند نقش مهمی در تجمیع اهداف مزبور داشته باشد بهطوریکه این بازار نهتنها نظام تامین مالی شرکتها را بهبود بخشیده، بلکه امکانات جدیدی درحوزه تامین مالی در اختیار بنگاهها قرار داده است.

سبقت دولتیها از بخشخصوصی

در همین راستا غلامرضا ابوترابی، مدیرعامل شرکت مدیریت دارایی مرکزی بازار سرمایه در گفتوگویی اختصاصی اظهار کرد: هر چند هنوز به پایان سال 98 نرسیدهایم، ولی در مجموع انتشار اوراق از بستر بازار سرمایه در سالجاری نسبت به سال 97 با حجم بالاتری همراه بوده است. بهطوریکه هم از لحاظ مبلغ و هم از تعداد انتشار اوراق، عملکرد بسیار قابلتوجهی را در بازار سرمایه شاهد بودیم.

وی در ادامه افزود: طبق آمارها در سال 97 بالغ بر 9هزار و 400میلیارد تومان انواع اوراق دولتی و شرکتی در بازار سرمایه منتشر شده که این رقم در سال 98 و تا به الان به 25هزار میلیارد تومان رسیده است. البته با توجه به انتشار اوراق پیشرو، بهنظر میرسد حجم اوراق منتشر شده در سال 98 به حدود 30هزار میلیارد تومان برسد. در این میان چند اوراق شرکتی برای تامین مالی بخشخصوصی در برنامه قرار دارد که موفق به اخذ موافقت اصولی از سازمان بورس شدهاند.

البته صحبتهایی پیرامون انتشار اوراق منفعت دولتی نیز وجود دارد که هنوز مدارکی در این زمینه ارسال نشده است. ابوترابی در ادامه با اظهار این مطلب که رشد 200درصدی انتشار اوراق در مقایسه با سال گذشته، عمدتا مربوط به افزایش انتشار اوراق دولتی است، گفت: نگاه دولت به استفاده از پتانسیل موجود در بازار سرمایه سبب شده تا هر ساله شاهد تمایل بیشتر برای انتشار اوراق بیشتر و بالطبع تامین مالیهای بزرگتر دولت از این بازار باشیم. این درحالی است که بخشخصوصی چندان تمایلی به تامین مالی از این بستر ندارند.

به گفته این فعال بازار سرمایه، در سالجاری انتشار اوراق برای بخشخصصوصی تنها حدود 6 تا 7 هزار میلیارد تومان بوده است.

مشکل کجاست

ابوترابی در پاسخ به این سوال که چرا بخشخصوصی تمایل چندانی به استفاده از بستر موجود در بازار سرمایه ندارد، گفت: در این میان سه عامل مهم باعث میشود که بنگاههای خصوصی ظرفیتهای بازار سرمایه را نادیده بگیرند؛ طولانی بودن فرآیند و عدم آشنایی کافی با پتانسیلهای بازار بدهی و معضلات موجود در ارکان از جمله مهمترین موارد است.

وی در ادامه افزود: هر چند اخذ موافقت اصولی برای انتشار اوراق از سوی سازمان بورس نسبت به گذشته تسهیل شده ولی همچنان فرآیندی طولانیمدت است. بنگاهها بعد از اخذ این موافقت اصولی در روند تکمیل مدارک با تاخیر زیادی مواجه میشوند. در بعضی موارد نیز پیگیریهای لازم از سوی خود شرکت صورت نمیگیرد.

ابوترابی شرایط نامساعد اقتصادی را از دیگر موارد تاثیرگذار بر طولانیتر شدن این پروسه عنوان کرد و افزود: بهطور مثال یک بنگاه نیاز به تامین مالی موردنظر برای خرید ماشینآلات و تکمیل طرح توسعه دارد و درنظر دارد این نقدینگی را از بازار سهام جذب کند، ولی هیات مدیره با توجه به تحریمهای اقتصادی از این طرح توسعه منصرف شده و انتشار اوراق را منتفی میکند.

وی در ادامه با اشاره به اینکه عدم آشنایی بنگاهها با پتانسیل بازار سرمایه از دیگر مواردی است که تامین مالی بخشخصوصی از بازار را با چالش مواجه کرده، افزود: متقاضیان تامین مالی در شرکتها چندان با سازوکار ابزارهای موجود در بازار بدهی آشنایی ندارند و تامین مالی از نظام بانکی را بهطور سنتی پذیرفتهاند. به این ترتیب عدم آشنایی با این بازار سبب شده تا کمتر بنگاهی به تامین نقدینگی از بازار سرمایه بپردازد.

مدیرعامل شرکت مدیریت دارایی مرکزی بازار سرمایه در ادامه به معضلات موجود در ارکان اشاره کرد و گفت: هر چند سازمان بورس اوراق بهادار تا حدودی مشکلات و پیچیدگیهای موجود در ارکان انتشار اوراق را تسهیل کرده، ولی همچنان بحثهای مربوط به ضمانت با مشکل همراه است.

ابوترابی ادامه داد: برخی شرکتها توانایی توثیق سهام بهجای ضمانت ندارند و به این ترتیب به ناچار استفاده از نظام بانکی و دریافت وام از این محل روی میآورند. هر چند بهنظر میرسد با ورود موسسات رتبهبندی و آغاز بهکار این موسسات معضل مزبور نیز مرتفع شود و دیگر نیازی به ضامن نباشد.

5+1 انصرافی

مدیرعامل شرکت مدیریت دارایی مرکزی بازار سرمایه در ادامه با اشاره به اینکه بهرغم اخد موافقت اصولی توسط 6 شرکت در سالجاری، این بنگاهها از انتشار اوراق منصرف شدند، گفت: در سالجاری چند مورد با این موضوع مواجه شدند که هر چند موافقت اصولی برای انتشار اوراق را از سازمان بورس دریافت کرده بودند ولی دیگر پیگیر پروسه مزبور نشدند.

ابوترابی ادامه داد: به این ترتیب مجوز 6ماههای که برای تامین مالی از بستر بازار سرمایه دریافت کردهبودند، باطل شد.

وی در ادامه افزود: در این فهرست شرکتهای سیمان اصفهان، مس شهیدباهنر، پدیده شیمی قرن، آرمانگهر سیرجان و صنایعغذایی کوروش قرار داشتند.

ابوترابی در ادامه به شرکت توسعه معادن و فلزات اشاره کرد و گفت: همچنین در این فهرست «ومعادن» نیز قرار داشت که با توجه به اتمام مهلت مقرر، مجوز موافقت اصولی برای انتشار اوراق موردنظر منتفی شد. این درحالی است که بهنظر میرسد مجددا انتشار اوراق از بستر بازار سرمایه در برنامه هیاتمدیره «ومعادن» قرار گرفته و تصمیم دارد مجددا در این زمینه اقدام کند.

تامین مالی چهار بنگاه تا پایان سال

مدیرعامل شرکت مدیریت دارایی مرکزی بازار سرمایه در ادامه با اشاره به اینکه 6 شرکت موفق به اخذ موافقت اصولی از سازمان بورس برای انتشار اوراق در سالجاری شدهاند، گفت: در این راستا شرکت سرمایهگذاری تامین اجتماعی(شستا) موافقت اصولی عرضه عمومی مرحله دوم صکوک اجاره به ارزش 600 میلیارد ریال تومان را کسب کرده است.

ابوترابی ادامه داد: دارایی مبنای انتشار این اوراق بیش از یک میلیارد و 120میلیون سهم شرکت کشتیرانی جمهوری اسلامی ایران (حکشتی) خواهد بود که توسط نهاد واسط از شرکت سرمایهگذاری تامین اجتماعی خریداری شده و سپس بهصورت اجاره به شرط تملیک به وی واگذار میشود.

وی در ادامه افزود: این اوراق 3 ساله و با نرخ اجاره بهای 18درصد بوده که این اجاره بها هر 6 ماه یک بار توسط شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه به حساب دارندگان اوراق واریز میشود. ضامن این اوراق، بانک تجارت است. شرکت تامین سرمایه امین نیز مسوولیت بازارگردانی و تعهد پذیرهنویسی این اوراق را بر عهده دارد.

ابوترابی اوراق دیگر را انتشار هزار میلیارد تومانی صکوک اجاره برای گروه توسعه اقتصادی پایندگان عنوان کرد و افزود: دارایی مبنای انتشار این اوراق بیش از یک میلیارد و 270میلیون سهم شرکت فولاد خوزستان است. این اوراق 4 ساله و با نرخ اجارهبهای 18 درصد بوده که این اجارهبها هر سه ماه پرداخت خواهد شد. ضامن این اوراق بانک ملت است.

به گفته ابوترابی انتشار 200میلیارد تومان صکوک اجاره شرکت لبنیات و بستنی دومینو به منظور تهیه مواد اولیه مورد نیاز برای راهاندازی خط تولید جدید و 2میلیارد تومان صکوک اجاره شرکت پتروشیمی تابان فردا به منظور تامین منابع لازم جهت اجرای طرح توسعه ترمینال و بندر فراسکو در شرکت فرعی فراسکو عسلویه از جمله دیگر اوراقی است که مدارک آنها تکمیل شده و در فهرست انتشار قرار گرفته است.

وی در ادامه تاکید کرد: انتشار این اوراق تا پایان سالجاری قطعی خواهد بود.

انتشار اوراق در سالجاری

بررسی عملکرد اوراق منتشر شده در بازار بدهی نشان میدهد که از ابتدای سال 98 تا پایان 28بهمن ماه حدود 25هزار میلیارد تومان اوراق از این بازار منتشر شده است. در این میان 24هزار میلیارد تومان از این رقم یعنی 96درصد از انتشارهای مزبور توسط دولت صورت گرفته و بخشخصوصی سهم اندکی در این میان داشته است.

در این راستا بیشترین حجم از اوراق منتشر شده به اوراق منفعت اختصاص داشته که از سوی وزارت امور اقتصادی و دارایی بوده است. بهطوریکه 5هزار و 300میلیارد تومان اوراق منفعت توسط این نهاد در دیماه منتشر شده است. همچنین در بهمن نیز 4700میلیارد تومان دیگر اوراق منفعت از سوی وزارت اقتصاد منتشر شد. در سالجاری 14هزار میلیارد تومان دیگر نیز اوراق منفعت توسط وزارت اقتصاد در بازار بدهی منتشر شده است.

از سوی دیگر خردادماه سالجاری بالغ بر 400میلیارد تومان اوراق مرابحه از سوی شرکت ایرانی تولید اتومبیل سایپا منتشر شد. شرکت سرمایهگذاری مسکن جنوب نیز دیگر بنگاهی بود که در خردادماه اقدام به انتشار 13میلیارد و 320میلیون تومان اوراق کرده است. بیش از 300میلیارد تومان اوراق رهنی توسط شرکت ایرانخودرو و 100میلیارد تومان اوراق منفعت نیز از سوی شرکت سینا دارو در سالجاری منتشر شده است. همچنین در آبانماه نیز 300میلیارد تومان اوراق اجاره برای شرکت سرمایهگذاری و توسعه کیش از بستر بازار بدهی منتشر شده است.