گزارش یک | تورم دلار با بورس چه میکند؟

به گزارش «دنیای بورس»، دنیایاقتصاد نوشت: بازار سهام روز گذشته را با افزایش ۴/ ۱ درصدی میانگین قیمتها به اتمام رساند. در این روز انعکاس رشد هفته گذشته فلزات در بازارهای جهانی بر روند پیش روی بازار سهام سایه افکند و سبب شد شاخص کل بورس که در روزهای پایانی هفته قبل روندی تقریبا خنثی را به نمایش گذاشته بود، ۲۱ هزار و ۲۳۴ واحد به پیش رفت و به سطح یک میلیون و ۵۲۷ هزار واحد رسید. فراز و فرود قیمتها در بازار سهام هم چنان بر مدار رشد تداوم دارد. با این حال چند روزی است که نماگرهای این بازار نسبت به گذشته رکوردهای ضعیف تری را به ثبت میرسانند.

البته ذکر این نکته نیز ضروری است که روند صعودی بازار سرمایه روز شنبه با قدرت بیشتری تداوم یافت. آنطور که از پیگیری روند تغییرات طی روزهای اخیر به نظر میرسد، اهالی بازار سهام حالا پس از یک افت شدید چهار ماهه و باز پسگیری حدود ۳۸ درصد از سطوح از دست رفته در شاخص اصلی بازار سهام آن هم تنها در طول سه هفته در نظر دارند تا با خوشبینی بیشتری به جریان پیش روی معاملات در بازار سهام نگاه کنند. همین امر سبب شده تا استراحت میانگین قیمتها که در نوسانات شاخص کل هم وزن (تدپیکس) متبلور است، طی روزهای اخیر افتی تقریبا خنثی را پشت سر بگذارد.

این امر اگر چه در ابتدا اندکی نگرانی برانگیخت و برخی را بر آن داشت تا در مواجهه با ضعف تقاضا به نقد کردن سهام خود در برخی گروهها اقدام کنند با این حال تا کنون نشانهای جدی از احتمال ریزش و بازگشت به آنچه در نیمه نخست پاییز شاهد بودیم، نمایش نداده است. با این وجود رشد قیمت اکثر نمادها در بازار نسبت به روزهای اخیر با اندکی ضعف مواجه شده است.

روز گذشته در ساعت پایانی معاملات بازار سرمایه تعداد زیادی از نمادهای بانکی با افت قیمت مواجه شدند. در گروه خودرویی نیز اگرچه نمادهای پر تعداد قطعهساز اغلب در نزدیکی سقف مجاز قیمت روزانه معامله میشدند با این حال دو خودروساز معروف این گروه یعنی «خودرو» و «خساپا» به سبب افزایش عرضه افت قیمت داشتند.

در این میان گروه خودروسازی سایپا فشار فروش را تاب نیاورد و داد و ستدهای روزهای شنبه را در حالی به اتمام رساند که سنگینی عرضهها در نماد معاملاتی آن شرکت به صف فروش منتهی شد. اما سوای عرضه و تقاضا و آنچه در روزهای اخیر در قالب تغییرات قیمتها و شاخصها در بازار سهام خودنمایی کرد، آنچه بیش از همه مهم به نظر میآید، نه شرح رویدادهای گذشته و تحلیل آن بلکه خروجی است که به واسطه این تغییرات ممکن است شاهد آن باشیم.

سقوط؛ امری نامحتمل

با بررسی آنچه در روزها و هفتههای اخیر رخ داده میتوان اینطور استنباط کرد که بازار سهام حالا پس از رشدی تقریبا ۳۸ درصدی از کف میانگین قیمتها، روزگار بهتری را پشت سر میگذارد. در حالی که اصلاح رشد قبلی از مابین سقف دو میلیون و ۱۰۰ هزار واحدی تا کف یک میلیون و ۲۰۰ هزار واحدی تنها در طول چهارماه محقق شده و ارزش دلاری بازار سرمایه را به نصف رساند.

تحلیل رویدادهای ریالی بازار سرمایه بر مبنای دلار حکایت از آن دارد که به دلیل افت قیمت دلار در روزهای پس از انتخابات ریاست جمهوری ایالات متحده و تداوم ضعف آن در هفتههای اخیر که ثبات قیمت را به همراه داشته، رشد ریالی قیمتها در بازار سهام سبب شده تا افزایش ارزش دلاری قیمتها نیز با صعود شاخص تا حد زیادی برابر باشد. با این حال اگر بخواهیم به آنچه در روزهای گذشته رخ داد دقیق تر بپردازیم، به جز کاهش ریسکهای سیاسی، عامل مهمی که توانسته سوخت اصلی صعود قیمتها را فراهم کند، رشد قیمتها در بازارهای جهانی است که به افق درآمدزایی ریالی بسیاری از شرکتهای بازار سهام اثری مثبت داشته است.

این عامل در کنار تقدیم لایحه بودجه تورمی سال مالی آینده دولت به مجلس شورای اسلامی سبب شده تا تقویت انتظارات تورمی آنقدر زیاد نباشد که اثری مستقیم و ملموس بر بازار ارز بگذارد با این حال خوشبینی به تورمی بودن برنامه مالی دولت در واپسین سال فعالیت آن چشم انداز پیش روی بازار سهام را مثبت کرد. از این رو به نظر میرسد که در صورت ثبات شرایط نامبرده که بر اقتصاد کشور اثر خواهند داشت، ریزش بورس نظیر آنچه در روزهای بین ۲۰ مردادماه تا ۲۰ آبان اتفاق افتاد، امری نامحتمل باشد.

صعود بر بال دلار

بازارهای جهانی این روزها شاهد اتفاقاتی مثبت هستند. از یک سو خوشبینی به بهبود اقتصاد در سال آتی میلادی راه را برای افزایش تقاضا در بازارهای جهانی کالاهای اساسی گشوده است و از سوی دیگر مشکلات عدیده اقتصادی در ایالات متحده که بخش مهمی از آن به دلیل شیوع کرونا در این کشور رخ داده راه را برای افزایش پایه پولی دلار آمریکا در اقتصاد این کشور هموار کرده است.

همین امر سبب شده تا در هفتههای اخیر با انتخاب جو بایدن به مقام ریاست جمهوری آمریکا که تاثیر مستقیمی بر کاهش ریسکهای سیستماتیک در اقتصاد جهانی دارد، آینده بازارهای کامودیتی در سراسر جهان تقویت شود.

در حالی که فدرال رزرو پیش تر وعده داده بود تا از خط قرمز تورم دو درصدی عبور کند، در مواجهه با معرفی واکسن کرونا به بازارهای دارویی جهان و استفاده زود هنگام آن در کشورهای پیشرفته، به نظر میآید که دیگر هیچ چیز تا رسیدن به یک نقطه تعادلی جدید میان عرضه و تقاضا جلودار قیمت محصولات فولادی و شیمیایی در بازارهای جهانی نباشد.

تمامی این عوامل سبب شده فعلا کالامحورهای حاضر در بورس و فرابورس نیز از وضعیت خوبی برخوردار باشند و تحلیلگران بنیادی به این بخش مهم از بازار سهام که تقریبا همه روزه به تغییرات شاخص کل شکل میدهد، نگاهی مثبت داشته باشند.

در آینه آمار

روز شنبه شاخص کل بورس تهران به میزان ۴/ ۱ درصد رشد کرد و به موجب همین پیشروی ۲۱ هزار و ۲۳۴ واحدی دماسنج اصلی بازار سهام به سطح یک میلیون و ۵۲۷ هزار و ۴۵۳ واحد رسید. در این روز خالص تغییر مالکیت در بورس تهران ۲۹۵ میلیارد تومان بود که تمامی این رقم از حقوقی به حقیقی انتقال پیدا کرد. نکته مهم در بررسی این رقم افزایش خرید حقیقیها در نمادهای کالا محوری است که در هفته گذشته نسبت به نمادهای مورد معامله در گروههای سیمانی و دارویی با اقبال بسیار کمتری از سوی سهامداران خرد مواجه شدند.

بر این اساس طی روز گذشته در حالی که گروههای «فلزات اساسی»، «سایر مالی»، «خودرو و ساخت قطعات» و «غذایی به جز قند» به ترتیب بیشترین ورود پول حقیقی را به ثبت رساندند، گروههای «چند رشتهای صنعتی»، «مواد دارویی»، «فرآوردههای نفتی» و «کاشی و سرامیک» شاهد بیشترین خروج پول از سوی این بخش از فعالان بازار سرمایه بودند. ارزش معاملات خرد در این روز به ۱۵ هزار و ۶۱۲ میلیارد تومان رسید.

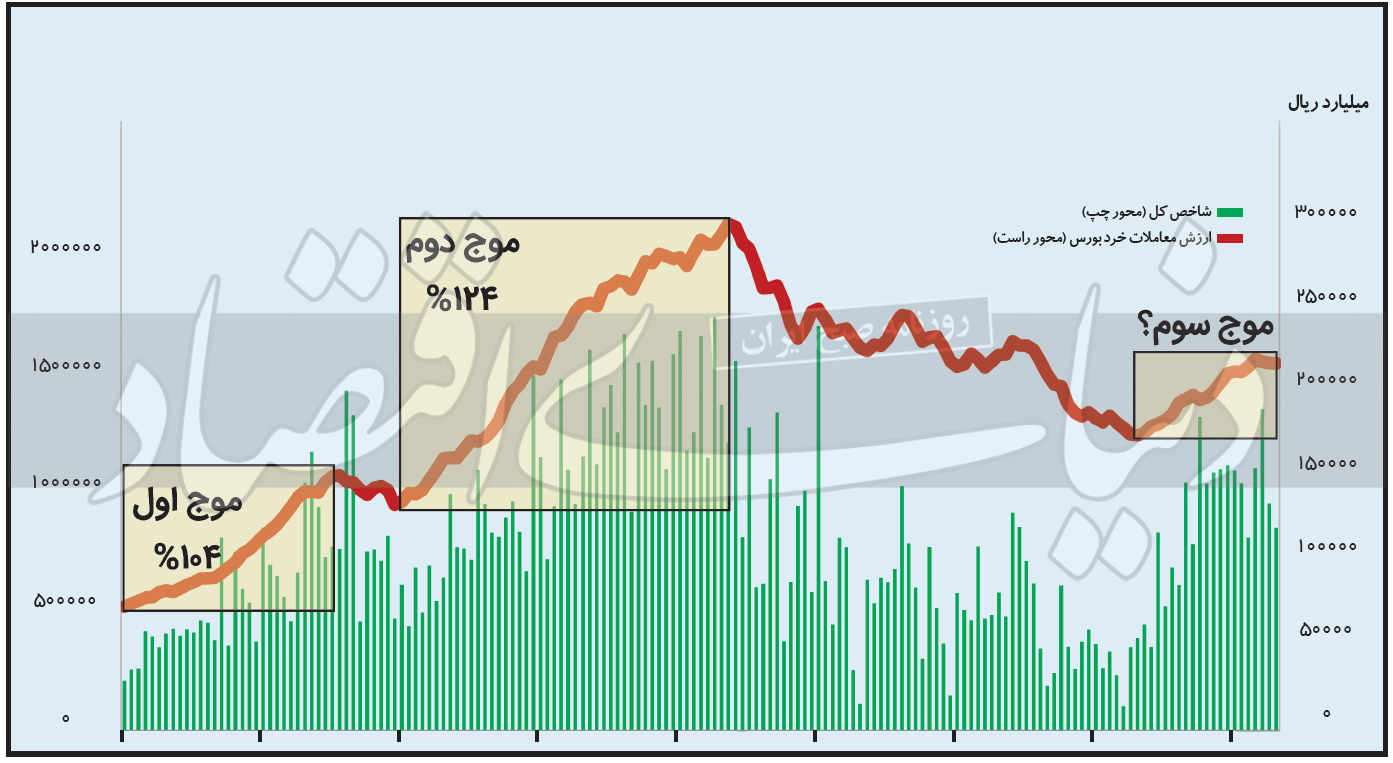

گزارش دو | روند شاخص کل در ۹ ماه اخیر

دنیایاقتصاد در مطلب دیگری نوشت: بورس تهران با روند صعودی که در ۲۲ روز کاری گذشته در پیش گرفته است، حالا حدود ۲۶ درصد از کف ۲۰ آبان فاصله گرفته است. در این میان نگاهی به عملکرد دماسنج سهام در سال ۹۹ نشان از شکلگیری موج سوم صعودی در این سال دارد.

اما آیا این موج صعودی پایدار میماند؟ چه عواملی میتواند ضامن رونق مجدد بورس در این محدوده شود؟ آیا سوخت لازم برای تداوم حرکت دماسنج تالار شیشهای در موج سوم صعودی وجود دارد؟

در حال حاضر به نظر میرسد ۶ عامل رشد ارزش دادوستد سهام، بازگشت سهامداران حقیقی، ثبات نرخ دلار، محرکهای کلان اقتصادی، کاهش ریسکهای سیستماتیک و بوی بهبود از بازارهای جهانی میتواند تضمین کننده رونق پایدار بورس باشد. با این حال رکود تقاضا در بورس کالا و برخورد شاخص به مقاومتهای تکنیکالی میتواند در کوتاهمدت مانعی در مسیر رشد نماگرهای سهام باشد.

دو موج مثبت در کمتر از ۱۰۰ روز

بورس تهران از ابتدای سال ۹۹ تا میانه تابستان دو موج پرشتاب صعودی را ثبت کرد. اولین موج از ابتدای سال آغاز شد و تا ۲۲ اردیبهشت ادامه یافت. در این مدت ۳۳ روزه، شاخص کل صعود بیش از ۱۰۴ درصدی را ثبت کرد و توانست سوپرکانال یک میلیون واحدی را نیز فتح کند. پس از آن اما این نماگر برای ۹ روز کاری رفتاری سینوسی در پیش گرفت و حول مدار یک میلیون نوسان کرد.

در این مدت شاهد اصلاح ۶/ ۱۱ درصدی شاخص کل بورس تهران بودیم. درست پس از رسیدن این نماگر به محدوده ۹۲۶ هزار واحدی، موج دوم صعودی آغاز شد و این بار پرشتابتر به حرکت در این مسیر ادامه داد. به این ترتیب شاخص سهام ضمن فتح مجدد عدد یک میلیون، رشدی پیوسته در این بازار رقم زد و تنها در برخی روزها شاهد استراحت کوتاهمدت این نماگر بودیم. این موج صعودی تا ۱۹ مرداد ادامه داشت و در این مدت ۵۰ روزه (روز معاملاتی) شاخص کل رشد بیش از ۱۲۴ درصدی را تجربه کرد و به محدوده غیرقابل تصور ۲ میلیون واحد رسید.

این رشد صعودی اما ادامه نیافت و با ترکیدن حباب سهام که به دفعات در گزارشها درخصوص آن هشدار داده شده بود، بورس تهران تغییر فاز داد و برای ۶۲ روز کاری که تا ۲۰ آبان به درازا کشید، اصلاح ۴۲ درصدی را تجربه کرد. حال از ۲۱ آبان مجددا شاهد رشد قیمتها و بازگشت شاخص سهام به مدار صعودی هستیم. اما آیا سوخت لازم برای تداوم حرکت دماسنج تالار شیشهای در موج سوم صعودی وجود دارد؟

بر مبنای بررسیها در حال حاضر تداوم ورود پولهای جدید به گردونه معاملات سهام، از سرگیری عرضههای اولیه و مشارکت قابل قبول در آنها، ثبات نسبی دلار در محدوده سودآور برای شرکتهای صادراتمحور، وضعیت مناسب بازارهای کالایی، کاهش ریسکهای سیستماتیک و اثر اهرمی شاخصهای کلان اقتصادی همچون تورم و نقدینگی به اقبال به بازار سرمایه از محرکهای ادامه روند صعودی قیمت سهام به شمار میرود.

هجوم پولهای تازه ادامه دارد

یکی از متغیرهای اثرگذار بر رشد قیمت سهام در بازار سرمایه ایران، هجوم نقدینگی سرگردان است. این وضعیت که از سال ۹۸ آغاز شد و در ابتدای سالجاری به اوج خود رسید، از مهمترین محرکهای صعود ۳۰۰ درصدی شاخص کل بورس تهران بود.

بررسیها نشان میدهد در موج اول صعودی بورس تهران میانگین روزانه ارزش معاملات خرد سهام حدود ۷۶۰۰ میلیارد تومان بود که در نیمه نخست تابستان توانست رکوردهای جدید و متوالی را ثبت کند تا در مجموع دو بازار بورس و فرابورس تا محدوده ۳۰ هزار میلیارد تومان پیشروی کنند.

در موج دوم صعودی میانگین روزانه این متغیر به ۲۳ هزار میلیارد تومان افزایش پیدا کرد که پیشتر نظیری برای آن نمیتوان یافت. از این رو یکی از مهمترین محرکهای تداوم صعود شاخص سهام، ارزش بالای دادوستد سهام است؛ جایی که شناوری سهام همچنان در محدوده کمتر از ۲۵ درصدی قرار داشته و پولهای ورودی در ظرف کوچک بازار، رشد پرشتاب قیمت سهام را رقم میزند.

در این میان بررسیها نشان میدهد میانگین روزانه ارزش معاملات خرد سهام که در روزهای اصلاحی ۲۰ مرداد تا ۲۰ آبان به ۸هزار میلیارد تومان کاهش پیدا کرده بود در ۲۰ روز معاملاتی اخیر با رشد ۶۲ درصدی به حدود ۱۳هزار میلیارد تومان افزایش پیدا کرده که میتواند محرکی برای تداوم صعود قیمتها باشد.

تحرکات حقیقی در بازار سهام

برآوردهای آماری نشان میدهد در سال ۹۷ روزانه بهطور متوسط حدود ۱۴ تا ۱۵ میلیارد تومان پول تازه به بازار سهام وارد شده است. این میزان در سال ۹۸ معادل متوسط روزانه ۷۵ تا ۸۰ میلیارد تومان و در یکسوم نخست سالجاری بهطور متوسط روزانه یک هزار میلیارد تومان بوده است. این روند افزایش ورود نقدینگی حقیقی از دیگر عوامل صعود افسارگسیخته قیمت سهام در مسیر صعودی بود.

حال پس از خروج ۳۳ هزار میلیارد تومانی پول حقیقی در ۶۲ روز اصلاحی بورس تهران، مجددا اقبال سرمایهگذاران خرد به بازار سهام افزایش یافته است. بهطوری که در مجموع ۲۲ روز کاری گذشته، حدود ۵هزار میلیارد تومان پول حقیقی جذب گردونه معاملات سهام شده است که میتواند محرکی دیگر در مسیر صعود قیمتها باشد.

نرخ دلار و رشد سودآوری بنگاهها

معاملهگران سهام همواره نیمنگاهی نیز به تحولات خیابان فردوسی دارند؛ جایی که دلار به نوسان در محدوده ۲۴ تا ۲۶ هزار تومانی ادامه میدهد. دلار همواره بهعنوان یکی از بازوهای اصلی رشد نماگرهای بورسی و قیمت سهام کالامحور قلمداد میشود.

در حال حاضر چهار صنعت کامودیتیمحور بورس تهران شامل گروه فلزات اساسی، محصولات شیمیایی، فرآوردههای نفتی، کانههای فلزی و چندرشتهای صنعتی از ارزش بازاری بالغ بر ۳۵۰۰ هزار میلیارد تومان برخوردار بوده و از این رو حدود ۶۰ درصد ارزش کل بورس تهران را در اختیار دارند.

از آنجا که قیمتگذاری داخلی محصولات این صنایع بر اساس نرخ دلار و فروش صادراتی آنها نیز ارزی است، افزایش نرخ ارز، مزیت صادراتی بنگاههای مذکور را افزایش داده و با ثبات قیمتهای جهانی سودآوری این شرکتها بیشتر میشود. در این میان با توجه به سهم بالای این صنایع در محاسبه شاخص کل، روند صعودی این نماگر را نیز به دنبال دارد. در این میان اما به نظر میرسد با رشد بیشتر نرخ دلار، وارد چرخه خود تقویتشونده بورس و دلار میشویم.

حامیان کلان اقتصادی

هر چند در آبانماه نسبت به ماه قبل از آن، نرخ تورم ماهانه، نقطهبهنقطه و متوسط روند نزولی را ثبت کرده است، اما همچنان در محدوده بالایی قرار دارد. نرخ تورم نقطهبهنقطه در آبان ماه سالجاری رقم ۲۷ درصد را ثبت کرد.

همزمان آخرین آمارهای پولی و بانکی منتشر شده از سوی بانک مرکزی نشان میدهد که رقم کل نقدینگی در هفت ماه نخست سالجاری به مرز ۳هزار هزار میلیارد تومان رسیده است. به این ترتیب نقدینگی کل کشور نسبت به پایان سال ۹۸ رشد ۴۸۷ هزار میلیارد تومانی را تجربه کرده است. به عبارتی در هر روز شاهد افزایش حدود ۳/ ۲ هزار میلیارد تومان به حجم نقدینگی بودیم. در این میان اما یکی از نکات جالب در بررسی ترازنامههای ماهانه بانک مرکزی تغییر ترکیب نقدینگی است. آمارها نشان میدهند روز بهروز سهم پول نسبت به سهم شبهپول از نقدینگی کل افزایش پیدا میکند.

در حالی اواسط سال ۹۶، سهم پول از نقدینگی کل کمتر از ۱۲ درصد بود که در پایان سال ۹۸ این نسبت به ۸/ ۱۷ درصد رسید. آمار جدید بانک مرکزی اما حکایت از افزایش سهم پول به حدود ۶/ ۲۰ درصد دارد. این پول نیز با حرکت به سمت بازارهای سرمایهگذاری چه بازار سهام و چه ارز، طلا و مسکن سبب رشد قیمتها در این بازارها خواهند شد و در حال حاضر به نظر میرسد بازار سهام جذابترین مقصد ورود این حجم پول باشد.

بوی بهبود از بازار جهانی

در این میان بازیابی فعالیتهای اقتصادی در نقاط مختلف دنیا و افزایش تقاضا باعث شده تا شاهد رشد مجدد قیمت فلزات در بازار جهانی باشیم. جایی که مس هر روز ارقام جدیدی را ثبت میکند و ۷۷۰۰ دلار بر هر تن را نیز پشت سر گذاشته است.

نفت نیز از مقاومت ۵۰ دلار بر هر بشکه عبور کرد. تضعیف شاخص دلار در کنار چشمانداز بهبود اقتصاد جهانی در سایه تخفیف آثار نامطبوع شیوع کرونا و آغاز واکسیناسیون جهانی کووید-۱۹ و امید به تصویب بسته محرک مالی از جمله محرکهای رشد قیمتها در بازار جهانی بوده و میتواند بورس را نیز وارد مرحله تازهای از صعود قیمتها کند.

کاهش ریسکهای سیستماتیک

با شکست دونالد ترامپ در انتخابات ریاستجمهوری آمریکا امید به کاهش تحریمهای یکجانبه در میان فعالان تالار شیشهای افزایش پیدا کرده است. جایی که هر روز سیگنال جدیدی از بازگشت آمریکا به برجام مخابره میشود و بورسبازان انتظار دارند با تخفیف این ریسکهای سیستماتیک شاهد تسهیل فروش و صادرات شرکتهای صادراتمحور بورس تهران و افزایش سودآوری این شرکتها باشند. این وضعیت در بازگشت سرمایههای سرگردان به گردونه معاملات سهام بیتاثیر نبوده است.

هشداری مجدد به بورسیها

هرچند مجموعه عوامل فوقالذکر نویددهنده تداوم رشد قیمتها در تالار شیشهای است که بار دیگر امکان حبابی شدن قیمتها وجود دارد. در این میان معاملهگران بازار لازم است ضمن کسب مهارتهای کافی، با تحلیل و به دور از هیجان به دادوستد سهام بپردازند تا مانند دو ثلث ابتدایی سال شاهد ابرنوسانهای عجیب و غریب قیمتها نباشند. از سیاستگذار بورسی نیز انتظار میرود با به کارگیری ابزارهای مناسب همچون نرخ بهره، حذف یا کاهش محدودیتهایی همچون دامنه نوسان و حجم مبنا و البته متناسب کردن عرضه با تقاضای شکل گرفته در بازار، مانع از بروز بحرانهای قیمتی در این بازار شود.