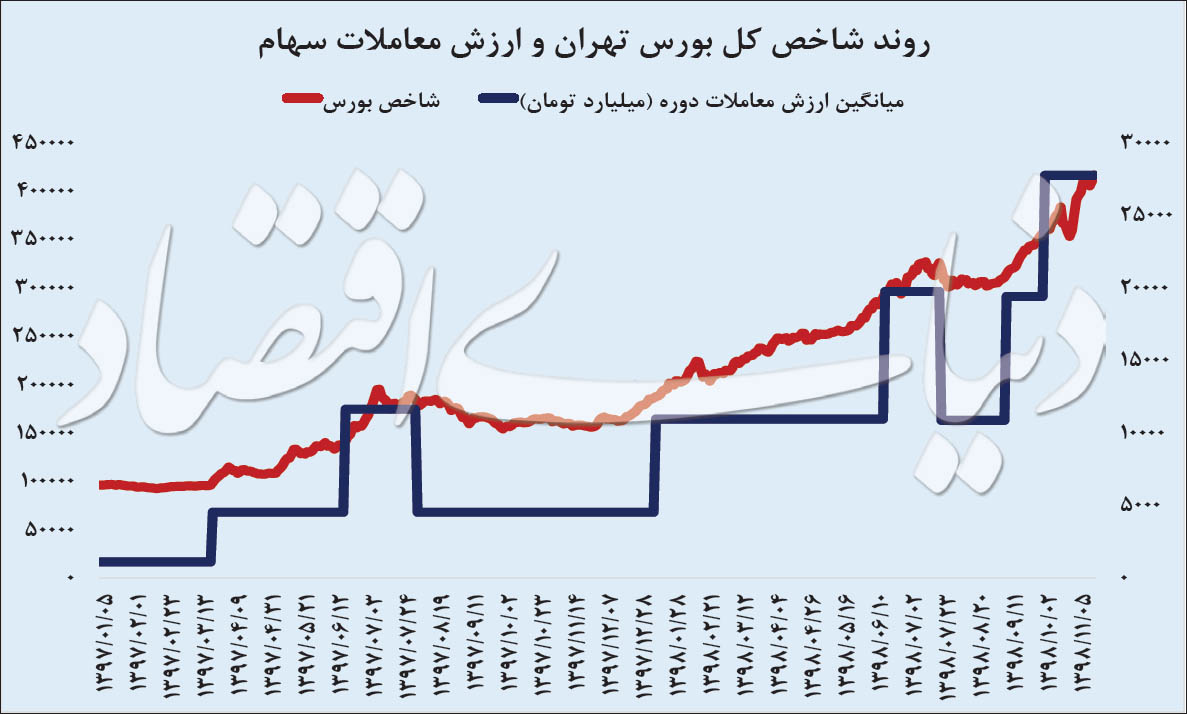

چکیده: ارزش معاملات خرد بورس تهران که در ماههای ابتدایی سال ۹۷ تنها حدود صد میلیارد تومان بود در روزهای اخیر بالاتر از سطح ۳ هزار میلیارد تومانی تکرار میشود. در همین مدت شاخص کل بورس نیز از کمتر از صد هزار واحد تا سطوح بیش از ۴۰۰ هزار واحدی پیش رفته است. روند تغییرات شاخص کل بورس و ارزش روزانه معاملات این بازار، همزمانی دورههای صعود این دو متغیر را نشان میدهد، مسالهای که لزوم رصد دقیق جریانهای ورودی و خروج پول از بازار سهام را در مقطع فعلی یادآوری میکند.

به گزارش «دنیای بورس» به نقل از دنیای اقتصاد، صورتهای ضعیف مالی، نسبتهای بالای قیمت به درآمد و شیوع ویروس کرونا هیچکدام توان مقابله با میل بورس به صعود را نداشتهاند. نقدینگی همچنان پرقدرت ظاهر شده و در تعیین مسیر بازار سلطه بیمانندی دارد. به این ترتیب نماگرهای اصلی بازار سهام این هفته را بار دیگر سبزپوش آغاز کردند و در این میان بار دیگر کوچکترهای سهام پیشتاز بودند.

اولین جلسه معاملاتی این هفته در ادامه معاملات پایانی هفته گذشته پیش رفت و روند معاملات تا انتها نشانه خاصی از ضعف تقاضا به نمایش نگذاشت. در این جلسه شاخص کل با صعود 5790 واحدی، معادل 4/ 1 درصد دیگر رشد کرد و به کانال 417 هزار واحد پا گذاشت. در همین حال شاخص هموزن رشد 8/ 2 درصدی را به ثبت رساند تا بار دیگر رغبت بیشتر معاملهگران به سهام کوچکتر بازار را به نمایش بگذارد.

سیل نقدینگی

جریان ورود پول به بازار سهام همچنان قدرتمند است و چنین جریانی کلیه عوامل موثر بر سهام را به حاشیه برده است. ارزش معاملات خرد بورس روز گذشته در سطح 3106 میلیارد تومان قرار گرفت و این درحالی بود که خالص تغییر مالکیتهای سهام بورسی 426 میلیارد تومان به سمت سهامداران حقیقی رقم خورد. از میان 322 نماد فعال بورسی، 282 نماد رشد قیمت پایانی را به ثبت رساندند و تنها 12 درصد از نمادها افت قیمت را تجربه کردند.

آخرین دادوستدهای 279 نماد نیز در محدوده مثبت انجام شد که تا حدودی موید این فرض است که بورس روند نسبتا با ثباتی را بهخصوص در رابطه با تقاضا، طی کرد. در عین حال این نکته نیز جالب است که 181 نماد بورسی کار خود را در محدوده صف خرید به پایان بردند و ارزش تقاضای منتظر در صفوف خرید این نمادها بالغ بر 685 میلیارد تومان بود.

قدرت نقدینگی به حدی بالاست که اجازه اصلاح عمیق را به بازار نمیدهد. حتی صورتهای مالی دلسردکننده شرکتهای کوچک و بزرگ سهامی تنها استراحت دو روزهای را در مسیر صعود بازار رقم زد. روز گذشته برای ششمین جلسه متوالی ارزش معاملات خرد بورسی بالاتر از سطح قابلتوجه 3 هزار میلیارد تومانی قرار گرفت و همچنان جریان ورود نقدینگی از سوی سهامداران خرد ادامه پیدا کرد.

در هفته گذشته نزدیک به 1500 میلیارد تومان نقدینگی از جانب بازیگران حقیقی، به چرخه معاملات بورس وارد شده بود و به این ترتیب خالص تغییر مالکیتهای روز گذشته بورس به سمت سهامداران حقیقی رشد 43 درصدی را نسبت به متوسط این شاخص در هفته گذشته نشان میدهد. همچنین متوسط ارزش صفهای خرید بورس در هفته گذشته در نزدیکی 386 میلیارد تومان در روز بود و این عدد نیز در روز گذشته با رشد 77 درصدی نسبت به این میانگین همراه بود.

تثبیت ارزش معاملات بالاتر از سطح 3 هزار میلیارد تومانی در بورس تهران، فصل جدیدی را برای این بازار آغاز کرده است. چنین ارقامی نهتنها صعود بیوقفه سهام و نماگرهای آن را ممکن ساخته، بلکه بورس را بهعنوان یک بازار مطرح در بین عموم جا انداخته است. ورود پولها همچنان صعود بورس را رقم میزند و صعود بورس پول بیشتری را به سمت این بازار جذب میکند. چرخهای که حتی بهنظر میرسد بیاعتنایی به متغیرهای واقعی سهام را در پی داشته و جز با اتفاقات عجیب در هم شکسته نمیشود.

به این ترتیب مهمترین متغیری که برای پیشبینی روند آتی بورس باید تحتنظر داشت پارامترهای مرتبط با پولهای ورودی است؛ در عین حال باید در نظر داشت که این امکان نیز وجود دارد که برخی متغیرهای حاکم بر بازار در آیندهای نهچندان دور تغییرات معناداری را تجربه کنند.

شروع به کار مکانیزم «فروش استقراضی» ممکن است موردی از این عوامل باشد. با این حال چنین فرضی نیاز به جزئیات بیشتر و بررسی دقیقتر دارد. در روزهای اخیر اخبار متعددی در رابطه با آغاز چنین فرآیندی در دادوستدهای بورسی مطرح شده است؛ با این حال این انتظارات پیش از این نیز بارها ایجاد شده و ناکام مانده است.

در عین حال همچنان کیفیت اجرای چنین مکانیزمی بهصورت کامل مشخص نیست و این موضوع خود در میزان و نحوه اثرگذاری آن بر بازار سهام تعیینکننده خواهد بود. همچنین پدیدهای همچون بیماری «کرونا» نیز ممکن است به نحوی متفاوت بورس تهران را متاثر کند. با این حال نحوه این اثرگذاری خود از شدت و دامنه اثر آن نشأت خواهد گرفت. از آنجا که شیوع این بیماری را نمیتوان در جریان آتی بازار نادیده گرفت در ادامه بیشتر به آن پرداخته خواهد شد.

تحرکات نقدینگی

در میان گروههای سهامی، نمادها و صنایع محدودی را میتوان یافت که همچنان بتوان از نسبتهای سودآوری برای سنجش ارزندگی و جذابیت آنها استفاده کرد. این گروهها بیشتر نمادهای بزرگ کالایی را شامل میشوند و اکثر این شرکتها نیز در فصل سوم سال نتوانستند روند مطلوب سودآوری را ادامه دهند. رشد هزینهها، رسیدن نرخ نیمایی دلار به کمینه خود در سال 98، روند پرتردید و فرساینده بازار جهانی، ناتوانی یا چشمپوشی شرکتها از شناسایی درآمدهای غیرعملیاتی همگی از جمله عواملی بودند که فصل پاییز را به سرعتگیر سودآوری این دسته از شرکتها بدل کردند.

اگر نقدینگی حاضر در بازار قدرت کمتری داشت، احتمالا دو قطبی مشخصی در بازار شکل میگرفت. بزرگان کالایی در واکنش به رشد نرخ دلار و بازگشت رونق نسبی به بازار جهانی مسیر صعود را در پیش گرفتند؛ اما شیوع ویروس جدید در آستانه سال نوی چینی بازارها را با پدیدهای غیرمنتظره مواجه کرد. نتیجه آنکه تنها طی چند روز بسیاری از کالاهای پایه عقبگرد شدید قیمت را تجربه کردند و همچنان نقطه پایان این روند را به آسانی نمیتوان تعیین کرد.

اگرچه موضوع تشخیص «کرونا»ی جدید از روز سهشنبه مطرح شد، این مساله برآیند هفتگی قیمت کامودیتیها را به طرز غیرمنتظرهای به محدوده منفی برد. در هفته گذشته قیمت نفت 5/ 7 درصد، قیمت مس 5/ 5 درصد و روی نزدیک به 4 درصد ریزش را تجربه کرد.

نفت برنت که در آغاز هفته در واکنش به اختلال عرضه نفت از سوی لیبی از 65 دلار در هر بشکه عبور کرده بود، نهایتا هفته را در سطح کمتر از 61 دلاری به پایان برد و قیمت مس که بعد از امضای توافق فاز اول تجاری بین چین و آمریکا به سقف 10 ماهه خود رسیده و تا مرز 6300 دلاری در هر تن پیش رفته بود، ریزش 370 دلاری را در هفته گذشته تجربه کرد و به زیر مرز 6 هزار دلاری بازگشت.

این دسته از عوامل سبب میشود تا نمادهای بزرگ کالایی انگیزه کمتری را برای سهامداران خرد ایجاد کنند. با این حال حجم بالای نقدینگی موجود سبب میشود تا این دسته از نمادها چندان هم بهعنوان مبدا کوچ نقدینگی ظاهر نشوند. به این ترتیب میتوان گفت شرکتهای کامودیتیمحور از لحاظ متغیرهای سودآوری چندان خوشاقبال نبودهاند؛ در مقابل شرایط فعلی بازار به کمک قیمت سهام آنها آمده است.

در فهرست نمادهای موثر بر شاخص بورس در روز گذشته جایی برای نمادهای مطرح فلزی و پتروشیمی نبود؛ تنها نماد «فملی» در این میان اثری منفی بر این نماگر داشت و این درحالی است که صورت مالی پاییزی این شرکت در قیاس با اکثر نمادهای همگروه از روند مطلوب سودآوری حکایت داشت.

ریسک جدید بازارهای مالی

بورس تهران صعود بیوقفه خود را از زمان رفع تنشهای منطقهای از سر گرفت. این مساله بازگشت سرمایههای خرد را در پی داشت و بعد از آن صعود قیمتها سرمایههای بیشتری را به این بازار جذب کرد. بهنظر میرسد پشتسر گذاشتن چنان ریسک بزرگی فضای ذهنی معاملهگران را برای سقفشکنیهای پیاپی بورس آماده کرده است. در این شرایط بهنظر میرسد تنها اتفاقات کاملا غیرمنتظره، چه در سویه منفی و شاید عکس آن، بتواند این قاطعیت را متزلزل کند.

بازخوانی تجربه بیماری «سارس» در سالهای 2002 و 2003 نشان میدهد نگرانی بازارهای مالی با افت سرعت گزارش موردهای جدید ابتلا به بیماری کاهش مییابد. با این حال این موضوع که نگرانیها در رابطه با ویروس «کرونا» چه زمانی فروکش میکند همچنان نامعلوم است.

به هر صورت باید در نظر داشت که چین بزرگترین تولیدکننده و مصرفکننده بسیاری از کالاهای پایه در جهان است و التهابهای صنعت این کشور بهراحتی میتواند کلیه بازارها را تحتتاثیر قرار دهد. در عین حال کشف مواردی از این بیماری در اروپا، آمریکا و ژاپن به نگرانیهای بیشتر دامن زده است و سبب شده تا سرمایهگذاران بار دیگر به طلا پناه ببرند.

در صورتی که روند رو به نزول قیمت کالاهای پایه ادامه یابد، بعید نیست که «کوچ نقدینگی» از بزرگان کالایی به سهام کوچکتر در بورس تهران جدیتر شود. در صورتی که نگرانیها از این ناحیه به آسانی متوقف نشود، بورس تهران نیز ممکن است چندان بیاعتنا به این پیشامد باقی نماند.