به گزارش «دنیای بورس»، دنیایاقتصاد در گزارشی نوشت: شاخص کل بورس تهران معاملات روز چهارشنبه را برای سومین روز متوالی در مدار نزولی به پایان رساند و این بار با افت ۰۸/ ۰ درصدی تا محدوده یک میلیون و ۵۰۶ هزار واحدی عقب نشست.

مجموع افت این نماگر در سه روز گذشته اما کمتر از ۳/ ۱ درصد بود تا شاخص سهام به مدد دو روز سبزپوش نخست هفته، عملکرد مثبتی را در بازه هفتگی به ثبت رسانده و با رشد ۴/ ۲ درصدی همراه شود. این شرایط در حالی رقم خورد که در ۲۰ دقیقه ابتدایی معاملات روز چهارشنبه هر چند متقاضیان خرید سهام باعث رشد ۷۵۶۶ واحدی نماگر اصلی بورس تهران شدند اما در ادامه با پیشی گرفتن عرضهکنندگان سهام شاخص کل در نیمه دوم بازار تا کانال یک میلیون و ۵۰۲ هزار واحدی نیز کاهش پیدا کرد.

در نیم ساعت پایانی بازار دیروز نیز شاخص تحت تاثیر معاملات مطلوب فولادیها در بورس کالا قرار گرفت و توانست تا ارتفاع یک میلیون و ۵۰۶ هزار و ۲۷۴ واحدی بازگردد. در مقابل افت ۰۸/ ۰ درصدی شاخص کل، شاخص هموزن که از تمام نمادهای معاملاتی به یک اندازه تاثیر میپذیرد، از ابتدای دادوستدهای روز چهارشنبه مسیر متفاوتی را در پیش گرفت. این نماگر که در مدار مثبت شروع به حرکت کرد توانست در پایان معاملات این روز کاری رشد ۵/ ۱ درصدی را به ثبت برساند.

رویگردانی از صنایع و شرکتهای غالبا شاخصساز با وجود وضعیت مطلوب بازارهای جهانی و همچنین رشد نرخ دلار نشان از چرخش نگاهها به سمت سهام کوچکتر بازار دارد. با اینکه در بازار ارز نرخ دلار افزایشی بود، اما رفتار سرمایهگذاران نشان از بیتوجهی به این عامل اثرگذار در روند حرکتی صنایع صادرات محور بود. شرایطی که عمدتا به افزایش تمایل به نوسانگیری روزانه از فراز و فرود قیمتها بازمیگردد.

از این رو در حالی سهامداران از پتانسیل صنایع شاخصساز بازار چشمپوشی کردند که این صنایع بر خلاف انتظار و اوضاع مطلوب بورسهای جهانی همزمان با واکنش مثبت بورسهای بزرگ به موفقیت در تولید و عرضه واکسن کرونا با فروش معاملهگران مواجه شدند و بعضا در مدار قرمز به کار خود پایان دادند.

سیگنال مثبت بورس کالا به سهام

همانطور که اشاره شد در یک ساعت پایانی دادوستدهای روزانه بورس تهران، سیگنال مثبت بورس کالا سبب شد تا شاهد بازگشت قیمت فولادیها از کف روزانه باشیم. طی معاملات روز چهارشنبه در بورس کالا ۱۱ هزار و ۲۰۰ تن ورق سردB فولاد مبارکه در بازار عرضه شد و در نهایت با رشد بیش از ۳۵ درصدی نسبت به قیمت پایه، ۱۷ میلیون و ۳۴۹ هزار تومان بر هر تن (قیمت پایانی میانگین موزون) دادوستد شد. در این روز برای هر تن ورق سرد فولاد مبارکه اصفهان تا ۱۷ میلیون و ۸۵۰ هزار تومان هم مشتری وجود داشت.

به عبارتی دیگر با دلار حدودا ۲۶ هزار تومانی هر تن ورق سرد فولاد مبارکه به قیمت ۶۸۶ دلار فروخته شد. این در حالی است که دو روز پیش قیمت ورق سرد CIS هر تن ۶۹۰ دلار بود. از این رو محصولات فولاد مبارکه در روز گذشته نزدیک به قیمتهای جهانی فروخته شد. این مهم سیگنال افزایشی به بازار سهام ارسال کرد تا سهام شرکت فولاد مبارکه اصفهان بیش از ۷ درصد از کف روزانه خود فاصله بگیرد و در نهایت با رشد بیش از ۳ درصدی همراه شود.

دو راهکار پیشروی معاملهگران

- یاسر شریعت | کارشناس بازار سرمایه

افزایش شاخص هموزن در جریان معاملاتی روز چهارشنبه نشاندهنده این موضوع است که مقداری اقبال نسبت به سهمهای کوچک و متوسط بیشتر شده است. در رشدی که نماگرهای بازار سهام طی چند هفته اخیر تجربه کردند نیز سهمهای بزرگ اعم از بانکی، فولادی، معدنی، پتروشیمی و پالایشی توانستند نقش قابلتوجهی را ایفا کنند. این دست از شرکتها بهدلیل حجم معاملات و ارزش بازار بسیار بالا نمیتوانند بهصورت مداوم در مدار صعودی حرکت کنند.

بهطور معمول این شرکتها پس از رشد مقطعی وارد فاز استراحت و مجدد برای رشد بعدی آمادگی لازم را به دست میآورند. اما در شرکتهای کوچک و متوسط بازار شرایط متفاوتتری خواهیم داشت، بهطوریکه رشد سهام بهدلیل کم بودن ارزش بازار میتواند بهصورت مداوم روی دهد.

از طرفی شاخص کل زمانی که به محدودههای مقاومتی نزدیک میشود برخی از فعالان بازار از سهمهای شاخصساز فاصله میگیرند، این قشر از سرمایهگذاران در چنین مواقعی یا هیچگونه فعالیتی در بازار ندارند یا اینکه به سمت سهام شرکتهای کوچکتر تغییر مسیر میدهند. بررسیها حاکی از این است که غالب سرمایهگذاران دومین راهکار را انتخاب میکنند و پیامد این رفتار نیز افزایش اقبال نسبت به سهمهای کوچکتر همانند معاملات روز چهارشنبه میشود.

طبیعی است که یکی از پارامترهای اصلی اثرگذار در بازار، قیمتهای جهانی پتروشیمی و معدنیهاست. از طرفی نرخ دلار نیز بهعنوان عامل اثرگذار داخلی میتواند سمتوسوی بازار را تعیین کند. با توجه به رشد قابلتوجه قیمت کالاهای اساسی که طی هفتههای گذشته بازارهای جهانی تجربه کردند، طبیعتا وضعیت بنیادی خیلی از گروههای داخلی نیز بهبود پیدا کرد.

اکنون بهرغم اینکه دلار وضعیت نسبتا با ثباتی دارد و در مواردی حتی با کاهش همراه است، روند پیشبینی که از سودآوری شرکتها وجود دارد نشان از رشد قابلتوجه است. بنابراین روند افزایشی قیمتهای جهانی را میتوان بهعنوان یکی از محرکهای رشد بورس قلمداد کرد. درصورتی که ریسک کرونا در دنیا با توجه به تولید و عرضه واکسن با سرعت زیادی کاهش پیدا کند طبیعتا احیای اقتصاد جهانی میتواند تاثیر مثبتی در قیمت کامودیتیها داشته باشد.

پیشروی سهمهای کوچک

- مجتبی معتمدنیا | تحلیلگر بازار سرمایه

اتفاقاتی که در چند هفته اخیر رخ داد حرکت بازار سرمایه را دستخوش تغییرات جدی خواهد کرد. از اینجا به بعد بازار به دو دسته تقسیم میشود: گروهی از سهام که با روندی مثبت به کار خود ادامه میدهند و در سوی دیگر گروهی که با روند خنثی و منفی سهامداران را همراه میکنند، بهگونهای که دیگر نمیتوان گفت همه سهام بهصورت دیمی و فلهای بالا یا پایین به حرکت درمیآیند. اتفاقاتی که در یکی، دو ماه اخیر رخ داد بازار را به سمت سهمهای کوچک سوق داد و بررسی معاملات اخیر نیز نشان میدهد بیشتر نقدینگی به طرز عجیبی به سمت سهام کوچک سوق پیدا کرده تا سهام بزرگ.

از این رو در سهمهای بزرگ بهدلیل اینکه حجم عرضه بالاست نقدینگی حقیقی از آن خارج و به سمت سهام کوچک کوچ کرده است. اتفاقی که میتواند با نوسانی ۵ تا ۱۰ درصدی بازار را به تعادل برساند. از اینجا به بعد سهامی در مدار صعودی قرار میگیرند و رشد میکنند که حجم تقاضا در آنها افزایش یابد.

تکسهمهایی که در دو هفته اخیر از حمایت سهامداران عمده برخوردارند با استقبال بیشتری از سوی سهامداران روبهرو شدند. حرکت بازار در یک هفته اخیر روندی مثبت را پشتسر گذاشته و برای شاخص قابلیت رشد تا یک میلیون و ۶۵۰ هزار واحد پیشبینی میشود. البته این در حالی است که تغییرات جدی در سیاستگذاریهای داخلی و خارجی کشور بهوجود نیاید.

گروههای بانکی، خودرویی، پالایشگاهی و سهمهای بزرگ در هفته اخیر نهتنها رشد نکردند بلکه منجر به منفی شدن شاخص نیز شدند. در این میان نباید از نقش قیمت دلار بر ادامه روند بازار به سادگی عبور کنیم. شاخص یک میلیون و ۶۰۰ هزارواحدی با دلار ۲۵ هزار تومانی همخوانی منطقی دارد. از این رو با توجه به عدمرشد سهمهای بزرگ بعید به نظر میرسد شاهد اصلاح شدیدی در این میان باشیم.

اما اظهارات دیروز رئیسجمهور در مورد دلار ۱۱ هزار و ۵۰۰ تومانی در بودجه سال ۱۴۰۰ با واقعیت اقتصادی کشور جور درنمیآید. دلار ۱۱ هزار تومانی در حالی توجیهپذیر است که رشد پایه پولی نداشته باشیم. با پایه پولی که هماکنون وجود دارد از نظر سرمایهگذار دلار ۲۰ هزار تومانی، هم قابلتوجیه است و هم جذاب. با توجه به شواهد موجود نرخ ۲۲ هزارتومان حداقل قیمتی است که میتوان برای دلار متصور بود.

بازار سرمایه بعد از انتخابات ریاستجمهوری آمریکا نسبت به بازارهای موازی هوشمندانهتر عمل و کمترین اصلاح را بعد از انتخاب بایدن بهعنوان رئیسجمهور جدیدی کاخ سفید تجربه کرد. در حالیکه همه بازارها در این سه هفته با ریزش ناگهانی قیمت مواجه شدند بازار سرمایه به سمت رشد قدم برداشت.

حدود سه هفته از انتخابات ریاستجمهوری آمریکا میگذرد و معاملات بازار متناسب تغییرات قیمت دلار مورد تحلیل فعالان قرار میگیرد. از این رو پیشبینی میشد بعد از انتخابات، قیمت سهام در بازار تا ۲۵ درصد افزایش یابد به همین دلیل قیمتها با دلار فعلی رقمی قابلتوجیه است.

خرید مثبت حقیقیها در روز منفی

خالص تغییر مالکیت بورس تهران در ۱۹ آذر ماه از جابهجایی سهامی به ارزش ۱۷۴ میلیارد تومانی در مسیر حقوقی به حقیقی حکایت دارد. در این میان از ۳۸ صنعت فعال بورسی، ۲۶ گروه با اقبال سهامداران خرد همراه شدند و در مقابل شاهد خروج نقدینگی حقیقی از ۱۰ صنعت بورسی بودیم.

در این روز بیمهایها شاهد جابهجایی سهامی به ارزش ۷۹ میلیارد و ۲۴۰ تومان از پرتفوی حقوقیها به سبد سهام معاملهگران خرد بازار بودیم. در ادامه این گروههای با ارزش بازار پایین بودند که بیشترین خالص خرید حقیقی را تجربه کردند. در این خصوص میتوان به سه گروه استخراج نفت و گاز، مخابرات و محصولات غذایی اشاره کرد که در مجموع شاهد جابهجایی سهامی به ارزش ۱۴۱ میلیارد تومان در مسیر حقوقی به حقیقی بودند.

در آنسوی بازار همانطور که اشاره شد گروههای کامودیتیمحور بر خلاف محرکهای بنیادی موجود مانند تداوم رشد قیمتها در بازار جهانی و افزایش نرخ دلار مورد توجه قرار نگرفتند تا شاهد کوچ سرمایه حقیقی از این گروهها باشیم. از این رو بعد از بانکیها که با خالص فروش ۵/ ۱۸۵ میلیارد تومانی سهامداران خرد مواجه شدند، بیشترین خروج نقدینگی حقیقی از گروههای فرآوردههای نفتی، چند رشتهای صنعتی، کانههای فلزی و محصولات شیمیایی رقم خورد.

در این راستا پالایشیها با جابهجایی سهامی به ارزش ۷/ ۸۲ میلیارد تومان در مسیر حقیقی به حقوقی مواجه شدند. خالص فروش حقیقیها در گروه چندرشتهای صنعتی نیز ۳/ ۷۳ میلیارد تومان برآورد شد. معدنیها در این روز جابهجایی سهامی به ارزش ۲۰ میلیارد تومان در مسیر حقیقی به حقوقی را تجربه کردند. پتروشیمیها نیز در شرایطی مشابه دیگر گروههای کامودیتیمحور شاهد ثبت خالص فروش ۸/ ۷ میلیارد تومانی از سوی بازیگران خرد بازار سهام بودند.

بورس چهارشنبه از دریچه آمار

در جریان دادوستدهای روز چهارشنبه از ۳۳۷ نماد بورسی، ۱۴۹ نماد (معادل ۴۴درصد) صف خرید به ارزش ۱۲۲۰ میلیارد تومان داشتند و ۲۲ نماد (معادل ۶ درصد) صف فروش به ارزش ۱۱۰ میلیارد تومان تشکیل دادند. در این بین نماد «ثامید» بیشترین حجم صف خرید و «وسخراج» هم بیشترین حجم صف فروش را داشت.

در معاملات فرابورس از ۱۳۵ نماد، ۷۶ نماد (معادل ۵۶ درصد) صف خرید به ارزش ۱۱۰۰ میلیارد تومان و تنها ۲ نماد صف فروش ۱۴ میلیارد تومانی داشتند. دیروز هم نماد تازهوارد «چخزر» بیشترین حجم صف خرید و «افرا» بیشترین حجم صف فروش را در این بازار داشتند.

در بازار پایه فرابورس از ۱۲۶ نماد بازار پایه ۹۲ نماد (معادل ۷۳ درصد) صف خرید به ارزش ۶۵۶ میلیارد تومان و ۱۰ نماد (معادل ۸ درصد) صف فروش ۵۲۵ میلیارد تومانی تشکیل دادند که امروز هم «شپترو» بیشترین حجم صف خرید و «فوکا» بیشترین حجم صف فروش را دارا بودند.از مجموع کل بورس و فرابورس حدود ۷۹ درصد از نمادها قیمت پایانی مثبت و ۵/ ۲۴ درصد از نمادها با قیمت پایانی منفی معاملات را پایان دادند.

در این بین سه نماد بورسی «فارس»، «کگل» و «شستا» بیشترین اثر منفی بر شاخص کل بورس و سه نماد فرابورسی «مارون»، «آریا» و «زاگرس» بیشترین اثر منفی بر شاخص کل فرابورس را داشتند. همچنین دو نماد بورسی «اخابر» و «حکشتی» و دو نماد فرابورسی «بپاس» و «غصینو» در افزایش رقم شاخص کل بورس و فرابورس موثر بودند.

خبر حاشیه | قیمت دارایکم و سهام عدالت

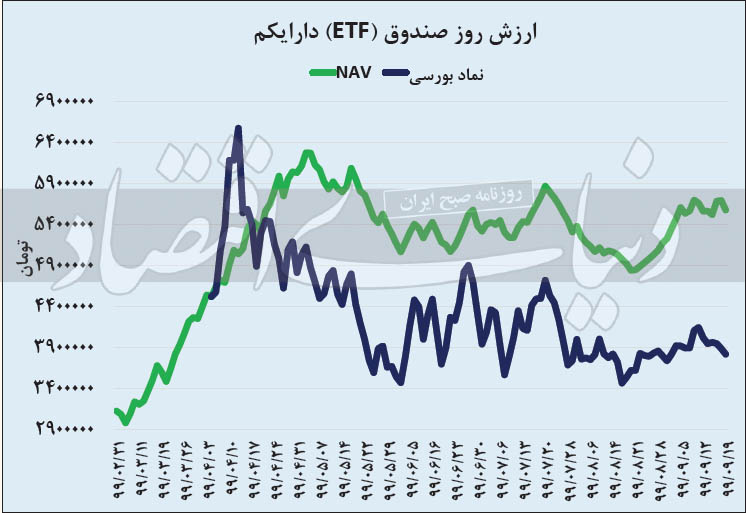

بیش از ۳ ماه از ثبت تقاضا براى خرید بخشى از باقیمانده سهام دولت در بورس در قالب صندوقهای قابل معامله (ETF) مىگذرد؛ بررسىها حکایت از بازده ۱۷۸ درصدی ارزش خالص داراییهای دارایکم و کاهش NAV این صندوق به ۵ میلیون و ۵۷۸ هزار تومان دارد. ارزش سهام دارایکم در بورس تهران به ۳میلیون و ۸۲۱ هزار تومان رسیده است.

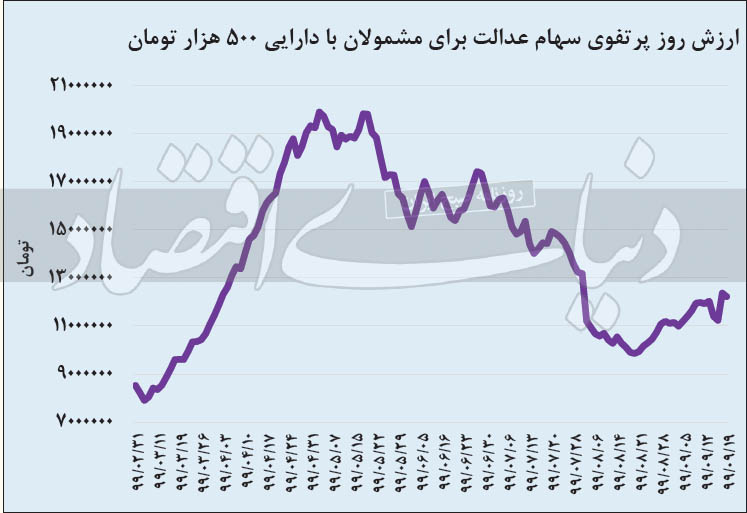

سهام عدالت؛ ۱۲ میلیون تومان

در معاملات روز گذشته بورس، ارزش روز ۳۶ شرکت موجود در پرتفوی سهام عدالت برای دارندگان سهام ۵۰۰ هزار تومانی به ۱۲ میلیون و ۲۲۴ هزار تومان رسید. از ۱۹ مردادماه، ۶۰ درصد سهام عدالت و همچنین سهام شرکتهای سرمایهگذاری استانی در بورس قابل معامله شد.در این میان با نزولی شدن بازار سهام فروش سهام عدالت تا اطلاع ثانوی ممنوع شده است.

توییت بازان بورسی | ریسکهایی که بورس را تهدید میکند

دنیایاقتصاد نوشت: کم و زیاد شدن ارتفاع معاملات بورس در روز گذشته، منتشر شدن نامه محمدباقر قالیباف، رئیس مجلس شورای اسلامی خطاب به مدیرعامل روزنامه رسمی کشور در رابطه با ابلاغ قانون اقدام راهبردی برای لغو تحریمها، زمزمه افزایش اختلاف بین دولت و مجلس و مسائلی از این دست از جمله دغدغههای فعالان شبکههای اجتماعی در روز گذشته بود.

روز گذشته اطلاعیه فرابورس ایران با امضای سروش خواجهحقوردی، مدیر نظارت بازار و بازرسی فرابورس ایران در شبکه اجتماعی توییتر منتشر شد. اطلاعیهای مبنی بر اینکه افرادی در فضای مجازی و از طریق پیامرسان تلگرام و شبکه اجتماعی اینستاگرام در حال ارائه خدمات سرمایهگذاری و سبدگردانی هستند.

این سازمان با بیان اینکه وظیفهاش نظارت و صیانت از حقوق سرمایهگذاران و سهامداران است، این مساله را مطرح کرده که در بررسی این گروهها و کانالها و صفحهها به این موضوع دست پیدا کرده است که این افراد در قالب یک گروه خصوصی تلگرام که نام آن را در اطلاعیه خود درج کرده است، فعالیت میکردهاند.

اعضای این گروه ادمینهای گروههای عمومی و کانالهای تلگرامی پرمخاطب بودهاند. این اطلاعیه همچنین اضافه کرده است که این افراد تلاش زیادی کرده بودند که هویتشان نامشخص بماند اما با رصد و تلاش زیاد، سازمان به هویت این افراد پی برده است و اطلاعات لازم را از صحبتهای آنها مستندسازی کرده است. سپس در اطلاعیه فرابورس آمده است که این گروه که نام آن در اطلاعیه درج شده است، مظنون به دستکاری قیمت بودهاند. همچنین کارکرد دیگر آنها این بوده است که با استفاده از ابزار رسانه و تبلیغات برای خرید سهم توسط سهامداران اقداماتی انجام میدادهاند.

در نهایت فرابورس ایران بیان کرده است که با توجه به سطح محرمانگی پرونده، از ارائه اطلاعات تکمیلی در این رابطه تا زمان تعیین تکلیف در مراجع ذی صلاح معذور است و این اطلاعیه را جهت ارائه هشدار به سرمایهگذاران منتشر کرده است. افراد فعال در شبکه اجتماعی توییتر با بازنشر این نامه در صفحههای شخصی خود به این مساله میپرداختند که وقتی از تخلف و رانت در حوزه بورس صحبت میشود، منظورشان چنین اتفاقاتی است. البته برخیها بعد از انتشار این اطلاعیه، به پشتیبانی از نمایندههای مجلس که در هفتههای گذشته از تخلفات حوزه بورس صحبت کرده بودند و خواستار برخورد قضایی با متخلفان بورسی شده بودند برآمدند.

این افراد در صفحههای خود نوشتند که باید از نمایندههایی که در هفتههای گذشته پیگیر تخلفات انجام شده در این حوزه بودهاند تشکر کرد، چراکه همین نامه هم در راستای حمایت آنها و رسانهای کردن تخلفات و رانتها در حوزه بورس است. منظور آنها از بیان این حرف این بود که مجلس و نمایندهها به سازمان بورس فشار آوردهاند که امروز مجبور شده است قبل از رسانهای شدن خیلی از موارد توسط قوه قضائیه یا نمایندههای مجلس خودش دست به کار شود و درباره تخلفات صحبت کند.

در هفتههای گذشته بعد از مدتها، سهامداران شاهد روزهایی بودند که بورس سبزپوش شده و در مسیر صعودی قرار گرفته بود. روزهایی که عده زیادی از سهامداران احساس میکردند بورس در حال بازگشت به روزهای صعودی و سراسر سبز اوایل سال جاری است و در نوشتهها و تحلیلهای خود از بازگشت آرامش و ثبات به بورس بعضا مینوشتند. اما در همین روزها، افرادی در شبکههای اجتماعی بودند که نسبت به این روند و دل بستن سهامداران به برگشتن بورس به اوایل سال جاری هشدار میدادند.

آنها این مساله را مطرح میکردند که نباید به سهامداران خرد امید واهی داد و آنها را مجاب کرد که سرمایه بیشتری به این بازار وارد کنند. هرچند افرادی که چنین دیدگاهی داشتند، مورد انتقادهای تند و تیزی قرار میگرفتند و حتی انگ مخالفت با برگشت بورس به مسیر صعود و اختلال در بازار به آنها زده میشد اما مسالهای که آنها مطرح میکردند برمیگشت به حوزه سیاست داخلی و خارجی کشور. به اعتقاد این افراد اختلاف نظرها بین دولت و مجلس، زمزمههای کاهش تعهدات هستهای ایران و پیشبینیناپذیر بودن واکنش اروپا و کشورهای غربی باعث میشود که بورس و در کل دیگر بازارهای مالی در ایران، روزهای پرریسکی پیش رویشان باشد. آنها البته بیان نمیکردند که نباید در این بازارهای مالی سرمایهگذاری کرد، اما میگفتند نباید سهامداران خرد و مردم را به اوج گرفتن بورس مانند اوایل سال جاری دلخوش کرد و باید از تجربه حبابی هفتههای گذشته درس گرفت.

حالا در دو روز گذشته و بعد از نمایان شدن بیش از پیش اختلاف بین دولت و مجلس، ابلاغ طرح کاهش تعهدات هستهای ایران و ... شاخص بورس وارد مسیر نزولی شده است. در چنین فضایی افرادی که قبلا چنین نظریههایی را مطرح کرده بودند به این مساله میپردازند که خوشبینان به بورس و روند دوباره بازگشت به روزهای اوج بورس در اوایل سال جاری، فقط چشمشان به انتخابات ریاست جمهوری ایالات متحده آمریکا بود و فکر میکردند که با برگزاری این انتخابات و مشخص شدن نتایجش بورس دوباره اوج میگیرد.

به اعتقاد این دسته از افراد گروهی خوشبین گمان میکردند که تنها انتخابات آمریکا روی بورس ایران تاثیرگذار است و فکر میکردند که با پایان یافتن این انتخابات تمام شرایط بازارهای مالی ایران بهبود پیدا میکند اما حالا اختلافات سیاسی در داخل کشور و تنشهای بینالمللی دیگر ریسکهایی هستند که فضای بورس و دیگر بازارهای مالی کشورمان را تهدید میکند.

نکته دیگری که این افراد مطرح میکنند از این قرار است که سهامداران خرد در چند وقت گذشته جلوتر از برخی فعالان بورسی و رسانهها بودهاند. مسالهای که آنها دربارهاش صحبت میکنند، بحث عرضههای اولیه در بورس است. به اعتقاد این افراد عدم استقبال از عرضههای اولیه و فروش کم آنها به نسبت چند ماه پیش، نشان از آن دارد که سهامداران خرد چشمشان به مجموع عوامل تاثیرگذار روی بورس است و مثل قبل اسیر تبلیغات و شعارها نشدهاند.

در نهایت این گروه از افراد در شبکه اجتماعی توییتر و اینستاگرام درباره این موضوع مینویسند وظیفه فردی که خود را تحلیلگر مینامد این است که تمام جهات را برای سهامداران نمایان کند و نه فقط آن نمایی را که مدنظر خودش است.

بازار ارز | نوسان سیاسی در بازار ارز؟

دنیای اقتصاد در گزارش دیگری نوشت: قیمت دلار پس از اینکه از کانال ۲۴ هزار تومانی خارج شد، سرانجام توانست کانال ۲۵ هزار تومانی را هم پشت سر بگذارد. روز چهارشنبه، اسکناس آمریکایی ۳۷۰ تومان رشد را به ثبت رساند و روی عدد ۲۶هزار و ۳۵۰ تومان قرار گرفت. این اتفاق در حالی رخ داد که در تاریخ نهم آذرماه، ارزش دلار در بازار داخلی در محدوده ۲۴ هزار و ۹۰۰ تومان قرار داشت. در آن مقطع زمانی، نمایندگان مجلس شورای اسلامی در جلسه علنی با دو فوریت با طرح اقدام راهبردی برای لغو تحریمها موافقت کردند و در تاریخ ۱۲ آذر به تایید شورای نگهبان هم رسید.

برخی فعالان اعتقاد دارند، این طرح از دو جهت انتظارات معاملهگران بازار داخلی را تحت تاثیر قرار داد و تمایل آنها به خرید را بالاتر برد. از نگاه آنها، این طرح چنین تصوری را در میان معاملهگران به وجود آورد که ممکن است اقدام ایران جهت کاهش تعهدات هستهای در نهایت منجر به واکنش جدی طرفهای خارجی شود و به جای کاهش تحریمها منجر به تشدید آنها شود.

افزون بر این، گروهی عنوان میکردند که مخالفتهای مقامات دولتی با طرح مجلس، این سیگنال را به معاملهگران ارزی ارسال کرد که اختلاف در سطوح بالای حاکمیتی وجود دارد، در نتیجه رسیدن به توافق با آمریکا به آسانی میسر نخواهد بود، چرا که احتمالا هر گروه از ارکان قدرتی انتظارات متفاوتی نسبت به نوع توافق و مفاد آن دارد. طبیعتا آنها انتظار دارند، هر چقدر تحریمها دیرتر برداشته شوند، منجر به نوسانات ارزی بیشتر خواهد شد.

با این حال، جدا از کسانی که نوسان فعلی دلار را به وقایع سیاسی ارتباط میدهند، گروهی دیگر در بازار حضور دارند که معتقدند قیمت دلار بهدلیل افزایش تقاضای فصلی رشد پیدا کرده است. گروهی هم عنوان میکنند، فارغ از تصمیم مجلس، اثر روانی انتخاب بایدن در بازار تخلیه شده است و به همین دلیل، تغییر جهت و روند قیمت غیرطبیعی نبود.

افزایش قیمت دلار به هر دلیلی باشد، تا حدی زمینهساز رشد قیمت سکه در دو هفته اخیر نیز بوده است. سکه که دو هفته پیش در انتهای کانال ۱۰ میلیون تومانی قرار داشت، روز چهارشنبه ۱۰۰ هزار تومان دیگر افزایش یافت و به بهای ۱۲ میلیون و ۷۵۰ هزار تومان رسید.

خریدهای تازه معاملهگران دلار

به باور گروهی از بازیگران ارزی که نوسانات دلار را بیشتر به اتفاقات سیاسی ارتباط میدهند، طرح مجلس برای لغو تحریمها انتظارات بازار را تغییر داد و زمینهساز حرکت تازه معاملهگران ارزی شد که افزایش قرار گرفتن در موقعیت خرید بود. دلار طی دو روز بعد از طرح مجلس هزار تومان گران شد و به بالای ۲۶ هزار تومان رفت. پس از آن هیجان بازار کمی تعدیل شد تا اینکه در نهایت روز چهارشنبه این هفته، بازار بار دیگر قیمتهای بالای ۲۶ هزار تومان را تجربه کرد.

مرز ۲۶ هزار تومانی برای معاملهگران ارزی از اهمیت زیادی برخوردار است. آنها اعتقاد دارند تا زمانی که دلار زیر خط یادشده نوسان میکند، انتظارات ارزی میانمدت بیشتر رو به سوی قیمتهای پایینتر خواهد داشت و زمانی که این ارز به بالای ۲۶ هزار تومان میرود، جهت انتظارات هم بیشتر صعودی میشود.

قیمت دلار قبل از انتخابات ریاستجمهوری آمریکا حتی به بالای ۳۲ هزار تومان رسیده بود، ولی هر چقدر شانس پیروزی بایدن بالاتر رفت، نرخ این ارز هم کاهشیتر شد و پس از پیروزی او در انتخابات، قیمت اسکناس آمریکایی در بازار داخلی حتی تا زیر ۲۴ هزار تومان هم پایین آمد. گروهی باور داشتند، افزایش احتمال پایان فشار حداکثری زمینهساز افت قیمت دلار شد و گروهی هم احتمال رفع تحریمها توسط ریاستجمهور دموکرات را عامل افت قیمت میدانستند.

نوسان دلار و واقعیتهای اقتصادی

در حالی که عدهای از معاملهگران تغییر جهت انتظارات بهدلیل طرح مجلس را عامل افزایش قیمت دلار میدانستند، گروهی دیگر اعتقاد دارند، بازار تحت تاثیر اتفاقات سیاسی قرار ندارد و بیشتر در حال تنظیم خود بر اساس واقعیتهای اقتصادی است.

از نگاه این گروه، با انتخاب جو بایدن بهعنوان رئیسجمهور آمریکا، بازار به شکل هیجانی از خریدار خالی شد و قیمت به سرعت راه افزایشی رفته را بازگشت. با این حال، واقعیت این است که در وضعیت بنیادی عرضه و تقاضای بازار با انتخاب بایدن اتفاق خاصی نیفتاده است و تا زمانی که تحریمها برداشته نشوند، نمیتوان انتظار داشت قیمت دلار در یک جهت نزولی حرکت کند. از نظر این دسته از معاملهگران، بازار تا زمانی که اطمینان بیشتری نسبت به رفع تحریمها پیدا نکند، دشوار است که کفهای قیمتی جدیدی را به ثبت برساند.

با این حال، این گروه باور دارند که دشوار است قیمت دلار به سادگی به نرخهای بالای ۲۷ هزار و ۵۰۰ تومان برسد. از نگاه این گروه، تقاضای سفتهبازی تا آمدن بایدن به کاخ سفید تا حدی باز هم احتیاط خواهد کرد. اگر جریان وقایع به سمتی پیش رود که احتمال رفع تحریمها افزایش پیدا کند، قیمت دلار راه کاهشی را در پیش خواهد گرفت و در غیر این صورت، جریان افزایشی دست بالا را در معاملات حفظ خواهد کرد.

تقاضای فصلی و تغییرات دلار

برخی از معاملهگران ارزی باور دارند، جریانات و اخبار سیاسی در نوسان روزهای اخیر اثر زیادی نداشتهاند و بازار بهدلیل افزایش تقاضای سنتی در این مقطع از سال دچار افزایش قیمت شده است. از نگاه این گروه، هر چقدر به پایان سال میلادی نزدیکتر میشویم، تقاضای ارز توسط شرکتهای تجاری بیشتر میشود، چرا که برای تسویههای سالانه خود نیاز به دلار دارند.

در کنار این، برخی از واردکنندگان در این مقطع از سال عموما تمایل دارند که کالاهای مورد نیاز خود برای انتهای سال را ثبت سفارش کنند و همین مساله باز هم سمت تقاضا را قویتر میکند. عدهای نیز اعتقاد دارند، بهدلیل انتظار برای افزایش سفرها در زمان کریسمس و تعطیلات میلادی، قیمت در جهت افزایشی قرار گرفته است.

در کنار این، گروهی عنوان میکنند که در سمت عرضه ارز اتفاق خاصی رخ نداده است که انتظار کاهش معنادار قیمتها را داشت. به باور این عده بازار ارز به واسطه انتظارات حاصل از پیروزی بایدن، کاهش قیمت را تجربه کرد ولی با تخلیه این انتظارات، کمتر کسی تمایلی به فروش هیجانی ارز دارد. این اتفاقات در حالی رخ میدهد که گفته میشود دولت برای سال بعد قیمت ارز در بودجه را حدود ۱۱ هزار و ۵۰۰ تومان تعیین کرده و عنوان شده است که انتظار افت قیمتها در بازار ارز به میزان قابل توجهی را دارد.

در این میان، معاملهگران کاهشی عنوان میکنند که باید نوسانات ارزی را به شکل پلهای بررسی کرد. آنها اعتقاد دارند شرایط به گونهای نیست که بتوان برای قیمت دلار بهصورت درازمدت پیشبینی خاصی داشت، چرا که به میزان قابل توجهی حرکات آتی دلار به اخبار سیاسی بستگی خواهد داشت. به باور این گروه، کف اول و سنگین بازار در شرایط کنونی محدوده ۲۳ هزار و ۸۰۰ تومانی است و زمانی که شکسته شد، در مرحله دوم میتوان به فکر فروش ارز به مقصد ۲۱ هزار تومان بود.