به گزارش «دنیای بورس» به نقل از دنیای اقتصاد، موضوع انحراف قیمتها از ارزش ذاتی یا همان حباب نه تنها در ایران، بلکه در بازارهای جهانی محل اختلاف بسیاری از کارشناسان است. گرچه طرفداران بازار کارآ معتقدند حضور معاملهگران تحلیلی مانع از ایجاد حباب میشود، اما مخالفان معتقدند هماهنگی حرکت بازیگران غیرتحلیلی و ریسکگریزی سرمایهگذاران، انحراف از قیمتها را ناگزیر میکند.

فارغ از آنکه کدام گروه ادعای درستتری دارند، بورس تهران به علت یکطرفه بودن و نداشتن ابزار فروش استقراضی برای خنثی کردن رفتارهای هیجانی، ذاتا مستعد ایجاد حبابهای قیمتی است.

یک روز همهچیز مثبت و خوشحال از سودهای خیالی؛ فردا همه چیز قرمز و بهدنبال مقصر. این حال و روز سالهای تکراری بورس تهران است، بدون آنکه توجهی جدی به اصلاحات ساختاری برای نیل به یک بازار کارآ داشته باشیم. آیا بهعنوان یک فعال بورسی یا سهامدار فقط باید به نوسان روزمره توجه کنیم یا مطالباتی ورای بازی روزانه قیمتها داشته باشیم؟

آیا بهعنوان یک سیاستگذار باید در نقش ضامن کمنوسانی قیمتها عمل کنیم و کارنامه خود را به درصد رشد شاخص ببندیم یا اینکه بهدنبال راهکاری برای توسعه پایدار و تعمیق بورس تهران باشیم؟

بهجای بحثهای رایج درباره بود یا نبود حباب در بازار سهام، در این مطلب ضعف ساختاری بورس تهران که همواره میتواند مستعد ایجاد حباب باشد، بررسی میشود. بحثهای نظری در ارتباط با انحرافهای قیمتی در بازارها ارائه و در ادامه جایگاه بازار سهام کشورمان در این حوزه ارزیابی میشود. در ادامه نیز به درسهایی که میتوان از تجربه ۶ حباب بزرگ دنیا برای بورس تهران گرفت، میپردازیم.

پارادوکس کارآیی و نقدشوندگی

عموما در ادبیات اقتصادی به شرایطی که قیمتها از قیمت حقیقی یا به اصطلاح ارزش ذاتی فاصله میگیرند حباب گفته میشود. هرچند بهطور روزمره صحبت از حباب میان عموم فعالان اقتصادی رایج است، اما در مباحث آکادمیک اختلافنظرهای جدی حول آن وجود دارد. بهطوریکه گروهی که اتفاقا جریان اصلی اقتصاد هستند با تاکید بر عقلایی بودن رفتار معاملهگران، ایجاد حباب که انحراف از قیمت منطقی است را چندان معنادار نمیدانند. اما دسته دوم معتقدند نقش رفتارهای غیرعقلایی میتواند بازارها را به سوی حباب بکشاند.

فارغ از اختلافنظرهای دو گروه، آنچه بر آن اجماع وجود دارد حضور افرادی است که ناآگاهانه معامله انجام میدهند. اینها همانهایی هستند که میتوانند موجب ناپایداری قیمتها در بازارهای مالی شوند. برخی اطلاعات که تاریخ آنها گذشته یا تحلیلهایی که با حقیقت همسو نیستند بهعنوان عامل «اخلال» (noise) شناخته میشوند و به افرادی که بر اساس این نوع اطلاعات مالی معامله میکنند «بورسباز اخلالگر» (noise trader) میگویند.

این واژه نخستینبار توسط فیشر بلک در سال ۱۹۸۶ در محافل آکادمیک به این شکل مطرح شد. وی در مقاله خود که با همین نام «نویز» منتشر شده، مینویسد: «من متوجهم که خیلی از محققان این حوزه، نتایج پژوهش من را اشتباه یا غیرقابل اثبات میدانند، اما پاسخ من به منتقدان این است: روزی، این نتایج بهطور گستردهای مورد پذیرش قرار میگیرد و اثر بورسباز اخلالگر برای همه واضح میشود.» پس از گذشت بیش از ۳۰ سال اکنون کمتر کسی است که حضور این نوع خاص از معاملات را انکار کند.

تفسیر فیشر از بورسباز اخلالگر بسیار جالبتوجه است بهطوریکه میگوید «نویز، بازارهای مالی را امکانپذیر میکند و البته به شکل غیرکامل (imperfect). آنچه برای نقدشوندگی بازار لازم است (همان بورسباز اخلالگر) منجر به کاهش کارآیی بازار (یا ایجاد یک نقص) میشود.»

وی همچنین درباره نقش نویز در انحرافهای قیمتی که میتواند در نهایت منجر به حباب شود، مینویسد: «نویزهایی که بورسباز اخلالگر به کمک آنها معامله میکند بهصورت تجمعی روی قیمتها اثر میگذارد؛ مشابه فرد مستی که با برداشتن گامهای تصادفی، دائما از نقطه آغاز خود فاصله میگیرد.» پس میتوان نتیجه گرفت که چرا بورسباز اخلالگر میتواند منجر به انحراف جدی قیمتها از ارزش واقعی خود شود و این مساله برای مدتی نیز پایدار بماند.

اما چرا مردم براساس نویز معامله میکنند؟ بلک اینگونه پاسخ میدهد: «اولا مردم معامله کردن را دوست دارند. ثانیا نویزهای زیادی در جامعه وجود دارد و آنها نمیدانند بر اساس نویز معامله میکنند، بلکه تصور آنها از نویز همان اطلاعات تحلیلی است. چون در دنیا نویزهای زیاد و گیجکنندهای وجود دارد، مردم به «قواعد سرانگشتی» علاقه زیادی پیدا میکنند.

قواعدی که به سادهترین وجه ممکن پدیدهها را توضیح میدهد و به آسانی به اشتراک گذاشته میشود. البته من امیدوارم به مرور زمان با پیشرفت و گسترش علوم مالی، قواعد سرانگشتی پیچیدهتری معرفی شوند تا به مدلهای کارآیی بازار اعتبار بیشتری ببخشد.» بنابراین همین افراد هستند که میتوانند منجر به انحرافهای قیمتی در بازارها شوند.

در بازار کارآ حباب نداریم

فرضیه بازار کارآ (EMH) یکی از مهمترین مباحث مالی است که بهطور کل میگوید رفتار عقلایی بازیگران بازارها باعث میشود قیمتها بر اساس اطلاعات موجود در محدوده پایداری قرار گیرند و هرگونه نوسان قیمتی، ناشی از اطلاعات جدیدی است که به بازارها داده میشود.

به عقیده این گروه بورسبازان اخلالگر در حضور معاملهگران منطقی نمیتوانند منجر به انحراف قیمتها از ذات واقعی خود شوند. میلتون فریدمن از بازار کارآ اینطور دفاع میکند: «با وجود نظرات مخالف، من بهشدت شک دارم که فعالیتهای سفتهبازی بتواند به ناپایداری منتهی شود. افرادی که میگویند سفتهبازی عموما باعث ناپایداری قیمتها میشوند، احتمالا درک نکردهاند که این ادعا به معنای زیان سفتهبازان است. زیرا سفتهبازی فقط زمانی میتواند باعث ناپایداری قیمتها شود که آنها بهطور میانگین در قیمتهای پایینتر از قیمت واقعی فروشنده و در قیمتهای بالاتر از قیمت واقعی خریدار باشند.»

یوجین فاما، یکی دیگر از طرفداران بازار کارآ نیز میگوید: «حتی با فرض حضور بورسبازان اخلالگر آنها بهطور تصادفی (random) تصمیم میگیرند و طبق قاعده اعداد بزرگ، تعداد زیاد آنها باعث میشود اثر یکدیگر را خنثی کنند و عملا بازار از حالت پایدار خود فاصله چندانی نگیرد» (قانون اعداد بزرگ میگوید بالا رفتن تعداد دادهها مانع از اثرگذاری آمارهای انحرافی میشود و همه ارقام به سمت یک میانگین منطقی میل میکنند).

بنابراین برای آنکه بورسباز اخلالگر منجر به انحراف قیمتها از حالت تعادلی شود باید حداقل دو پیششرط وجود داشته باشد. اولا آنها باید بهطور سیستماتیک همجهت و غیرتصادفی عمل کنند تا اثر همدیگر را خنثی نکنند. ثانیا آنها باید در یک بازه زمانی قابل توجه زنده بمانند (یعنی بر اثر زیان زیاد از بازار خارج نشوند).

چرا بازارها ناکارآ هستند؟

هرچند فرضیه بازار کارآ از ابتدا مخالفان زیادی داشت اما بحث ناکارآیی بازارها از سقوط سال ۱۹۸۷ بهطور جدی در محافل علمی مطرح شد. در ۱۹ اکتبر این سال، شاخص بورس آمریکا ۲۲ درصد ریخت که چندان با کارآیی بازارها و پایداری قیمتها همخوانی نداشت. آندری شلیفر جزو نخستین کسانی است که به این فرضیه در فضای آکادمیک شبهه جدی وارد میآورد. وی مدلی ارائه میکند که در آن نشان میدهد اولا رفتار بورسباز اخلالگر میتواند سیستماتیک (غیرتصادفی) باشد و ثانیا وی تحت شرایطی خاص میتواند سود کند. دو شرطی که فرضیه بازار کارآ را زیر سوال میبرد.

پس از شلیفر مدلهای دیگری نیز مطرح میشوند که با در نظر گرفتن مباحث مختلف نظیر وابستگی سود و عملکرد شرکتها به نوسان قیمت سهم یا رفتار سیستماتیک تکنیکالیستها بحث کارآیی بازارها را به چالش میکشند. در مورد اخیر به چارتیستها بهعنوان یک شاخه از بورسباز اخلالگر اشاره میشود که نه تنها رفتار تصادفی ندارند، بلکه عموما از الگوهای همجهتی پیروی میکنند و میتوانند بهطور جدی ناپایداری قیمتها را رقم بزنند.

در بحثهای نظری اقتصاد، اوایل تکنیکالیستها را بهعنوان عروسکهایی میشناختند که رفتار آنها هیچگونه منطقی را نشان نمیدهد و عقلایی نیست. اما اکنون در قرن ۲۱، این گروه به حدی توسعه یافتهاند که در سال ۲۰۱۲ انجمن تکنیکالیستهای بازار (MTA) تشکیل شد و ۴۵۰۰ عضو رسمی دارد و بسیاری در سراسر جهان بهدنبال کسب مدارک مرتبط با عضویت در آن هستند. بنابراین، نمیتوان این نوع بورسبازها را که اتفاقا تا حد خوبی سیستماتیک عمل میکنند نادیده گرفت.

بازار دوطرفه، منشأ دعوا

با وجود پذیرش بورسباز اخلالگر، اما طرفداران بازار کارآ تاکید میکنند معاملهگر هوشمند از سادهلوح بودن بورسباز اخلالگر استفاده میکند و با گرفتن موقعیت معکوس، اثر آنها را خنثی کرده و سود بهدست میآورد. به این ترتیب، قیمتها دچار ناپایداری نمیشوند. بازارهای مالی دنیا به سرمایهگذار این امکان را میدهند که در دو طرف معامله کنند؛ یکی در جهت صعود با خرید سهام، یکی در جهت نزول با فروش استقراضی سهام (short selling)

. به عبارت دقیقتر، پیشبینی افراد از روند بعدی قیمتها میتواند سودآور باشد چه مسیر بعدی نزولی باشد و چه صعودی. فروش استقراضی این امکان را به سرمایهگذار میدهد که امکان فروش یک سهم را با قیمت امروز در آینده داشته باشد؛ بنابراین، اگر قیمتها در آینده کاهشی شود، کسی که موقعیت فروش استقراضی گرفته سود فراوانی میکند.

مثلا فرض کنید قیمت یک سهم اکنون هزار تومان است و یک تحلیلگر تشخیص میدهد ارزش ذاتی این سهم ۵۰۰ تومان است و موقعیت فروش استقراضی میگیرد. اگر تحلیل وی صحیح باشد و بعد از مدتی قیمت هر سهم به ۵۰۰ تومان نزدیک شود، سودی چشمگیر ناشی از اختلاف قیمت جدید با هزار تومان اولیه عاید این سرمایهگذار میشود.

با این حال، مخالفان بازار کارآ به محدودیتهای موقعیت معکوس تاکید میکنند. اولا اینکه اگر تعداد بورسباز اخلالگر زیاد باشد، معاملهگران هوشمند امکان گرفتن موقعیتهای نامحدود و خنثی کردن اثر اخلالگران را ندارند. همچنین معاملهگر هوشمند به علت ریسکگریزی برای گرفتن موقعیت مقابل بورسبازان اخلالگر، احتیاط بیشتری میکنند تا در قیمتهای خیلی بالا یا خیلی پایین با زیان سنگین مواجه نشوند.

به عبارت دقیقتر، هجمه تعداد زیادی از بورسبازان برای خرید یک سهم، حتی معاملهگران منطقی و هوشمند را نیز متاثر میکند. در حباب سال ۲۰۰۰ بورس آمریکا، استنلی دراکنمیلر مدیر صندوق ۸۲۰۰ میلیارد دلاری جورج سوروس بود و به علت زیانی که پس از ترکیدن حباب کرد اخراج شد. وی میگوید: «ما میدانستیم قیمتها بیش از ارزش ذاتی هستند، اما فکر نمیکردیم پایان موج صعودی به این زودی فرا برسد.»

جالبتر آنکه در سال ۱۹۹۹، جولیان رابرتز، مدیر صندوق تایگر سهام را غیرارزنده تشخیص داده بود و در معاملات شرکت نکرد؛ وی نیز به علت اینکه در رالی آن سال از صندوقهای رقیب جا مانده بود اخراج شد. والاستریتژورنال پس از ترکیدن حباب با هر دو مدیر مصاحبه و نتیجه بحث را اینطور خلاصه میکند: «جولیان گفت این رفتار غیرعقلایی است و من در معاملات شرکت نمیکنم؛ سپس آنها جولیان را اخراج کردند.

استنلی گفت این رفتار غیرعقلایی است، اما من در معاملات شرکت میکنم؛ سپس آنها وی را نیز اخراج کردند.» این داستان به خوبی نشان میدهد اولا چرا خود معاملهگران منطقی نیز به جریان اخلالگر میپیوندند و ثانیا چرا در مقابل این جریان قرار گرفتن ریسک بالایی دارد.

بورس تهران چه وضعیتی دارد؟

حالکه بحثهای نظری در مورد انحراف از قیمتهای واقعی بررسی شد، سری به بورس تهران بزنیم، جایی که بهنظر میرسد همه چیز برای تشکیل حباب فراهم است. یعنی اگر حتی نظر طرفداران بازار کارآ را بهطور کامل بپذیریم، با چالشهای اساسی مواجه میشویم. اولا اینکه بازار سهام کشورمان یکطرفه است؛ یعنی اگر با هجوم خریداران غیرعقلایی مواجه شویم، سرمایهگذاران حرفهای هیچ امکانی برای خنثی کردن رفتار آنها ندارند.

بنابراین، کاملا طبیعی است که قیمت سهام میتواند تا سطوحی بسیار فراتر از ارزش ذاتی حرکت کند. شواهد تجربی این ماجرا در بورس تهران بارها و بارها تکرار شده که قیمت سهمی در مدت کوتاهی چند برابر شده و در ادامه ریزشهای سنگینی را در پی داشته است.

در سوی دیگر، عمق کم بازار باعث میشود با هجوم نقدینگی تازه از سوی افراد ناآشنا، سهم اخلالگران به طرز چشمگیری افزایش یابد که عملا سکاندار اصلی روند قیمتها این افراد میشوند. گروهی که عمدتا با جوسازیهایی که انجام میشود رفتار سیستماتیکی دارند. بنابراین، هر دو فرض بازار کارآ در بورس تهران زیر سوال میرود و بازار سهام به بستری تبدیل میشود که حبابسازی در قیمتها امری بدیهی خواهد بود.

اما نقطه ضعف اساسی درگیر شدن اهالی بازار و حتی سیاستگذار با روزمرگی است. فارغ از آنکه چه نگاهی به بازار سهام داشته باشیم، یعنی میخواهیم حمایتی باشیم یا از مداخله بپرهیزیم؛ آنچه واضح است نبود یک سیاست مشخص برای تصمیمگیری است. این امر باعث میشود هیچگاه به مشکلات زیرساختی و محدودیتهایی که بارها و بارها فرصت برای رفع آنها وجود داشت، نپردازیم.

مثلا همین رونق اخیر بورس بهترین زمان برای حرکت به سمت بازار کارآ بود. اولا نقدینگی تازهوارد ظرفیت بالایی ایجاد کرده بود تا شناوری سهام افزایش یابد (تنوع بیشتر معاملهگران و عمقبخشی به بازار). ثانیا میتوانستیم با توسعه ابزارها بازار دوطرفه را بهطور موثر ایجاد کنیم. ثالثا با رفع محدودیتهایی نظیر دامنه نوسان، مانع صفنشینی و بیتوجهی تازهواردها به تحلیل شویم.

در نبود اندیشه نظاممند، تصمیمات به رویدادهای روزانه وابسته میشود که از یکسو، عموما در بورس تهران به نظارهگری در دوره صعود و به اصطلاح کف و سوت اهالی بازار برای هم میگذرد. در سمت دیگر، در دوره نزول چنان دستپاچگی رخ میدهد که فریاد «کمک، حمایت، نگذاریم اعتماد از بین برود» همه جا از فعالان بازار تا مقامات سیاسی غیرمرتبط با بازار سرمایه برمیخیزد.

سودهایی که تبخیر شد

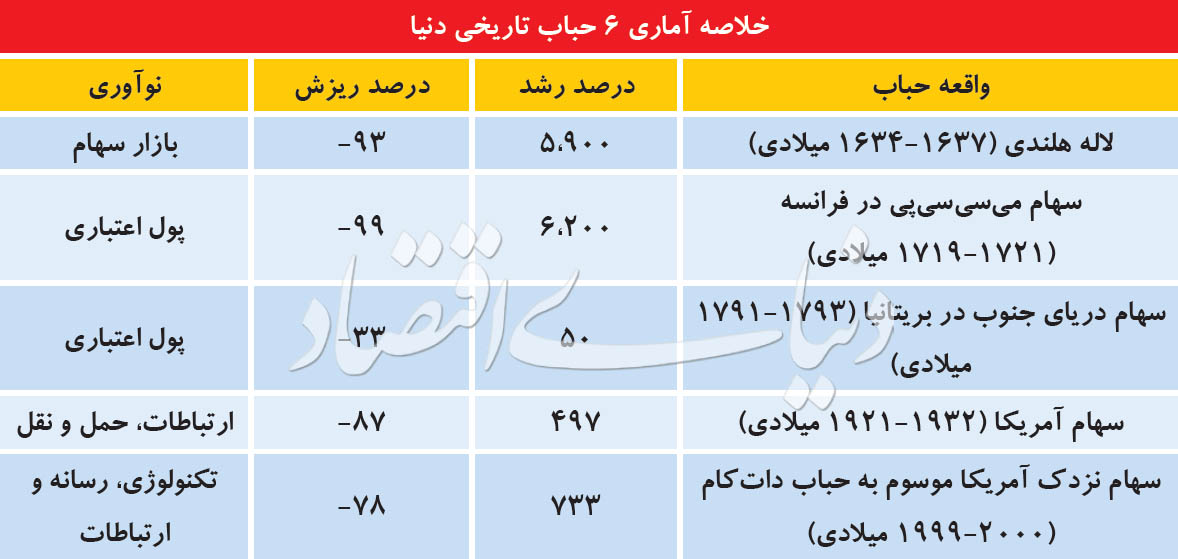

دامنه حبابها در تاریخ بازار جهانی بسیار گستردهتر از تجربیاتی است که عمدتا در بورس تهران مشاهده میشود. بهطوریکه در جدول نیز مشاهده میشود ریزشهای بعضا بیش از ۹۰ درصدی در قیمتها پس از تخلیه حباب تجربه شده است. اگرچه هر حبابی ویژگیهای خود را به همراه دارد، اما در یک بررسی کلی و تاریخی میتوان سه فاکتور مشترک را در این حبابها مشاهده کرد: اول نوآوری مالی، دوم احساسات و روانشناسی سرمایهگذاران، سوم اهرمهای سفتهبازی.

حباب لاله هلندی که طی چند سال قیمت این گل را ۶۰ برابر کرده بود، پس از پایان حباب ۹۳ درصد ارزش خود را از دست داد. ظهور نخستین بورس سهام دنیا در کنار ابزار مشتقه اختیار روی گل لاله بهعنوان فناوری که زمینهساز ایجاد این حباب شد شناخته میشود (جالب توجه آنکه در قرن ۱۷ ابزار اختیار به بازار مالی معرفی میشود).

حبابهای سهام شرکت میسیسیپی در فرانسه و سهام دریای جنوب در بریتانیا هر دو از نقطه نظر فناوری مالی به پولهای اعتباری (یا پولهای بیپشتوانه، بدون پشتوانه کالایی مثل طلا) مرتبط میشوند. سهام میسیسیپی که بیش از ۶۰ برابر شده بود، حتی به قیمتی کمتر از قیمت ابتدایی خود برگشت (۹۹ درصد ریزش از اوج). این تحولات در حبابهای یک قرن اخیر نیز قابل مشاهده است.

در دهه ۱۹۲۰ میلادی، توسعه سریع ابزارهای ارتباطی (تلفن) و حملونقل (خودروها) و در حباب سهام ۲۰۰۰ آمریکا موسوم به داتکام گسترش اینترنت، رسانهها و ارتباطات از راه دور بهعنوان آغازگر روندهای حبابی شناخته میشوند. این تحولات فناوری عموما با هجوم سرمایهگذاران و اثرات روانشناسی همراه میشود که تشکیل حباب را تسریع میکند. در نهایت نیز اهرمهای مالی که امکان خریدهای اعتباری را فراهم میآورد به باد کردن حبابها میانجامد.

مقایسههای اینچنینی با بورس تهران نمیتواند دقیقا به یک محتوای یکسان برسد، زیرا صعودهای بورس کشورمان عمدتا بهصورت اسمی و ناشی از تورم عمومی اقتصاد بوده است. اما بازار سهام کشور که درحال توسعه روزافزون است بدون در نظر گرفتن این تجربیات با شکستهای جدی مواجه خواهد شد. به ویژه آنکه اقتصاد ایران گرفتار نویزهای بسیار و بستر قواعد سرانگشتی بسیار سادهای است که هر رویدادی را به مثابه یک تحول نشان دهد.

کم نیستند نمونههای تغییرات مالی که به هجوم سرمایهها منجر میشوند نظیر افزایش سرمایه از محل تجدید ارزیابی داراییها یا شرکتهای متعددی که اکنون در بازار پایه معامله میشوند و نسبت به داراییهای واضح خود با حباب مواجهند. یعنی، شرکت سرمایهگذاری که داراییهایی مشخص و قابل معامله در بورس دارد، اکنون در قیمتهایی بسیار فراتر از خود آن دارایی معامله میشود درحالیکه خریدار امکان خرید خود دارایی را نیز دارد!

درسهایی برای بورس تهران

آنچه درباره حبابهای تاریخی آورده شد نتایج بررسیهایی است که رودنی سالیوان، رئیس وقت انتشارات موسسه CFA، در مقالهای در سال ۲۰۰۹ ارائه کرده بود. سالیوان پس از بررسی این حبابها به چند مساله برای جلوگیری یا کمرنگ کردن اثر حبابها اشاره میکند که برخی از آنها برای بورس تهران نیز میتواند مفید باشد.

اولا تاکید چندباره وی به شفافیت و گروههای نظارتی است که این مسائل را بررسی کنند. امری که هنوز در بازار سهام کشورمان به شدت دچار مشکل است و حتی در تجربهای یکی، دو ماهه در بورس تهران میتوان مواردی از این دست یافت که یک سهم چند دقیقه قبل از انتشار عمومی گزارش در کدال با صف خرید همراه میشود.

یا مثلا یک اتفاق بارها از سوی شرکت تایید و تکذیب میشود، اما در نهایت فقط برخی که به اطلاعات دسترسی دارند از معاملات منتفع میشوند. این اتفاق به قدری تکرار شده که نه تنها قبح غیرقانونی بودن آن ریخته، بلکه برای گروهی بهعنوان مزیت مطرح میشود؛ به کرات در شبکههای اجتماعی تبلیغاتی نظیر «اخبار رانتی از سهام» یا «خرید گروهی سهام» دیده میشود! که اولی جرم اطلاعاتی و دوم جرم دستکاری در قیمتها محسوب میشود. اما پایین بودن شفافیت و نظارت بر این امر باعث میشود چنین مسائلی کاملا طبیعی به نظر برسد.

نکته دیگری که سالیوان پیشنهاد میدهد، موظف کردن همه شرکتها، حتی صندوقهای سرمایهگذاری به ارائه صورتهای مالی است. مورد بعدی ارتباط جهانی برای شناسایی نقاط ضعف و احتمالا پرریسک؛ امری که مشاهده میشود تقریبا برای بورس تهران معنا و مفهوم عملی خاصی ندارد و جز امضای برخی تفاهمنامهها و رفت و آمدهای صوری نتیجه خاصی نداشته است.

وی همچنین تاکید میکند در دورههای هیجان اهرمها نه اینکه حذف شوند، ولی محدود شوند. بر خلاف تصور عمومی که احساس میشود در کمبود ابزار مشتقه بورس تهران اهرم ندارد، اما معاملات اعتباری همان نقش اهرم را بازی میکنند که دو ضعف اساسی در مورد آنها وجود دارد. اولا هیچ شفافیتی در مورد آنها وجود ندارد و آمار آن هیچگاه بهطور رسمی منتشر نمیشود. ثانیا اهرمها فقط عملکرد صعودی دارند (بازار یکطرفه) که به شدت خطرناکتر از اهرمها در بازارهای دوطرفه است؛ یعنی حتی ابزاری برای خنثی کردن نسبی اثر این اهرمها به چشم نمیخورد.

یکی از هشدارهای جدی سالیوان به مساله «خیلی بزرگ برای شکست» (too big to fail) برمیگردد که میگوید نباید اجازه دهیم برخی شرکتها آنقدر بزرگ شوند که نتوان شکست آنها را پذیرفت. پیام پنهان این هشدار به این مساله برمیگردد که نباید در مسیر اصلاحی دچار مصلحتاندیشی شویم، زیرا در غیر این صورت مجبور به اتخاذ سیاستهایی میشویم که بهجای رفاه عمومی به مصالح گروهی خاص میپردازد.

این موضوع به طرز محسوسی در شرکتهای فعال در بورس تهران دیده میشود؛ بسیار بنگاههایی که بهخاطر مساله اشتغال یا امثالهم، حتی با ضعیفترین عملکرد نیز حمایت میشوند. همین مساله چون دست حمایتی را همواره پشت خود دارد موجب ورود بیمحابای سرمایهگذاران به آن و ایجاد حباب قیمتی میشود؛ از برخی شرکتهای بازار پایهای گرفته تا بعضی شرکتهای بورسی زیانده.

رصدگری بازارهای موازی با بازار سهام