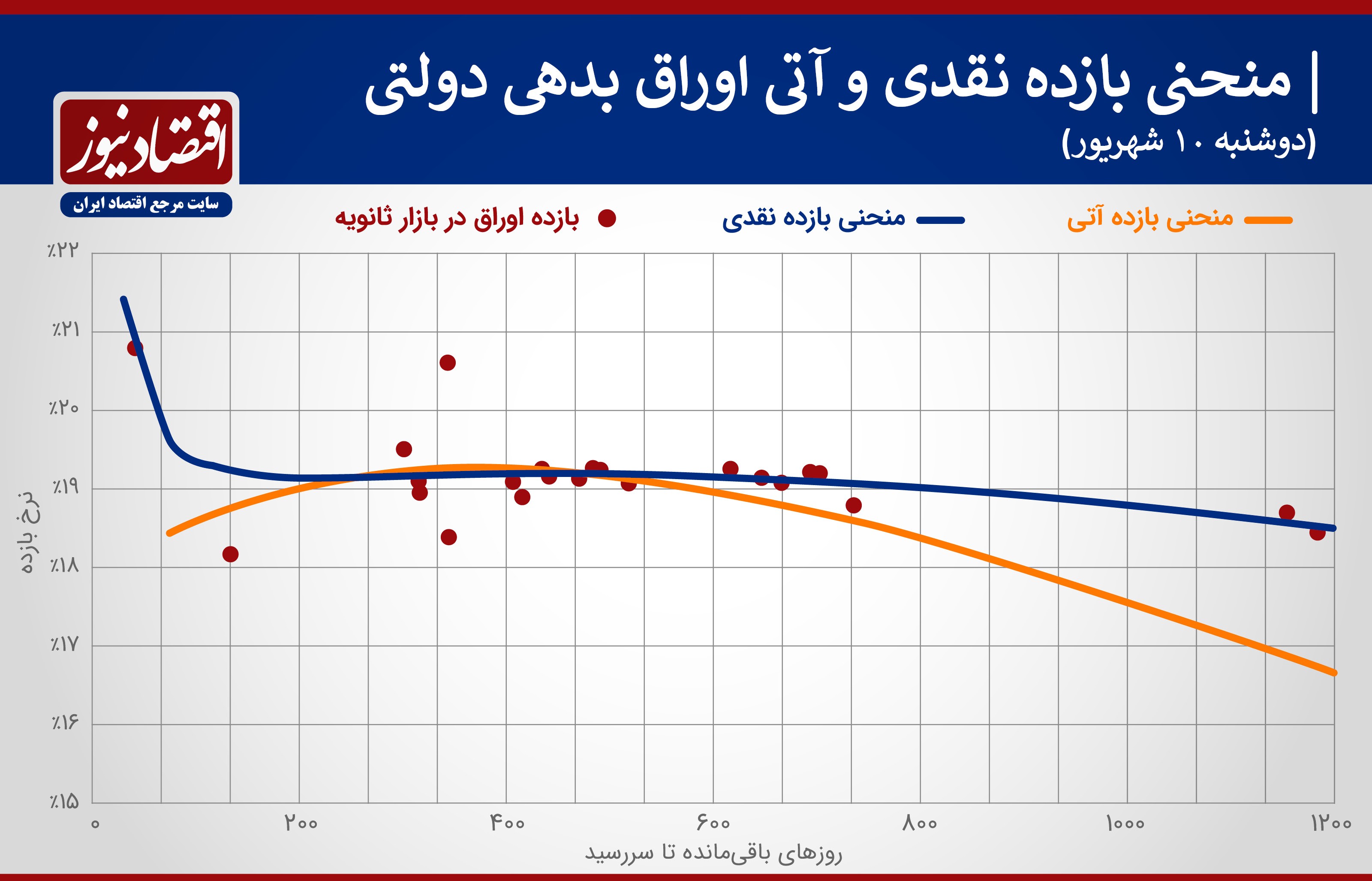

به گزارش «دنیای بورس»، اقتصاد نیوز نوشت: اولین روز آغاز به کار بازار ثانویه اوراق دولتی با یک پدیده جدید روبرو بود؛ منحنی نرخ سود اوراق دولتی در سررسید های بالای سه ماه برای و در بازه زمانی میان مدت شکل صاف پیدا کرد.

به بیان ساده تر این وضعیت به معنای آن است که بازیگران این بازار تصور روشنی از چشم انداز بازدهی در سایر بازار ها به خصوص بازار سهام ندارند. به همین دلیل نرخ سود در سررسیدهای مختلف یکسان شده است. این در حالی است که در شرایط عادی نرخ سود بسته به سررسید زمانی در اعداد متفاوتی کشف می شود، اما در بازار امروز نرخ سود برای سررسیدهای بالا سه ماه تا یک سال در محدوده 19 درصد کشف شد.

برگشت نرخ سود از کف

در هفته قبل نرخ بازدهی میان مدت در بازار ثانویه اوراق دولتی از سطح 19.5 درصد به عدد18.5 درصد نزول کرد اما با سبز شدن شاخص بورس و برگشت بخشی از پول ها به بازار سهام نرخ سود اوراق هم صعود شد.افزایش مجدد نرخ سود به کانال 19 درصد به معنای بازگشت نرخ از کف است.

دلیل افزایش نرخ سود در بازار اوراق

ریزش بورس از قله دو میلیونی موجب شد برخی از سرمایه گذارانی که از بازار سهام خارج شده بودند به بازار اوراق دولتی کوچ کنند.با افزایش تقاضا برای خرید اوراق دولتی قیمت آن افزایش یافت.به دلیل آنکه قیمت این اوراق با نرخ آن رابطه معکوس دارد افزایش قیمت اوراق به معنای کاهش نرخ سود است.

اشکان رسولیان کارشناس اقتصادی در این رابطه توضیح می دهد:در بازار ثانویه اوراق دولتی اسناد فروخته شده یک قیمت اسمی دارد و خریداران بر اساس تنزیل این اوراق کسب سود می کنند.برای مثال وقتی اوراق 100 تومانی 80 تومان تنزیل می شود نرخ سود اوراق 20 درصد می شود اما اگر همین اسناد با نرخ 90 تومان تنزیل شود نرخ سود به 10 درصد کاهش پیدا کرده است.

او با اشاره به اینکه در بازار اوراق مثل سایر بازارها هم وقتی خریدار بیش از فروشنده باشد قیمت بالا می رود گفت:در این حالت نرخ سود اوراق کم می شود و این کاهش علاوه بر آنکه هزینه تامین مالی را کم می کند انتظارات از بازدهی آینده را هم تعدیل می کند.چون پول این اوراق در سررسید به دارنده آن پرداخت می شود.

به گفته او پس از ریزش بورس سرمایه گذاران بزرگ حقوقی و حقیقی به این بازار آمدند و با درخواست خرید آنها قیمت اوراق بالا رفت اما پس از آنکه دولتی برای حمایت از بورس به حقیقی ها فشار آورد بخشی از اوراق خریداری شده در بازار مجددا فروخته شد تا با منابع آن سهم خریداری شود.رسولیان می گوید:عرضه اوراق موجب شد قیمت مجددا پایین آید و در مقابل نرخ سود اوراق بالا رود.

اهمیت منحنی نرخ بازدهی اوراق دولتی

بازار ثانویه اوراق دولتی یک بازار بدون ریسک به حساب می آید زیرا ناشر اوراق و متعهد آن دولت است و ریسک معوق شدن یا سوخت پول خریداران تقریبا صفر است.زیرا دولت حق انحصاری نشر ریال را در اختیار دارد و به هر شکلی می تواند از پس تعهدات خود بر آید.

نرخ سود کشف شده در این بازار مبنایی برای تشخیص انتظارات آینده است.وقتی نرخ سود در این بازار صعودی می شود طبیعتا خبر از آینده خوشی نمی دهد.در مقابل کاهش بازدهی در این بازارها حکایت از یک چشم انداز مناسب برای اقتصاد دارد.

دلیل یکسان شدن نرخ سود در بازار اوراق

پدیده یکسان شدن نرخ بازدهی سررسیدهای میان مدت در بازار ثانویه اوراق به گفته تحلیل گران واکنشی به اتفاقات بورس است. هر چه قدر انتظار بازدهی از بازار سهام بالا برود یا دولت با هدف حمایت از این بازار حقوقی ها را به سوی بورس کوچ دهد قیمت اوراق پایین تر خواهد آمد و در مقابل نرخ سود آن بالاتر می رود.

فضای غبار آلود تالار شیشه ای به بازار اوراق ثانویه نیز سرایت کرده است بازیگران در بازار اوراق دولتی به نظر می رسد در صورت تعدیل روند بورس، حاضر به خرید اوراق با نرخ هایی زیر 19 درصد نیز باشند.شاهد آن کاهش نرخ سود در بازار اوراق پس از ریزش از قله دو میلیونی است.

خرید اوراق با سررسید های یکساله در نرخ سود 18 درصد در مقایسه با نرخ سود 18 درصدی برای سپرده گذاری دو ساله در بانکها شاهد دیگری بر جذابیت نرخ در کانال زیر 19 درصد است.

اما اگر بازدهی بورس به روال قبل بازگردد طبیعتا هیچ بازاری از جمله بازار اوراق توان رقابت با آن را ندارد.با این تفاوت که افزایش نرخ در بازار اوراق علاوه بر اینکه هزینه تامین مالی دولت را بالا می ببرد برای سایر آحاد اقتصاد که از این کانال آینده را رصد می کنند اتفاق خوشایندی نخواهد بود و نماد انتظارات منفی قلمداد می شود.