دنیای بورس | وقتی از ریسک صحبت به میان میآید باید بین آنچه در ادبیات مالی و اقتصاد مورد توجه است با آنچه در اذهان عموم نقش بسته تمایز قائل شد. در بین عموم اغلب از ریسک به عنوان احتمال از دست دادن سرمایه یا وقوع یک اتفاق ناخوشایند یاد میشود.

در نخستین سالهای دهه 1900 تحلیلگران برای ارزیابی یا تعیین ریسک اوراق بهادار به ترازنامه توجه میکردند، بدین معنی که هرمقدار میزان وام یا بدهیهای یک شرکت بیشتر بود، ریسک خرید و نگهداری سهام آن شرکت را بیشتر تخمین میزدند. در سال 1962 پژوهشگران میزان ریسک را بر حسب حاشیه ایمنی تعریف و محاسبه نمودند.

این حاشیه ایمنی براساس صورتهای مالی به دست نمیآمد. در این روش تحلیلگر میبایست با محاسبه دقیق ارزش واقعی سهام شرکت و تعیین اختلاف آن با قیمت بازار به محاسبه ریسک میپرداخت.

اما امروزه بیشتر تحلیلگران ریسک سرمایه گذاری را با انحراف معیار نرخ بازده مرتبط میدانند. هرچقدر بازده سرمایهگذاری بیشتر تغییر کند، سرمایهگذاری مزبور ریسک بیشتری خواهد داشت.

اصطلاح نرخ بازده برای توصیف نرخ افزایش یا کاهش سرمایه گذاری در طول دوره نگهداری دارایی به کار میرود. یک نرخ بازده 1/0 درصد برای یک دوره معین بیانگر این است که سرمایه گذاری در انتهای دوره 10 درصد افزایش داشته است.

ریسک را میتوان به دو دسته ریسکهای سیستماتیک و غیرسیستماتیک طبقه بندی نمود. ریسک غیرسیستماتیک با تنوع بخشی در سرمایه گذاریها قابل کاهش است. در واقع در نظریات مالی نوین عنوان میشود که سرمایهگذار باید با نگهداری هر سهم در کنار سایر سهام در یک پرتفوی، ریسک غیرسیستماتیک را کاهش دهد. باید به این نکته توجه داشت که بازار پاداشی برای ریسکی که با تنوعبخشی قابل کاهش است نمیپردازد.

سرمایه گذاری که تنها یک دارایی را نگهداری میکند در معرض سطح بالایی از انحراف معیار(ریسک) قرار میگیرد. اگر سرمایهگذار در همه داراییهای قابل سرمایه گذاری در دسترس سرمایهگذاری نماید گفته میشود وی پرتفوی بازار را نگهداری میکند. نوسان پذیری بازده چنین پرتفویی از داراییها را دیگر نمیتوان با تنوعبخشی کاهش داد. به این ریسک، ریسک سیستماتیک میگویند که از آن جمله میتوان به ریسکهای سیاسی، اقتصاد کلان، حوادث طبیعی و غیره اشاره نمود.

با توجه به میزان ریسک گریزی و ریسکپذیری تصمیمات افراد در شرایط مختلف میتواند متفاوت باشد. در ادبیات اقتصاد رفتاری با به کارگیری نظریه چشمانداز میتوان به این نتیجه رسید که افراد نه همواره ریسکگریز و نه همواره ریسکپذیرند، بلکه تصمیمات خود را در شرایط مختلف سود و ضرر نسبت به یک نقطه مرجع اتخاذ مینمایند.

معاملهگران در شرایط ضرر نسبت به نقطه مرجع(که میتواند قیمت خرید سهم مورد نظر باشد) ریسک را تحمل کرده و بدون فروش سهم خود به انتظار جبران ضرر مینشینند و در حالتی که سود به دست آورده باشند ریسکگریز بوده و سریعتر سهام خود را فروخته و شناسایی سود مینمایند.

بازار بورس اوراق بهادار تهران در طی فعالیت خود با فراز و فرودهای بسیاری در دورههای زمانی مختلف دست به گریبان بوده است اما در دو سال گذشته روند صعودی پرقدرتی را در پیش گرفته و با استقبال بی سابقهای از طرف مردم مواجه شده است. درچنین شرایطی به نظر میرسد توجه به ریسکهای بازار و منشا آنها میتواند راهگشای معامله گران در تصمیماتشان به خصوص معامله گران تازه وارد و کم تجربه تر باشد.

شاخصهای متفاوتی در بورس اوراق بهادار تهران محاسبه و به صورت آنلاین گزارش میشود که از آن جمله میتوان به شاخص صنایع گوناگون ، شاخص 30 شرکت بزرگ، شاخص 50 شرکت فعالتر، شاخص کل و غیره اشاره نمود.

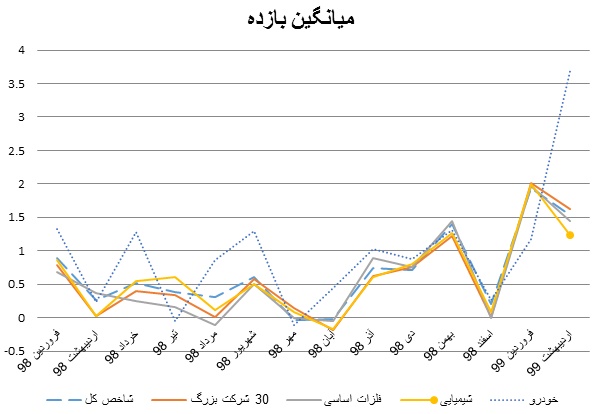

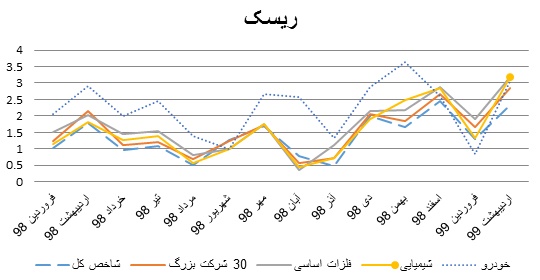

برای آنکه یتوانیم مقایسهای از شرایط ریسک بازار و برترین گروههای صنعت از ابتدای سال 1398 تا کنون داشته باشیم ریسک و بازده روزانه شاخص کل، شاخص 30 شرکت بزرگ، شاخص گروه فلزات اساسی، شاخص گروه خودرو و شاخص گروه شیمیایی محاسبه شده و در نمودار زیر نشان داده شده است.

در بین این شاخصها بیشترین ریسک در طول دوره 14 ماه گذشته متوجه گروه خودرویی بوده است که به دلیل همین ریسک بالاتر در دورههای مختلف، از جمله 2 ماهه ابتدایی سال 1399 بازدههای بالایی را نیز نصیب سرمایه گذاران خود نموده است.

همانطور که میتوان مشاهده کرد ریسک و بازده شاخصهای دیگر بازار سهام نزدیک به پرتفوی بازار بوده و بیانگر این نکته است که نوسانات بازار سهام در طول این دوره به ریسکهای سیستماتیک باز میگردد و متنوع سازی سبد سهامداران چندان روی ریسک سرمایه گذاری آنها تاثیری نداشته است.

در واقع عملکرد عمده شرکتها و سهام آنها در قالب ریسکهای سیستماتیک از جمله نرخ تورم، افزایش نرخ ارز، تحریمها و تنشهای سیاسی قابل طرح بوده و برای کاهش این ریسکها باید به روشهای دیگر پوشش ریسک به غیر از متنوع سازی توجه نمود.

اما برای ادامه مسیر بورس چه باید کرد؟ از آنجا که شوکهای وارد شده به اقتصاد کلان کشور، چه شوکهای سمت عرضه و چه شوکهای سمت تقاضا، در دو سال گذشته به مقدار زیادی تاثیرات خود را بر جای گذاشته اند و با توجه به اصلاحات سیاستهای پولی در دست اجرا توسط بانک مرکزی که میتواند نرخهای بهره و تورم را قابل کنترل تر نماید و تاحدودی تخلیه تاثیرات تنشهای سیاسی و تحریمها بر اقتصاد کشور، میتوان انتظار کاهش ریسکهای سیستماتیک را با فرض ثبات شرایط موجود داشت و لذا در چنین شرایطی برای کاهش ریسکهای غیرسیستماتیک که مربوط به شرایط کسب و کار شرکتها میباشد به سمت متنوع سازی پرتفوی حرکت نمود. همچنین توجه به پارامترهای بنیادین شرکتها مانند سودآوری و ارزش جایگزین میتواند سرمایهگذاران را برای دستیابی به بازدههای مورد انتظارشان یاری نماید.