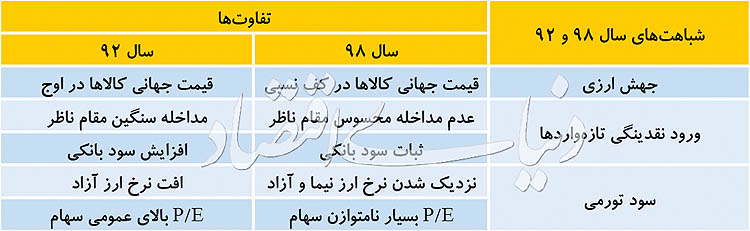

چکیده: بازار سهام از اواخر مهر وارد فاز اصلاحی شد و تحلیلی مبنی بر مقایسه رفتار بورس تهران با پایان رونق سال ۹۲ رایج شد. در نگاه کلی، جهش سودآوری ناشی از رشد نرخ ارز و تورم در کنار ورود پرشتاب پولهای تازه شباهتهای انکارنشدنی دو دوره یادشده است. اما در جزئیات تفاوتهای محسوسی بین شرایط سهام امسال با سال ۹۲ وجود دارد که بدون توجه به آنها احتمال انحراف در تصمیمگیری سرمایهگذاران افزایش مییابد. وضعیت نامتوازن نسبت قیمت به درآمد، شرایط بازارهای رقیب و قیمتها در بازار جهانی از جمله وجود تمایز دو بازه زمانی مزبور محسوب میشوند.

دنیای بورس: آغاز عقبنشینی قیمت سهام از اواخر مهر فضای متفاوتی برای تحلیلگران و فعالان ایجاد کرده است. رفتار بورسبازان در مواجهه با احتمال زیان نسبت به ریسک کسب سود کاملا تغییر میکند و انتظار رفتار عقلایی مشابه دوره رونق خطا به نظر میرسد.

در چنین شرایطی سه رفتار مختلف میان فعالان بورس تهران قابل رصد است: دسته اول شامل کسانی است که با مشاهده نخستین نشانههای زیان با سرمایه خود از بازار فرار میکنند و احتمالا تا اوجگیری بعدی قیمتها نظری به بورس نمیاندازند.

گروه دوم را سهامدارانی تشکیل میدهند که احتمالا بخش مهمی از سرمایه خود را نقد کرده و برای یادگیری بیشتر و درس از اشتباهات گذشته با دقت معاملات را رصد میکنند. اما دسته سوم بورسبازانی هستند که بر عدم تغییر فضا اصرار دارند و همچنان با ریسک بالا معاملات خود را بدون توجه به معادلات جدید ادامه میدهند. گروه اول احتمالا حتی اگر به تحلیلها رجوع کند برای تایید ذهنیت خویش است. بنابراین، مخاطب این گزارش دو دسته آخر هستند تا بتوان با تکیه بر جزئیات در فضای مبهم این روزها تصمیمگیری صحیحتری داشت.

مقایسههای عددی؛ ماجرای سیب و پرتقال

در حوزه تحلیل، رایجترین کار مقایسه روند بازارها با دورههای تاریخی است که هرچند در توضیح کلیات میتوانند کمککننده باشند، اما خطای آنها نادیده گرفتن جزئیاتی است که میتوانند تعیینکننده باشند. متداولترین تحلیلی که این روزها شنیده میشود مقایسه رفتار این روزهای بورس تهران با عملکرد سال ۹۲ است. در دهه ۹۰ تاکنون دو جهش ارزی را شاهد بودیم، یک بار در سال ۹۱ و یک بار در سال ۹۷ که در هر دو مورد با یک فاز نسبی تاخیر رونق چشمگیر بورس تهران و چند برابر شدن شاخص کل را شاهد بودیم.

از این منظر شاید مقایسههای اینچنینی کمککننده باشند، اما بهعنوان یک سهامدار که به دنبال کسب سود پرتفوی شخصی است، توجه به مقایسههای کلان میتواند انحراف در تصمیمگیری را به همراه بیاورد. این همان مسالهای است که در اقتصاد نیز توجه صرف به متغیرهای کلان میتواند منجر به خطای سیاستگذاری شود. دکتر موسی غنینژاد در تمثیلی جالب اقتصاد کلان را اینگونه نقد میکند «از کودکی به ما آموختهاند نمیتوان سیب و پرتغال را با هم جمع کرد؛ این دقیقا همان کاری است که در اقتصاد کلان انجام میدهیم. » در بورس نیز توجه مطلق به شاخص کل و نوسان آن زمینهساز تصمیمهای خطا میشود.

بنابراین، اگر به تفاوتهای جزئی که شرایط مختلف با یکدیگر دارند بیتوجه بمانیم، صرفا تکرارکننده الگوهای انحرافی در معاملات خود میشویم و هیچگاه در موقعیت تازه تصمیم درست نمیگیریم. مثلا صعود زمستان ۹۴ هیچگاه قابل پیشبینی نمیشد چون هیچگاه برجامی پیش از آن نبود، یا اصلاح مهر سال گذشته به رونق مجدد تبدیل نمیشد، زیرا آن دوران نیز شباهتهای بسیاری با پایان رونق بورس در سال ۹۲ داشت.

قیمت سهام صفر میشود؟

یکی از مخاطبان اواخر سال ۹۲ سوالی پرسید که هیچگاه از ذهن پاک نمیشود «من سهم فلان را خریدهام و چند روز است منفی میشود؛ قیمت آن صفر نشود؟!». این سوال به ظاهر مضحک به دو مساله مهم در باطن خود تاکید دارد. اینکه اولا تا چه حد میتوان به رفتار عقلایی تازهواردهای بورس اعتماد کرد و ثانیا مواجهه با زیان بسیار پرچالشتر از پذیرش ریسک سود بیشتر است. در این باره آشنایی با دو مفهوم در ادبیات «مالی رفتاری» جالب خواهد بود. مفهوم اول که به نوعی پیشفرضهای اقتصاد کلاسیک را ناقص میداند به بحث «زیانگریزی» (loss aversion) میپردازد.

بهطور سنتی اقتصاددانان با مفهوم «ریسکگریزی» (risk aversion) آشنایی کامل دارند به این معنا که گزینهای که سود مطمئنی را با ریسک پایین به دست دهد جذابیت (مطلوبیت) بیشتری دارد حتی اگر گزینه دوم سود بیشتری نیز داشته باشد. اما مفهوم «زیانگریزی» به احساس سرمایهگذاران میپردازد و بررسیهای متعدد نشان میدهد افراد در مواجهه با زیان به شدت محتاطتر و بعضا غیرعقلاییتر رفتار میکنند.

مثلا اگر فردی ۱۰۰ میلیون کسب کند و چند هفته بعد ۱۰۰ میلیون از دست بدهد، از نگاه کلاسیک تغییری در مطلوبیت وی ایجاد نمیشود. این در حالی است که در واقعیت و بنا به نظرات «مالی رفتاری» فرد در این حال با مطلوبیت منفی مواجه میشود. یعنی با اینکه دارایی وی تغییری نکرده، اثر منفی بالاتر زیان باعث احساس نامطلوبی در فرد ایجاد میکند. بنابراین، طبیعی است سرمایهگذاری که در دوره رونق نیز به تحلیلها توجهی نداشت و چندان عقلایی رفتار نمیکرد، اکنون در مواجهه با زیان بسیار غیرمنطقیتر رفتار کند.

مفهوم دوم «اثر برجستگی» (saliency effect) نام دارد که نشان میدهد حوادثی که اخیرا رخ داده در تصمیم افراد نقش پررنگتری دارد یا به عبارتی برجستهتر است. مثلا اگر در منطقهای به تازگی سیل یا آتشسوزی رخ داده باشد، متقاضیان بیشتری برای بیمه سیل یا آتشسوزی دیده میشود. برعکس اگر یک ریسک در حافظه کوتاهمدت فعالان دیده نشده باشد، در محاسبات افراد توجهی به آن نمیشود. مثلا در پایان دورههای رونق اقتصادی، افراد معدودی به ریسک بروز رکود توجه میکند.

در بازارهای مالی نیز فعالان چنین رفتاری را دارند؛ مثلا از اوایل سال ۹۷ که عموما روند صعودی را شاهد بودیم، بیتوجهی خاصی نسبت به هشدار تحلیلگران درباره احتمال اصلاح قیمتها مشاهده میشد. اکنون نیز در مواجهه با اصلاح بعضا سنگین برخی سهام، انتظار میرود بیشواکنشی میان فعالان بورسی رایج شود.

بهطوری که مشاهده میشود با وجود سیگنالهای مثبت بنیادی در پایان هفته گذشته، بورس تهران اولین روز معاملاتی هفته جاری را در محدوده منفی آغاز کرد.نتیجه دو مفهوم مزبور این است که در فضای مواجهه بخش مهمی از سرمایههای تازهوارد با زیان نباید انتظار رفتار عقلایی را حداقل در کوتاهمدت داشت. در این شرایط فعالان بورسی باید با دقت و تمرکز بیشتری متغیرهای اثرگذار و روند معاملات سهام را دنبال کنند.

تفاوتهای انکارنشدنی دو دوره رونق سهام

در مقایسه وضعیت بورس در دوره رونق سالهای ۹۱ و ۹۲ با رونق سالهای ۹۷ و ۹۸ بدون شک شباهتهای قابل اعتنایی وجود دارد. از جمله آنکه محرک اصلی رشد قیمتها در هر دو دوره جهش نرخ دلار و به دنبال آن تورم عمومی قیمت محصولات شرکتهای بورسی بود. امری که طبیعتا رشد اسمی سودآوری بنگاههای اقتصادی را به همراه داشت و خود را در قیمت سهام نیز منعکس کرد. به تدریج اثر این عامل با کنترل رشد تورم و ثبات بازار ارز محو شد و جهشهای سودآوری شرکتها تکرار نشد.

این امر در شرایط کنونی نیز قابل رصد است؛ بهطوری که مدتهاست دلار در محدوده نسبتا متعادلی در بازار آزاد معامله میشود و نرخ تورم نیز روند کاهشی گرفته است.همزمان ورود افراد تازهوارد در هر دو دوره قابل توجه است. صفکشی سرمایهگذاران برای گرفتن کدهای معاملاتی در هر دو بازه زمانی تیتر بسیاری از رسانهها بود که طبیعتا رفتارهای پرشتاب قیمتها را در پی داشت.

با وجود این شباهتهای مهم، برخی تفاوتها وجود دارد که بدون توجه به آنها ممکن است در تصمیمگیری دچار خطا شویم که در ادامه بررسی میشوند. مثلا بعد از اوجگیری بورس در ۱۵ دی ۹۲ شاهد مسیر اصلاحی سهام بودیم؛ بهطوری که در سال ۹۳ افت بیش از ۲۰ درصدی شاخص کل یکی از بدترین سالهای بورس تهران را رقم زد و از نظر بازه زمانی رکود نیز طولانیترین دوره را شاهد بودیم. اما آیا چنین وضعیتی برای سال ۹۸ و در ادامه ۹۹ نیز رقم خواهد خورد؟

تفاوت کوچکها و بزرگان بورس

یکی از معیارهای پرطرفدار تحلیل در بورس تهران، نسبت قیمت به درآمد یا همان P/ E است که نشان میدهد برای هر ریال سرمایهگذاری، سهم مزبور چقدر سود میسازد (مثلا نسبت ۵ بیان میکند برای کسب یک ریال سود باید ۵ ریال سرمایهگذاری کرد). این نسبت بهطور تاریخی در بورس تهران در محدوده ۶ بوده است و در سال ۹۲ در اوج به ارقامی بیش از ۵/ ۸ مرتبه رسید.

علت این امر رشد تقریبا دستهجمعی شرکتهای کوچک و بزرگ در بورس تهران در آن دوره بود. اما در دوره رونق اخیر و به ویژه در سال ۹۸، عمدتا سهام کوچکتر بودند که روند صعودی را تجربه میکردند. همین امر باعث شده تا نسبت قیمت به درآمد شرکتهای بزرگ بورس با محدوده حبابی شدن فاصله قابل توجهی داشته باشد. اما در برخی سهام کوچک نسبت مزبور از چارچوبهای تحلیلی بسیار فراتر رفته و توزیعی غیریکنواخت در بورس تهران شکل دادهاند. این وضعیت باعث میشود به لحاظ بررسی شاخص کل، اصلاح سنگینی را نتوان متصور بود؛ زیرا سهام بزرگ به نوعی از این نماگر حمایت خواهند کرد.

بنیادی از جنس فرامرزی

یکی دیگر از تفاوتهای مهم دو دوره مزبور وضعیت قیمتها در بازار جهانی است. اواخر سال ۹۲ قیمت جهانی کالاها در اوج خود قرار داشتند. مثلا نفت فراتر از ۱۰۰ دلار بر هر بشکه معامله میشد. در ادامه اما از تابستان ۹۳ شاهد آغاز دوران ریزش قیمت کامودیتیها بودیم؛ بهطوریکه در فاصله کمتر از یک سال هر بشکه نفت به کمتر از ۳۰ دلار نیز رسید. بنابراین طبیعی بود که بورس کالامحور تهران با سهم بیش از ۵۰ درصدی شرکتهای کالایی در آن به شدت متاثر از این متغیر فرامرزی قرار گیرد.

اکنون اما قیمتها در بازار جهانی به دلیل نگرانیهایی که مدتهاست از جنگ تجاری چین و آمریکا وجود دارد با افت محسوسی مواجه و به اصطلاح اثر آن بر بازار سهام تا حد زیادی پیشخور شده است. پس اگر حتی در حالت محافظهکاران اثر مثبتی از سمت بازار جهانی شاهد نباشیم، احتمال تشدید عوامل منفی بر سهام پایین است.

هراس سود بانکی برای بورسبازان

یکی از عوامل تشدیدکننده افت سهام پس از اوج سال ۹۲، بالاتر رفتن سود بانکی بود که جذابیت سرمایهگذاری در بازار پرریسک سهام را کاهش میداد. در آن دوران که اوایل دولت روحانی بود، انگیزه بالایی برای کنترل تورم وجود داشت و همین رویکرد چراغ سبزی به بانکها برای جذب سپرده با نرخهای بالا (بعضا فراتر از ۲۵ درصد) محسوب میشد.

اکنون اما اولا انگیزه زیادی برای سرکوب شدید تورم وجود ندارد و ثانیا اقدامات اخیر بانک مرکزی برای نظارت بیشتر بر رفتار بانکها احتمال افزایش نرخ بهره را تضعیف میکند. در حوزه بازار ارز نیز قابل توجه است که در سال ۹۲ با روی کار آمدن دولت جدید و خوشبینیهای سیاسی، نرخ ارز در بازار آزاد کاهشی شد و از سطوح ۳۶۰۰ تومان به کمتر از ۳۰۰۰ تومان نیز رسید و در همین محدودهها تثبیت شد.

شاید کسی بگوید دلار در یک سال اخیر نیز از اوج حدودا ۱۸ هزار تومانی تا کانال ۱۱ هزار تومان کاهش یافته است و این نیز شباهت دو دوره رونق بورس است. اما یک تفاوت مهم وجود دارد و آن وجود دلار نیمایی بهعنوان مبنای اصلی فروش شرکتهای بورسی در دوران جدید است. هرچند دلار آزاد در سال ۹۲ مبنای نرخ فروش بورسیها بود، طی یک سال گذشته ارز نیمایی مبنای فروش بوده است. بنابراین بر خلاف دلار بازار آزاد که کاهشی بوده، نرخ سامانه نیما افزایش یافته و مدتی است که ثبات یافته است. پس بورسیها با عقبنشینی محسوس نرخها در کاهش تلاطمات ارزی مواجه نشدهاند.

انتظارات مهمتر از واقعیات

در حوزه غیراقتصادی نیز فضای سیاسی تفاوت اساسی در دو دوره را نشان میدهد. در آذر ۹۲ توافق موقت ژنو موجی از خوشبینی سیاسی مبنی بر رفع تحریمها را ایجاد کرده بود که در ادامه با طولانی شدن مذاکرات هستهای اثر منفی بر قیمت سهام داشت. اما در شرایط کنونی، شدیدترین تحریمها علیه کشورمان تجربه میشود و در نتیجه سناریوی بدبینانه در حوزه سیاسی مورد انتظار سهامداران است.

پس اینکه بگوییم شرایط از آن زمان بدتر یا مثل آن دوره است فرض اشتباهی است، زیرا در بازارها انتظارات اهمیت دارد و قیمتها بر اساس انتظارات شکل میگیرند و نه مقایسه صرف وضعیتها. این تفاوت دو پیام دارد؛ اولا اینکه اگر اتفاق خاصی در حوزه سیاسی نیفتد، فشار تازهای بر قیمت سهام وارد نمیشود. ثانیا اگر سیگنال مثبتی از فضای سیاسی مخابره شود، میتواند بازار سهام را به کانونی جذاب برای سرمایهگذاران تبدیل کند.

بایدها و نبایدهای آینده سهام

با بررسی شباهتها و تفاوتها اینکه چگونه رفتار کنیم پرسش بسیار مهمی است که میتوان آن را در قالب بایدها و نبایدها مطرح کرد:

1. عقلایی بمانیم: همانطور که اشاره به علت «زیانگریزی» و «اثر برجستگی» احتمال مشاهده رفتار غیرعقلایی در بورس تهران بسیار بالاست. اما یک فعال حرفهای باید تلاش کند مستقل از نوسانات کوتاهمدت رفتار منطقی خود را ادامه دهد و از هیجان بازار دور باشد.

2. تا میتوانیم بیاموزیم: بهترین فرصت است که در فضای فعلی با آرامش بیشتر به روندهای معاملاتی و اشتباهات گذشته بیندیشیم تا بتوانیم در فرصتهای نه چندان دور کسب سود، بهترین عملکرد را داشته باشیم.

3. نوبت نگاه خُرد: همانطور که توضیح داده شد، دادههای کلان در این روزهای بورس تهران با انحرافات جدی مواجه است و در نتیجه بیش از هر زمانی نیازمند توجه به متغیرهای خُرد بازار هستیم. هر شرکت و هر صنعت باید جداگانه بررسی شود و از کلینگری بپرهیزیم. نمیتوان با یک سادهسازی «کوچکها و بزرگها» به ارزندگی یا عدم ارزندگی دست یابیم. پس تحلیلهای بنیادی هر سهم، طرحهای توسعهای و برنامههای افزایش سرمایه باید مورد ارزیابی دقیقتری قرار گیرند.

4. مداخله ممنوع: هشدار بسیار مهم آن است که در فضای منفی مقام ناظر وارد مداخله نشود. اتفاقی که در سال ۹۲ به کرات از سوی سازمان بورس اتفاق افتاد. از قوانین ابداعی محدودیت فروش در زمستان ۹۲ گرفته تا تماسهایی که با حقوقیها برای عدم فروش یا اجبار به خرید گرفته میشد. این امر جز فرسایشی کردن روند اصلاح دستاورد دیگری ندارد.

اتفاقی که خوشبختانه در دوره جدید بهطور محسوس مشاهده نمیشود و جای امیدواری دارد. یک بررسی ساده نشان میدهد بورس تهران از اوج خود در مهر امسال طی پنج روز کاری حدود ۱۰ درصد اصلاح کرد و پس از آن شرایط متعادلتری را در قیمتها شاهد هستیم؛ اما در سال ۹۲، اصلاح حدود ۱۵درصدی شاخص کل ۴۶ روز معاملاتی به علت مداخلات متعدد به طول انجامید و بازار را خسته کرد.

5. متهمسازی نکنیم: یک رفتار خطا نیز در فضاهای منفی تمایل به متهمسازی است که در بورس تهران به شدت رایج است. از ارتباط افت قیمتها به قوانین بازار پایه و سخنان رئیسجمهور و فلان مقام دولتی گرفته تا تئوری توطئههایی که بخشی از سهامداران حقوقی را عامل ریزش عنوان میکنند. این نوع تفکر آفتی است که مانع یادگیری میشود و باعث میشود فرد به اشتباهات معاملاتی و تحلیلها توجه نکند.

6. خطر موجسواری: همانطور که اشاره شد با پایان یافتن موج نقدینگی تازهواردها اکنون متغیرهای اثرگذار متفاوت شدهاند. پس امید به موجسواری روی جریان پولها ریسک بسیار بزرگی محسوب میشود و نباید بر تکنیکهای ماههای گذشته برای کسب سود بیش از اندازه اعتنا کرد. چه بسیار افرادی که به امید بازگشت موجهای سفتهبازی در جریان نزولی دائما میانگین خرید خود را کم کرده و باز هم سهم اصلاح شده است. بنابراین، پس از مدتی زیان بسیار سنگینی روی کل سرمایه خود متحمل شدهاند.

رصدگری بازارها| در دیگر بازارها چه میگذرد؟