به گزارش اکوایران، خالص بدهی دولت به سیستم بانکی یکی از اجزا اصلی محاسبه نقدینگی است. به اعتقاد برخی، رشد نقدینگی رابطه تنگاتنگی با نرخ تورم دارد.

نقدینگی چیست؟

به مجموع پول و شبه پول موجود در اقتصاد نقدینگی میگویند. طبق مبانی علم اقتصاد هرگاه عرضه یک کالا افزایش پیدا میکند، ارزش آن کالا کاهش مییابد. از آن جایی که نقدینگی پول در گردش نظام بانکی محسوب میشود رشد این شاخص به معنای افزایش عرضه پول است. در نتیجه این افزایش در عرضه سبب کاهش ارزش پول و در ادامه افزایش سطح عمومی قیمت کالاها میشود. به همین دلیل برخی معتقدند افزایش نرخ نقدینگی یکی از هشدارهای افزایش نرخ تورم است.

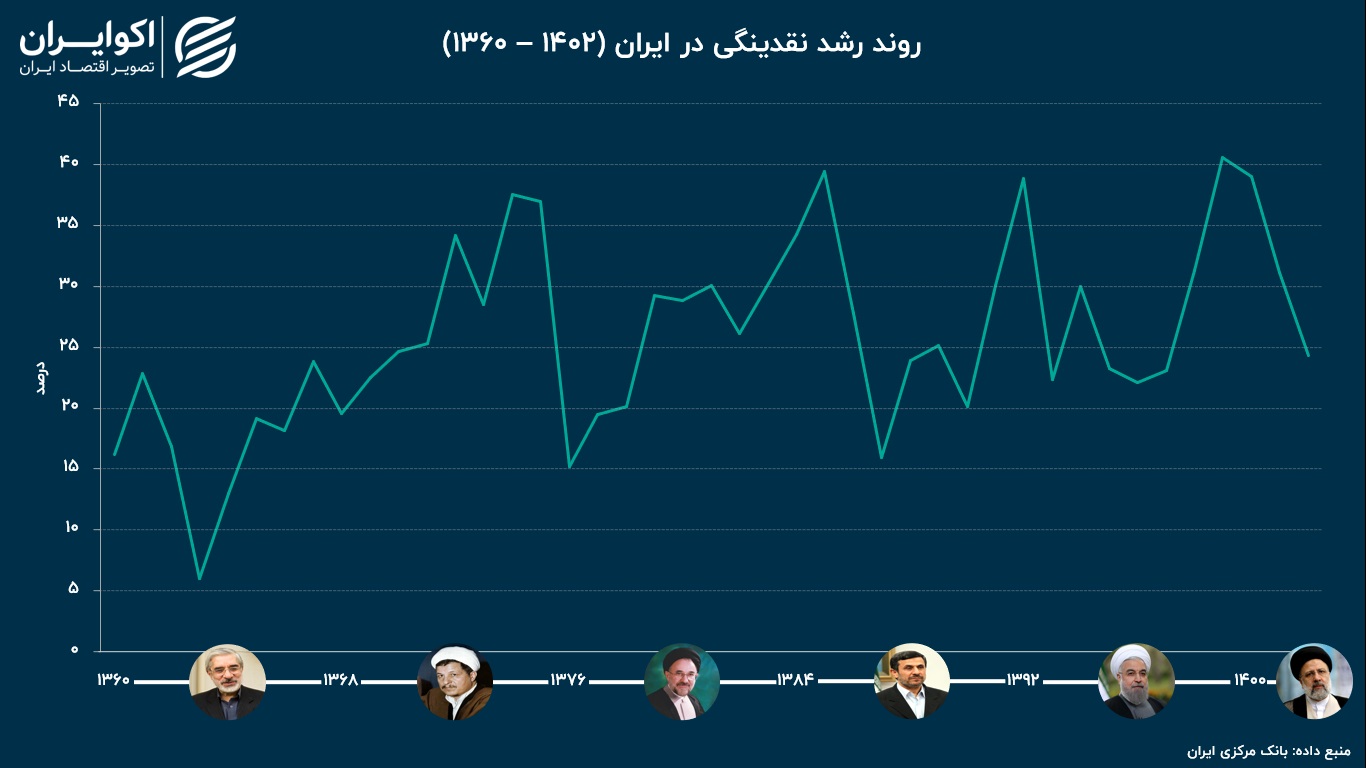

طبق دادههای بانک مرکزی، آمارهای 40 ساله اقتصاد ایران نشان میدهد که رشد نقدینگی مسیر نوسانی داشتهاست. کمترین رشد این متغیر در سال 1363 رقم خورده که از هفتصد و 51 میلیارد تومان در سال 1362 با 6 درصد رشد به هفتصد و 96 میلیارد تومان رسیده رسیدهاست. بیشترین درصد هم مربوط به سال 1399 با رکورد 40.1 درصد بودهاست.

در 20 سال اخیر با افزایش تحریمها و افزایش نااطمینانی نسبت به آینده نوسانات این نرخ نسبت به دورههای قبلی بیشتر بودهاست. البته نقش دولتها و سیاستهای بانک مرکزی نیز در تعیین این نرخ بیاهمیت نبودهاست. برای مثال در سال 1387، بانک مرکزی به علت رشد زیاد نقدینگی با افزایش نرخ بهره و جلوگیری از اضافه برداشت از خزانه، رشد نقدینگی را سرکوب کرد.

رشد نقدینگی، بدهی دولت را پرداخت میکند

نقدینگی به طور کلی به دو صورت عوامل موثر بر عرضه و موارد موثر بر تقاضا قابل محاسبه است. در بررسی سمت عرضه یکی از مهمترین عوامل، خالص بدهی دولت به کل سیستم بانکی است.

بنا بر دادههای مرکز آمار، خالص بدهی دولت به کل سیستم بانکی در سال 1381 تقریبا 15 درصد از کل نقدینگی آن دوره بودهاست. این عدد رکورد بیشترین نسبت محسوب میشود. در ادامه با بهبود در آمدهای نفتی در اثر رشد قیمت نفت به بشکه ای حدود 120 دلار، بدهی دولت به نظام بانکی کمتر شده و حتی در دوره دوم دولت احمدی نژاد منفی می شود. یعنی در این دوره دولت به واسطه درآمدهای نفتی و افزایش سپرده نزد بانک مرکزی و بانکها تجاری، از کل سیستم بانکی طلبکار بودهاست.

در ادامه با رشد تحریم ها و کاهش درآمدهای نفتی دولت دوباره بدهکار میشود. با خروج آمریکا از برجام در سال 1397 خالص بدهی دولت به بانک ها به 218 همت می رسد که تقریبا 11.6 درصد از نقدینگی در آن سال را شامل میشدهاست. به عقیده اقتصادانان در سالهای اخیر دولت با مدیریت مخارجش توانسته که سهم خالص بدهی از نقدینگی را کمتر کند و در نهایت در سال 1402 به 8.2 درصد برساند.

با استفاده از دادههای بانک مرکزی، با حذف اثر تورم از خالص بدهی دولت بر قیمت پایه سال 1402 مشاهده میشود که این شاخص مسیری مشابه به سهم آن از نقدینگی را طی کردهاست که البته به عقیده برخی می تواند در ادامه همبستگی تورم با رشد نقدینگی باشد.

تقسیم بدهی دولت میان بانک مرکزی و سایر بانکها

طبق دادههای مورد بررسی، سهم بدهی دولت به بانک مرکزی نسبت به کل بدهی به سیستم بانکی از زمان تصویب برنامه سوم توسعه کاهش یافتهاست. طبق این برنامه دولت برای تسویه بدهیهای خود و جبران کسری بودجه اجازه استقراض از بانک مرکزی را ندارد و فقط باید سراغ بانکهای تجاری برود. به همین دلیل ارزش ریالی بدهی دولت به بانک مرکزی ثابت میماند ولی سهم آن نسبت به کل بدهی دولت کمتر میشود. البته در سال 1397 با ورشکستگی تعدادی از بانکها و قرضالحسنهها که اعتراض مردم را در پی داشت، دولت برای پرداخت بدهی این نهادها تسویه امور مالی این تعاونی اعتباری را از طریق بانک مرکزی بر عهده گرفت. به همین دلیل در این سال سهم بدهی دولت به بانک مرکزی رشد نسبتا محسوسی پیدا میکند.

![]()

از کسری بودجه تا افزایش رشد نقدینگی

برخی کارشناسان معتقدند برنامه ریزی اشتباه در دخل و خرج دولت که در نهایت موجب کسری بودجه میشود، سبب افزایش بدهیهای دولت به سیستم بانکی میشود. همان طور که محاسبات نشان داد این بدهیها تاثیر مستقیمی بر روی نرخ رشد نقدینگی دارند و یکی از علل مهم تورمهای بالا به شمار میرود. به اعتقاد عدهای از اقتصاددانان، دولت از طریق افزایش نقدینگی و ایجاد تورم، هزینه کسری بودجه را به مردم منتقل میکند.