روند صعودی

- شکور علیشاهی | کارشناس بازار سرمایه

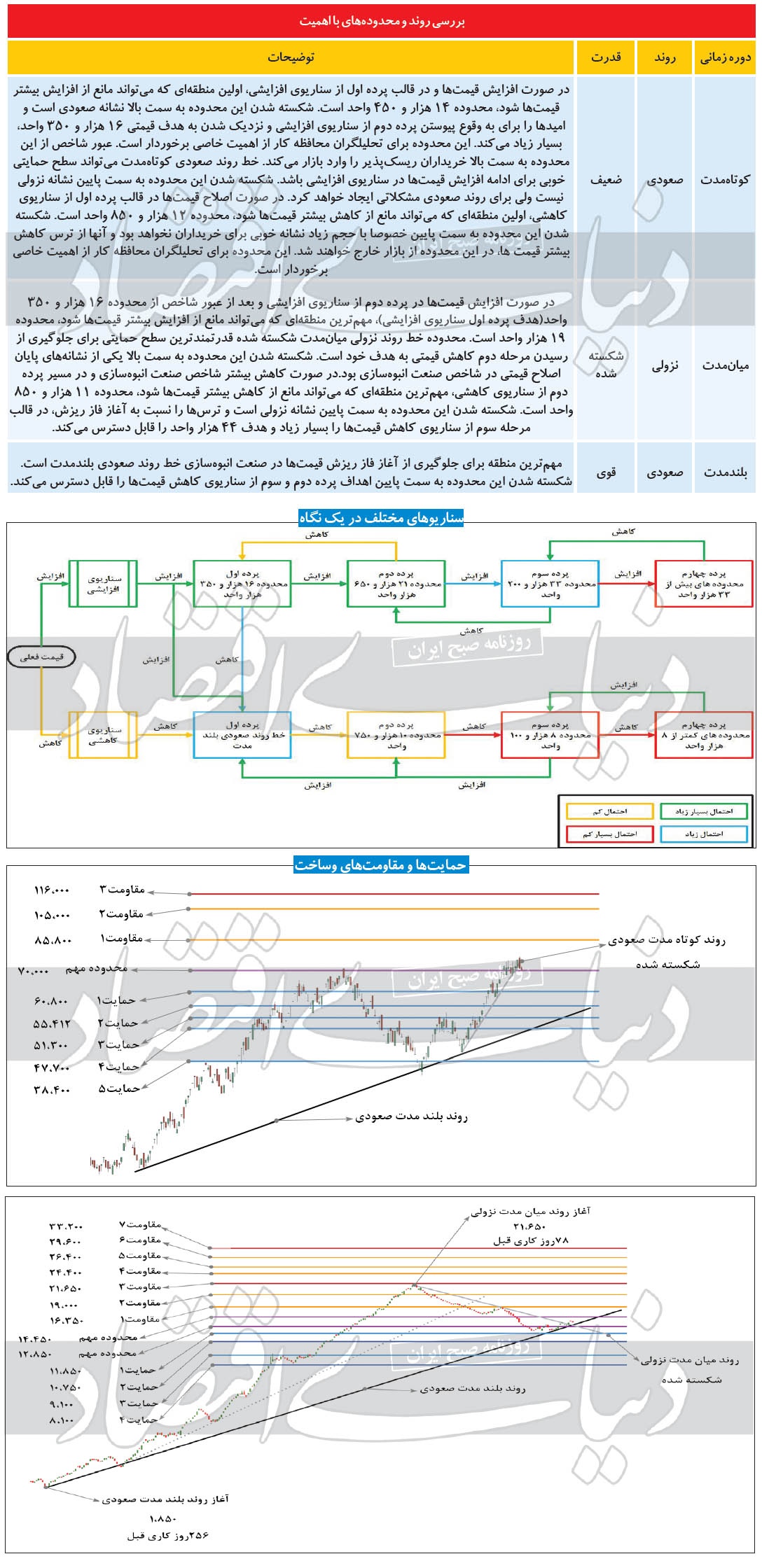

روند کلی شاخص صنعت انبوهسازی صعودی برآورد میشود. شاخص این صنعت تقریبا ۷۰ روز کاری در فاز اصلاح قرار داشت، این شاخص از ۱۰ روز کاری گذشته به محدوده خط روند صعودی بلندمدت واکنش نشان داد و با ۱۱ درصد افزایش از محدوده ۱۲هزار و ۲۵ واحد به محدوده ۱۳ هزار و ۶۰۰ واحد رسید. با شکسته شدن خط روند نزولی میان مدت به سمت بالا، به نظر میرسد اصلاح قیمتی در شاخص انبوهسازی کامل شده و احتمال وقوع سناریوی افزایش قیمت در نمادهای این صنعت قوت گرفته است.

سناریوی افزایش قیمت این شاخص میتواند در سه پرده بررسی شود. در پرده اول شاخص میتواند تا محدوده ۱۶ هزار و ۳۵۰ واحد افزایش پیدا کند، محدوده ۱۴ هزار و ۴۵۰ واحد بهعنوان محدوده تقریبا قدرتمند مقاومتی میتواند مانعی بر سرراه رسیدن به این هدف قیمتی باشد.

در مرحله بعد شاخص صنعت انبوهسازی به دنبال فتح قله قبلی خود یعنی سطح ۲۱ هزار و ۶۵۰ واحد است که رسیدن به این هدف نیز بعد از عبور از محدوده مقاومتی ۱۹ هزار واحد محتمل تر خواهد شد. در پرده سوم بازیگران سهم با ایجاد تقاضای بسیار زیاد در محدوده سقف قبلی باعث عبور شاخص از این محدوده میشوند و در صورت تثبیت در بالای این محدوده، میتوان انتظار داشت این صنعت به دنبال اهداف بالاتر حرکت کند.

هدف این مرحله را فعلا میتوان محدوده ۳۳ هزار و ۲۰۰ واحد در نظر گرفت که البته مناطقی بهعنوان مقاومت میتوان برای این مسیر در نظر گرفت. به دلیل اینکه شاخص صنعت انبوهسازی تا به حال در این نواحی معامله نشده است، این سطوح مقاومتی تقریبی و مورد تایید تحلیلگران جسور (تحلیلگرانی که برای ترسیم خطوط تحلیلی خود تنها احتیاج به یک تایید تکنیکالی دارند) هستند. مهمترین محدوده مقاومتی در این مرحله محدوده ۲۶ هزار و ۴۰۰ واحد است.

مناطق مقاومتی، سطوحی از قیمت هستند که در آن احتمالا عرضهکنندگان سهام زیاد میشوند و ممکن است نقطه پایان روند صعودی و افزایش قیمتها باشند. از طرفی سطوحی که بهعنوان هدف قیمتی، در روند صعودی معرفی میشوند، مناطقی هستند که در آن معاملهگران به جمع آوری سود ناشی از افزایش قیمتها میپردازند، بنابراین در این محدودهها علاوه بر عرضهکنندگان زیاد، ممکن است تقاضاکننده سهام نیز از خرید اجتناب کرده و به نوعی در منطقه اشباع خرید که بعد از چند روز تقریبا متوالی افزایش قیمت در آن قرار میگیریم، حضور داریم. همین موضوع ممکن است نقطه پایان افزایش قیمتها باشد.

البته تمامی این محدودهها در صورت شکسته شدن به سمت بالا با حجم زیاد میتوانند به سطوح حمایتی تبدیل شوند.

اگر بعد از رسیدن به هدف پرده اول سناریوی افزایشی یا قبل از آن، شاخص صنعت انبوهسازی به هر دلیلی از جمله حضور در منطقه اشباع خرید، روند نزولی را در پیش بگیرد تا زمانی که خط روند صعودی بلندمدت به سمت پایین شکسته نشده، هنوز احتمال حرکت در مسیر سناریوی افزایشی بیشتر از حرکت در مسیر سناریوی کاهشی است. در حقیقت پرده اول از سناریوی کاهش قیمتها میتواند اصلاحی کوچک در مسیر افزایشی این شاخص باشد.

در صورت شکسته شدن محدوده خط روند صعودی بلندمدت به سمت پایین و با حجم زیاد، وارد مرحله دوم کاهش قیمتها خواهیم شد که میتوان آن را آغاز فاز ریزش قیمتها نامید. در این پرده، فروشندگان شروع به عرضه سهام خود میکنند چون از کاهش بیشتر قیمتها واهمه دارند.

هدف قیمتی در فاز اول ریزش قیمتها محدوده ۱۰ هزار و ۷۵۰ واحد است که سطح حمایتی ۱۱ هزار و ۸۵۰ واحد میتواند از کاهش بیشتر قیمتها جلوگیری کند. در صورت عبور از هدف پرده دوم، وارد فاز فروش هیجانی میشویم، این حرکت میتواند با عبور از سطح حمایتی ۹ هزار و ۱۰۰ واحد در محدودههای ۸ هزار و ۱۰۰ واحد به پایان برسد. احتمال اتفاق افتادن پرده سوم و عبور از محدوده هدف قیمتی آن به سمت پایین بسیار کم است.

مناطق حمایتی، سطوحی از قیمت هستند که در آن احتمالا تقاضاکنندگان سهام زیاد میشوند و ممکن است نقطه پایان روند نزولی و کاهش قیمتها باشند. از طرفی سطوحی که بهعنوان هدف قیمتی، در روند نزولی معرفی میشوند، مناطقی هستند که در آن معاملهگران بلندمدت بازار در سهم حضور دارند و اکثر سفتهبازان در این نقطه از سهم خارج شدهاند، بنابراین در این محدودهها علاوه بر احتمال تقاضای زیاد، ممکن است عرضهکننده سهام نیز از فروش اجتناب کرده و به نوعی در منطقه اشباع فروش که بعد از چند روز تقریبا متوالی کاهش قیمت در آن قرار میگیریم، حضور داریم. همین موضوع ممکن است نقطه پایان کاهش قیمت هاباشد. البته تمامی این محدودهها در صورت شکسته شدن به سمت پایین با حجم زیاد میتوانند به سطوح مقاومتی تبدیل شوند.

گروه جامانده بازار

- محمد بنیادی | تحلیلگر بازار سرمایه

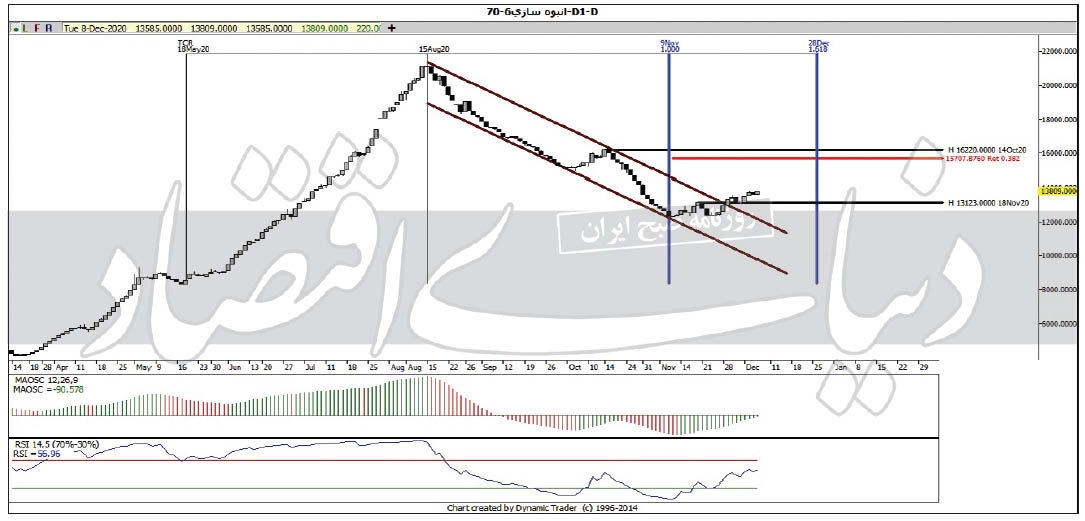

شاخص انبوهسازی پس از رشد تا محدوده ۲۱هزار و ۲۸۱ وارد اصلاح پرقدرت شده است و این اصلاح تا محدوده ۱۲هزار و ۲۶۳ ادامهدار بوده که از این نقطه مورد توجه بازار قرار گرفته است اما نکته جالب توجه این است که این گروه نسبت به سایر صنایع بازار از رشد کمتری برخوردار بوده است. همین موضوع میتواند موجب ادامهدار شدن بالارفتن این شاخص در آینده شود. با توجه به اینکه مزاحم آنچنانی بر سر راه شاخص وجود ندارد میتواند تا محدوده ۱۵هزار و ۷۰۰ تا ۱۶هزار که مقاومت سقف قبلی و فیبوناچی ۳۸درصد اصلاحی موج نزولی قبلی است، بالا رود. در صورت اصلاح، سطح حمایتی ۱۳هزار و ۱۲۳ خواهد بود.

سرمایهگذاری مسکن زایندهرود (نماد ثرود): این نماد از جمله نمادهایی است که میتوان گفت از همگروهیهای خود نیز عقبتر مانده و پتانسیل خوبی برای سودآوری خواهد داشت. سهم دارای یک کانال ۱۸ ماهه بوده که در رشد بازار از آن خارج شده و در اصلاح ماههای اخیر دوباره به آن برگشته و در محدوده کف این کانال همراه با یک واگرایی معمولی مثبت به آن واکنش نشان داده است. ضمن اینکه علاوه بر مورد یاد شده در محدوده ۱۰۱۲ تومان محدوده تراکمی حمایتی الگوی هارمونیک شارک و ۸/ ۶۱ درصد فیبوناچی اصلاحی موج صعودی قبلی را نیز دارد. محدودههای مقاومتی ۱۲۳۰ و ۱۳۸۰ تومان، سقف تاریخی قبلی سهم خواهد بود.

عمران و توسعه فارس (نماد ثفارس): ثفارس از جمله نمادهای گروه انبوهسازی است که اصلاح زیادی را تجربه کرده و از قیمت ۲۴۰۰ تومان شروع به ریزش کرده و تا ۶۰۰ تومان ادامه داشته است اما در این قیمت با شکلگیری الگوی هارمونیک خفاش همراه با واگرایی معمولی مثبت به تدریج مورد اقبال بازار قرار گرفته است. مقاومتهای پیش روی این نماد ۱۲۸۵ و ۱۵۰۰ تومان خواهد بود.