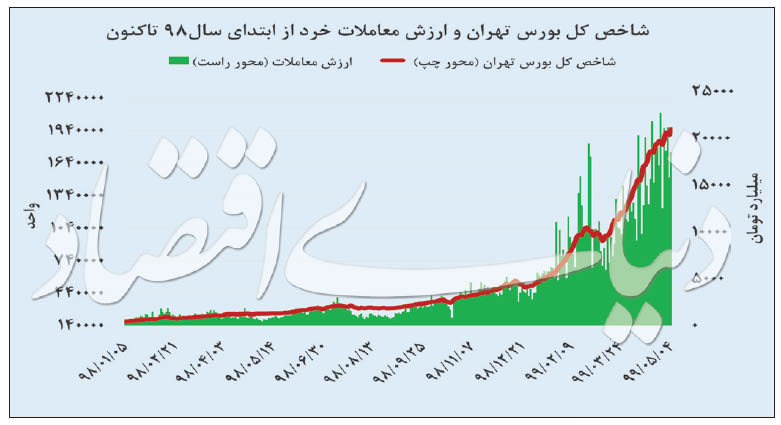

به گزارش «دنیای بورس»، دنیای اقتصاد نوشت: پس از عبور شاخص کل بورس تهران از مرز یک میلیون واحدی در میانه خردادماه، حال شاخص سهام تنها ۲ درصد تا عبور از مرز روانی ۲ میلیون واحد فاصله دارد. به این ترتیب در کمتر از ۵۰ روز، حدود یک میلیون واحد به ارتفاع دماسنج تالار شیشهای افزوده شده است. بیش از ۵۰ درصد این رشد اما طی معاملات تیرماه رقم خورد. در این ماه ضمن رشد قیمت سهام، اما تورم کمسابقه نیز سرمایهگذاران را نقرهداغ کرد.

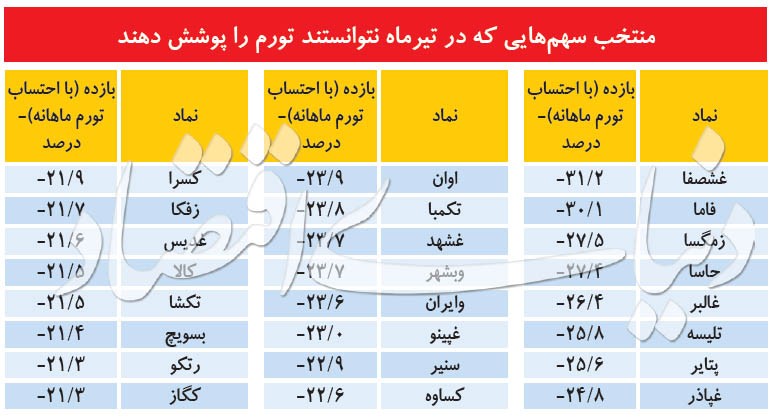

به این ترتیب در حالی اولین ماه تابستان با رشد ۳برابری تورم همراه شد که واقعیتهای آماری نشان میدهد این سود نصیب همه سهامداران نشده است. سهام برخی سرمایهگذاران از شاخص کل پیشی گرفت و حتی با بازده سه رقمی همراه شد و سهامدارانی هم بودهاند که با زیان مواجه شدهاند. این در حالی است که یکی از دلایل اصلی هجوم بیسابقه صاحبان سرمایه برای اخذ کد بورسی و البته ورود تعجببرانگیز نقدینگی به گردونه معاملات تالار شیشهای، افزایش تورم و بیم صاحبان نقدینگی از کاهش ارزش پول به دلیل رشد تورم بوده است. با وجود این از ۴۵۴ نماد معاملهشده در تیر ماه، ۱۷۶ نماد معادل ۴۰ درصد از تورم ماهانه جاماندند و متضرر شدند.

تورم کم سابقه تیرماه سرمایهگذاران بورس را هم نقرهداغ کرده است. بررسیهای آماری «دنیای اقتصاد» حکایت از جاماندن ۴۰ درصد سهامداران از تورم ماهانه دارد. بر اساس اطلاعات مرکز آمار ایران، نرخ تورم ماهانه تیر ۹۹ با رشد ۳ برابری نسبت به خرداد به ۴/ ۶ درصد رسید؛ این رقم در ۲۱ ماه گذشته بیسابقه ارزیابی شده است.

میانگین بازده بورس تهران در نخستین ماه تابستان امسال به ۵۱ درصد نزدیک شد؛ رقمی بیسابقه در طول تاریخ فعالیت این بازار؛ با این حال واقعیتهای آماری نشان میدهد این سود نصیب همه سهامداران نشده است. در این میان برخی سرمایه گذاران از شاخص کل پیشی گرفتند و حتی بازده سه رقمی را در سبد داراییها و پرتفوی خود مشاهدهکردند اما سهامدارانی هم بودهاند که با زیان مواجه شدهاند.

رشد سه برابری قیمتها در تیر: یکی از دلایل اصلی هجوم بیسابقه صاحبان سرمایه برای اخذ کد بورسی و البته ورود تعجب برانگیز نقدینگی به گردونه معاملات تالار شیشهای افزایش تورم و هراس صاحبان نقدینگی از کاهش ارزش پول بوده است. در این میان در تیرماه شاهد افزایش محسوس تورم بودیم. بر اساس اطلاعات منتشر شده از سوی مرکز آمار ایران، نرخ تورم ماهانه تیر ١٣٩٩ به ۴/ ۶ درصد رسیده که در مقایسه با همین اطلاع در ماه قبل، ۴/ ۴ واحد درصد افزایش داشته است.

تورم ماهانه برای گروههای عمده «خوراکیها، آشامیدنیها و دخانیات» و «کالاهای غیرخوراکی و خدمات» به ترتیب ۷/ ۶ درصد و ۳/ ۶ درصد بوده است. این در حالی است که نرخ تورم ماهانه برای خانوارهای شهری ۵/ ۶ درصد است که نسبت به ماه قبل، ۵/ ۴ واحد درصد افزایش داشته است. همچنین این نرخ برای خانوارهای روستایی ۹/ ۵ درصد بوده که نسبت به ماه قبل ۷/ ۳ واحد درصد افزایش داشته است. اما چند درصد از سهامی که پناه صاحبان نقدینگی در تیرماه بودند، توانستند تورم این ماه را پوشش دهند؟

بررسیهای «دنیای اقتصاد» نشان میدهد با وجود بازده مثبت ۷۳ درصد از سهام بورسی و فرابورسی در اولین ماه تابستان، اما همه این شرکتها نتوانستند تورم تیرماه را پوشش دهند. به این ترتیب از ۴۵۴ نماد معامله شده در این ماه، ۱۷۶ نماد معادل ۳۹ درصد از تورم ماهانه جاماندند و از این منظر سهامداران این شرکتها در تیرماه متضرر شدند. ۳۱ درصد از این شرکتها با وجود ثبت بازده مثبت در اولین ماه تابستان اما سودی کمتر از تورم ماهانه (۴/ ۶ درصد) از آن سهامداران خود کردند و از این رو نتوانستند در حفظ ارزش سرمایه خود موفق عمل کنند. ضمن آنکه ۶۹ درصد از شرکتها نیز با زیان مواجه شدند.

در مجموع ۱۷۶ شرکت مزبور با در نظر گرفتن میزان تورم ماهانه بین صفر تا ۳۱ درصد زیان به سهامداران خود تحمیل کردند. این سهام عمدتا در گروههای کوچک بازار جای گرفتهاند. گروههایی که از ابتدای سال به ویژه تیرماه چندان مورد اقبال فعالان بازار قرار نگرفتند و بعضا با کاهش قیمت نیز مواجه شدند. بیشترین زیان ماهانه (با کسر تورم) در این میان به سهام شرکت شیر پاستوریزه پگاه اصفهان اختصاص پیدا کرد.

«غشصفا» در حالی از ابتدای سال جاری روندی مثبت برای سهامداران خود رقم زده بود که از ابتدای تیرماه تغییر مسیر داد و در اغلب روزهای معاملاتی با صف فروش مواجه شد. «فاما» دیگر بورسی بود که در ماه گذشته روندی نزولی را تجربه کرد و با کاهش قیمت ۳۰ درصدی (با احتساب تورم) مواجه شد. سومین مقام در میان زیاندهترین سهام در این لیست نیز به «زمگسا» اختصاص پیدا کرد.

برندگان تیرماه که بودند؟: در ماهی که گذشت ۲۷۸ بنگاه بورس توانستند بازده بالاتر از تورم ماهانه از آن سهامداران خود کنند و با کسر تورم ۴/ ۶ درصدی تیرماه، با رشدی بین ۲/ ۰ درصد تا ۱۷۴ درصد همراه شدند. از همه گروهها میتوان در میان برندگان بورس تیرماه یافت اما عموما تمامی زیرمجموعههای گروههای بزرگ کامودیتیمحور سودی بیشتر از تورم ماهانه از آن سهامداران خود کردند. در این خصوص میتوان به گروه فرآوردههای نفتی اشاره کرد که با احتساب تورم، تیرماه را با رشد بیش از ۹۵ درصدی به پایان رساندند.

در میان زیرمجموعههای این گروه، پالایش نفت اصفهان بیشترین سود را (۵/ ۱۱۶ درصد) از آن سهامداران خود کرد. پالایش نفت تهران از دیگر سهام زیرمجموعه گروه فرآوردههای نفتی بود که تیرماه را با رشد ۱۱۰ درصدی به پایان رساند. زیرمجموعههای گروه خودرو و ساخت قطعات نیز در تیرماه درخشان ظاهر شدند و توانستند ضمن پوشش تورم، ۹۲ درصد سود به سرمایه معاملهگران خود اضافه کنند. در این گروه نام شرکتهای صنعتی نیرومحرکه، پارس خودرو و ایرانخودرو بیش از سایرین میدرخشد که به ترتیب با افزایش قیمت ۵/ ۱۲۹، ۹/ ۱۲۰ و ۱۱۱ درصدی همراه شدند.

۲ درصد تا شاخص ۲ میلیونی

در گزارش دیگری آمده است: تا فتح سوپرکانالی جدید در بورس تهران فقط ۲/ ۲ درصد باقی مانده است. این مهم در شرایطی رقم میخورد که برخی سهامداران تالار شیشهای انتظارات تورمی را در جریان معاملاتی خود مورد توجه قرار میدهند. این دست از سرمایهگذاران معتقدند قیمت فعلی سهام شرکتها با در نظر گرفتن شرایط اقتصادی کشور و انتظارات موجود از روند آینده دلاری یقینا ارزنده است. هر چند افزایش لحظهای نرخ دلار بر قیمت تمامشده کالاهای مصرفی اثرگذاری مستقیمی دارد اما دادوستدهای بازار سهام از افزایش اقبال در سهمهای دلار محور حکایت دارد.

به گفته سعید اسلامی بیدگلی عضو شورای بورس در حالحاضر انتظار برای رسیدن به یک تورم بالا است که تصمیمگیری صاحبان سرمایه را تحتالشعاع خود قرار داده است. برخی کارشناسان بازار سرمایه هم معتقدند تا انتهای هفته با لیدری پالایشیها و فلزات روند مثبت تشدید خواهد شد. البته معاملات بازار در هفته گذشته نیز از نوسانات شدید قیمتی در برخی از سهام حکایت داشت؛ بهطوری که اغلب نمادها در یک روز معاملاتی با صف خرید و در روز بعد با صف فروش مواجه شدند.

بررسیهای آماری نشان میدهد جمعآوری صفهای فروش در نمادهای بزرگ در روز شنبه و اصلاح در دیگر نمادها میتواند فارغ از جو معاملاتی موجود در بازار نشان از حرکت شرکتها به سمت قیمتهایی متعادل داشته باشد. در روز گذشته خالص تغییر مالکیت بورس تهران به ۴ هزار و ۱۱۸ میلیارد تومان از پرتفوی حقوقیها به سبد سهام معاملهگران حقیقی بود که دومین ورود تاریخی پول سهامداران خرد به گردونه معاملات تالار شیشهای بهشمار میرود. در این میان سهام شرکت پالایش نفت اصفهان (شپنا) در صدر فهرست خرید سهامداران خرد قرار گرفت.

عضو شورای بورس با ارزیابی وضعیت بازار و نگاهی به شاخص ۲ میلیون واحدی در گفتوگو با «دنیایاقتصاد» اعلام کرد: قرار گرفتن شاخص کل بورس اوراق بهادار تهران در آستانه رقم ۲ میلیون واحدی از چند وقت گذشته قابل پیشبینی بود.

با این حال تداوم روند افزایشی دور از ذهن نیست، هرچند شاهد نوساناتی در جریان معاملاتی بازار سهام هستیم اما چالشهایی هم در این میان دیده میشود که به نظر میرسد ورود جریان نقدینگی به بازار سرمایه همچنان ادامهدار باشد. به هر روی بهرغم تمام خبرهایی که پیرامون عرضه سهام در بازار شنیده میشود اما همچنان قدرت نقدینگی بالاست.

به اعتقاد سعید اسلامیبیدگلی رقم ۲ میلیون واحدی شاخص بورس تهران به لحاظ روانی برای سهامداران مهم است اما این رقم نقطه توقف، حداقل برای میانمدت در بازار نخواهد بود.

او ابراز امیدواری کرد: با افزایش عرضه و تغییر درست زیرساختها یقینا میتوان به سمت رشد منطقی در بازار سهام حرکت کرد.

این کارشناس بازار سرمایه انتظارات تورمی و رشد ارزش دلار را ۲ متغیر مهم در اقتصاد دانست و افزود: این ۲ متغیر با یکدیگر وابستگی دارند وبخشی از رشد بورس به واسطه این موضوع تحلیل و توجیهپذیر شد.

این عضو شورای بورس معتقد است: بر خلاف ادبیات رایج در مورد بازارهای مالی کشور در حالحاضر بسیاری از مردم با توجه به تورم بالا، تنشهای اقتصادی و افزایش نرخ ارز اقدام به سرمایهگذاری در بازار سرمایه کردهاند.

سعید اسلامیبیدگلی تاکیدکرد: اساسا زمانی که بازار با کاهش ریسک همراه میشود باید ارزش آن افزایش پیدا کند، اما رفتار بازار سهام ایران خلاف این موضوع را نشان میدهد چنان که در روزهایی که افزایش قیمت دلار وجود دارد شاخص کل با سرعت بیشتری رشد پیدا میکند.

به باور این کارشناس بازار سرمایه رسیدن نماگر اصلی به رقم ۲ میلیون واحدی یقینا اثرات روانی بهصورت کوتاهمدت در بازار سهام خواهد داشت و در بلندمدت نیز متغیرهای کلان اقتصادی در رشد بازار سرمایه کشور اثرگذار خواهند بود.

او سرمایهگذاری در بازار سرمایه را به شرطی که متناسب با سیاستگذاریها، مبنی بر اینکه از سرمایههای وارد شده به این بازار در جهت افزایش تولید استفاده شود و بازار اولیه بتواند در کنار رونق بازار ثانویه شرایط بهتری را تجربه کند مناسب ارزیابی کرد.

این عضو شورای بورس گفت: این رویداد موجب بهبود وضعیت اقتصادی کشور خواهد شد اما در صورتی که سیاستگذاریهای کلان مناسبی وجود نداشته باشد رشد نامتناسب تمام بازارهای مالی میتواند بهطور جدی به اقتصاد کشور آسیب وارد کند.

با این حال در صورتی که سرمایهگذاران با پشتوانه علمی و از طریق سرمایهگذاری غیرمستقیم وارد بازار شوند یقینا بازار سرمایه فرصتهای خوبی نسبت به سایر بازارهای مالی خواهد داشت.

بازی خوانی بورس در مرز روانی

در گزارش دیگری آمده است شاخص کل به محدوده ۲ میلیون واحد نزدیک شده، منحنی شاخص آخرینبار ۱۳ خردادماه از مرز یک میلیون واحد گذشت و در کمتر از ۵۰ روز به مرز روانی دوم رسید. حالا نماگر اصلی بورس تا رسیدن به شاخص دو میلیون واحدی، ۴۸ هزار واحد فاصله دارد. شاخص بورس تهران در معاملات روز گذشته با رشد ۵۴ هزار و ۷۱۱ واحدی به پله یک میلیون و ۹۵۵ هزار واحدی رسید.

با توجه به روند معاملات در روز گذشته، به نظر میرسد رسیدن به شاخص دو میلیون واحدی برای بازار سرمایه دیگر دور از دسترس نیست؛ آنطور که کارشناسان بازار سرمایه میگویند مقدمات لازم برای عبور از این ابر شاخص فراهم شده است. پنجم اسفند سال گذشته بود که شاخص کل بورس تهران از سقف ۵۰۰ هزار واحد گذشت و به ۵۰۳ هزار و ۷۳۵ رسید، ۲۰ روز بعد یعنی ۲۵ اسفند ۹۸ تنها برای یک روز به زیر ۵۰۰ هزار واحد بازگشت و پس از آن دیگر روند صعودی خود را آغاز کرد.

از آن زمان بازار سهام ایران بهطور مداوم رکوردشکنی کرده است. شاخصهای بازار سرمایه چنان مرزهای روانی بازار را رد کردهاند که بهزعم برخی از کارشناسان، حساسیتها نسبت به آنها از میان رفته است. اما حالا شاخص به دیوار بلندی رسیده که میتواند روند صعودی آن را به چالش بکشد.

بورس و دلار: بهنام علیزاده تحلیلگر و مدرس بازار سرمایه به «دنیای اقتصاد» میگوید: شاخص ۲ میلیونی مناسب دلار ۲۰ هزار تومانی است و عددی غیرقابلدسترس برای شاخص نیست. اما اینکه امروز به این سقف خواهیم رسید یا در روزهای آینده، با توجه به نوع معاملات دقایق پایانی روز گذشته بازار و کاهش قدرت خرید، عبور از عدد دو میلیون در روز جاری دور از انتظار است. او ادامه میدهد: اما در روزهای آینده و اواسط هفته، با توجه به هجوم نقدینگی به سمت بازار سرمایه، میتوان این محدوده را با قدرت پشتسر گذاشت.

این مدرس بازار سرمایه میگوید: با توجه به منفی شدن سهام بزرگ در دقایق پایانی بازارروز شنبه و افزایش عرضهها، درگیری با شاخص دو میلیونی در بازار امروزیکشنبه زیاد خواهد بود. علیزاده با بیان اینکه بورس تهران دچار ریزش نخواهد شد، میگوید: بهراحتی و باقدرت شاخص ۲ میلیون واحدی را میتوان رد کرد. او با اشاره به نرخ دلار نیز میگوید: هفته پیش شاهد کاهش قیمت دلار بودیم اما روز گذشته دلار بار دیگر وارد کانال ۲۲ هزارتومان شد وکماکان نرخ دلار رو به بالا است و این میتواند دلیل محکمی برای عبور از شاخص دو میلیونی باشد.

مقاومت سخت: امین دامچه مدیر سرمایهگذاری شرکت سرمایهگذاری کاریزما نیز درخصوص احتمال عبور از این مرز روانی میگوید: منطقه یک میلیون و ۸۵۰ هزار تا ۲ میلیون واحد را بهعنوان سقفی برای شاخص کل درنظر میگیرند. این در شرایطی است که شاخص کل با توجه به ورود نقدینگی بسیار زیاد در ماههای گذشته، مقاومتها را یکی پس از دیگری رد کردهاست. او ادامه داد: تنها نکته مهم که میتوان به آن اشاره و در استراتژیهای خرید و فروش باید به آن توجه کرد نوسانات نرخ ارز است که باید متناسب با آن سقف و کف را برای آن مشخص کرد. دامچه افزود: این محدوده که شاخص در آن در قرار گرفته است، هم از لحاظ ابزارهای فیبوناتچی و هم از نظر روانی، محدوده مقاومتی بسیار قوی است. او ادامه میدهد: اگر از نظر تکنیکالی شاخص کل را بررسی کنیم، بین دو ناحیه فیبوناچی قرار گرفته است که به آن میگویند محدوده مقاومتی بسیار قوی.

دامچه با تاکید به نرخ دلار میگوید: نمیتوان برای نرخ دلار روندی صعودی را در کوتاهمدت پیشبینی کرد و باید انتظار اصلاح در نرخ دلار را داشته باشیم. بر این اساس میتوان گفت شاخص نیز در این محدوده تا حدودی متوقف میشود. او ادامه میدهد: عدد دو میلیون سطح روانی برای شاخص محسوب میشود. اعداد رند یک مقاومت روانی محسوب میشود که عدد دو میلیون نیز سطح مقاومت روانی محسوب میشود. اگر به این سه دلیل و روند معاملات در روزهای گذشته دقت کنیم، متوجه خواهیم شد احتمال اصلاح شاخص در این محدوده زیاد است.

حرکت با احتیاط: مهدی سوری مدیر توسعه بازار کارگزاری آیندهنگر خوارزمی در گفتوگو با «دنیایاقتصاد» میگوید: با روند فعلی بازار سرمایه رسیدن به شاخص دو میلیونی در این هفته دور از انتظار نیست اما طبیعتا شاخص به هر عدد رندی عکسالعمل نشان میدهد و در نتیجه با احتیاط به این محدوده نزدیک میشود. او ادامه میدهد: با توجه به نحوه معاملات و هیجانات در بازار سرمایه نمیتوان پیشبینی دقیقی از ادامه روند بازار سرمایه در کوتاهمدت داشت. سوری با بیان اینکه مهمترین عامل روند صعودی بازار تغییر رفتار سرمایهگذاری مردم است میگوید: ماهها عامل اصلی پیشرانی بازار سرمایه هجوم نقدینگی به بازار سرمایه بوده است.

اواضافه میکند: عواملی که باعث رشد شاخص تا این لحظه شده است، تغییر نکرده است و روند بلند مدت بازار را مثبت ارزیابی میکنیم. اما در کوتاهمدت بازار بسیار پر ریسک است و قابلیت پیشبینی را ندارد. ابراهیم سپیانی تحلیلگر بازار سرمایه نیز میگوید: با توجه به مقاومت روانی در محدوده شاخص دومیلیون واحد، انتظار میرود که بازار سرمایه به این عدد مقاومت نشان دهد. او ادامه میدهد: اما شرایط برای تثبیت شاخص بالا دو میلیون فراهم است زیرا از لحاظ تکنیکال میتوان پیشبینی کرد که شاخص تا ۲ میلیون و ۳۰۰ هزار واحد در کوتاه مدت رشد داشته باشد.

ریسک های بازار: مریم اعتماد مدیر تحلیل کارگزاری امیناوید نیز میگوید: ارزش و حجم معاملات در بورس طی روز معاملاتی شنبه نسبت به ابتدای سالجاری (۱۳۹۹) به ترتیب با رشد ۵۹۳ و ۱۴۰ درصدی همراه بودند؛ نماگر بورس نیز طی مدت مذکور با رشد ۲۸۵درصدی همراه بوده است. همچنین طی معاملات روز جاری نسبت به روز معاملاتی قبل ارزش و حجم معاملات در بورس با رشد ۲۷درصدی و ۵۲درصدی روبهرو بودند و شاخص بورس نیز رشد ۳درصدی را طی مدت مذکور تجربه کرد. این کارشناس بازارسرمایه ادامه میدهد: با توجه به روند صعودی دلار در میان مدت و رشد قیمتهای جهانی میتوان انتظار تداوم روند صعودی در سهام کامودیتی محور را داشت.

او با اشاره به همهگیری ویروس کرونا میگوید: پس از فراگیری کرونا و تاثیر آن بر اقتصاد جهانی و نگرانی ناشی از آن، قیمتهای جهانی با افت شدیدی روبهرو شدند و شاخصهای کلان اقتصادی در جهان با وضعیت بحرانی روبهرو شدند. اعتماد اضافه میکند: با کم شدن اپیدمی ویروس کرونا و در نتیجه بهبود شاخصهای کلان اقتصاد جهانی، مجددا میتوان به روند صعودی قیمتهای جهانی امیدوار بود؛ البته ریسک ناشی از موج دوم کرونا و تاثیر مجدد آن بر اقتصاد جهانی میتواند بر روند شرایط مذکور تاثیر بسزایی بگذارد؛ لذا در صورت تداوم وضعیت رو به بهبود فعلی و با فرض کنترل کرونا و حذف تاثیر مجدد منفی آن، میتوان به بهبود شرایط اقتصاد جهانی امیدوار بود.

او میگوید: علاوه بر ریسک فوق، ریسک ناشی از تنشهای سیاسی بین آمریکا و چین میتواند به جریانات ریسکگریز در بازارهای مالی منجر شود و تقاضا برای طلا را با افزایش همراه سازد. اعتماد تاکید کرد: با توجه به آنچه گفته شد و با فرض شرایط مذکور (بهبود شرایط درخصوص دو ریسک فوق) میتوان به گذر شاخص از مقاومت ۲میلیون واحدی امیدوار بود و در میانمدت با توجه به انتظار روند صعودی دلار و قیمتهای جهانی و بهبود شاخصهای کلان اقتصاد جهانی (در صورت تداوم روند مذکور و با مفروضات فوق) شرکتهای کامودیتی صادراتیمحور با شرایط مطلوبی همراه شوند؛ اگرچه بهدلیل نزدیک شدن به مقاومت شاخص بورس انتظار افزایش عرضهها وجود خواهد داشت.