آنچه در این مطلب میخوانید:

- سقف سود سپردههای بانکی چقدر است؟

- فرمول محاسبه سود بانکی

- سود جذابتر از سود بانکی

- اوراق بدهی چیست؟

- تاریخچه انتشار اوراق بدهی

سقف سود سپردههای بانکی چقدر است؟

دنیای بورس | طبق آخرین مصوبات شورای پول و اعتبار در حال حاضر سود عادی سپردههای کوتاهمدت بانکها و مؤسسات مالی 10 درصد و سود سپردههای بلندمدت 15 درصد تعیینشده است. از آنجایی که نرخ سود سپردهها به صورت دستوری تعیین میشود، تقریبا تمامی بانکها سود یکسانی پرداخت میکنند.

با این حال نرخی تحت عنوان نرخ ترجیحی وجود دارد که سپرده به سپرده، بانک به بانک و حتی شعبه به شعبه متفاوت است. آمار دقیقی از این رنخ سود وجود ندارد اما بر اساس برخی مطالعات میدانی، این نرخ تا حدود 23 درصد نیز میرسد. مشکل اما این است که بانکهایی که نرخهای سود بالا به مشتریان خود پرداخت میکنند عموما از لحاظ ترازنامه مالی وضعیت مناسبی ندارند.

هفته گذشته با هم خواندیم: چگونه در بورس سرمایه گذاری کنم؟

فرمول محاسبه سود بانکی

از بیستم آذرماه سال گذشته و جلسه شورای پول و اعتبار، پرداخت سودهای روزشمار جای خود را به سود ماه شمار داد. بر اساس این مصوبه مقرر شد از ابتدای بهمن 97، محاسبه و پرداخت سود علیالحساب سپردههای کوتاهمدت عادی در تمامی بانکها بهصورت ماه شمار و حداکثر با نرخ 10 درصد انجام شود.

نکته مهم این مصوبه به مشمولیت تمامی حسابهای کوتاهمدت و بدون توجه به زمان افتتاح سپرده مربوط میشود. به زبان سادهتر اینکه سود حسابهای کوتاهمدتی که در هر بازه زمانی (قبل یا بعد از یک بهمن 97) در تمامی بانکها افتتاحشده، بهصورت ماه شمار مورد محاسبه قرار گرفت.

تا قبل از مصوبه جدید، سود حسابهای کوتاهمدت مشتریان بر اساس حداقل ماندهحساب آنها در طول یک روز محاسبه و پرداخت میشد اما با تغییر روند محاسبه و پرداخت سود ماه شمار برای حسابهای کوتاهمدت، از یکم بهمنماه 97 تاکنون سود پرداختی به حسابهای کوتاهمدت مشتریان بر اساس حداقل ماندهحساب آنها در روزهای یک ماه محاسبه و در پایان ماه پرداخت میشود.

در این روش نحوه محاسبه سود، حاصلضرب نرخ سود در تعداد روزهای ماه در کمترین مانده طی ماه خواهد بود. علاوه بر این پیش از مصوبه جدید سود ماه شمار، حتی در صورت واریز و برداشت به حسابهای کوتاهمدت نیز سود حساب مشتری بر اساس حداقل ماندهحساب در پایان روز محاسبه و در پایان ماه به حساب سپردهگذاران واریز میشد. بر اساس مصوبه جدید اما سود سپردههای کوتاهمدت فقط در صورتی پرداخت خواهد شد که مانده حساب سپردهگذار از حداقل تعیینشده توسط بانک کمتر نباشد. درصورتیکه ماندهحساب از حداقل مجاز کمتر باشد، سودی بهحساب کوتاهمدت تعلق نمیگیرد.

با هم یاد گرفتیم:

- فروش تعهدی چیست؟ بازار دو طرفه چه تاثیری بر بورس دارد؟

- عرضه اولیه چیست؟ بهترین زمان برای عرضه اولیه سهام

- عرضه اولیه| پذیرهنویسی چه فرقی با عرضه اولیه سهام دارد؟

- کارگزاری چیست؟ کارگزاران بورسی چه وظایفی دارند؟

- سهامداران حقیقی و سهامداران حقوقی چه تفاوتی با هم دارند؟

- صف خرید و صف فروش سهام چیست؟

- افزایش سرمایه چیست؟ انواع آن را بشناسیم

- فاز اول توافق و هرآنچه باید از آتشبس پکن و واشنگتن بدانیم

سود جذابتر از بانک

اگر میخواهید نرخ سودی بالاتر از نرخ سود بانکی دریافت کنید، پیشنهاد ما خرید اوراق خزانه اسلامی است. اوراقی که نه تنها سودی بیشتر از سود بانکی به سرمایهگذاران خود اختصاص میدهد بلکه هم به لحاظ نقدشوندگی و هم اعتبار از سپردههای بانکی امنتر است.

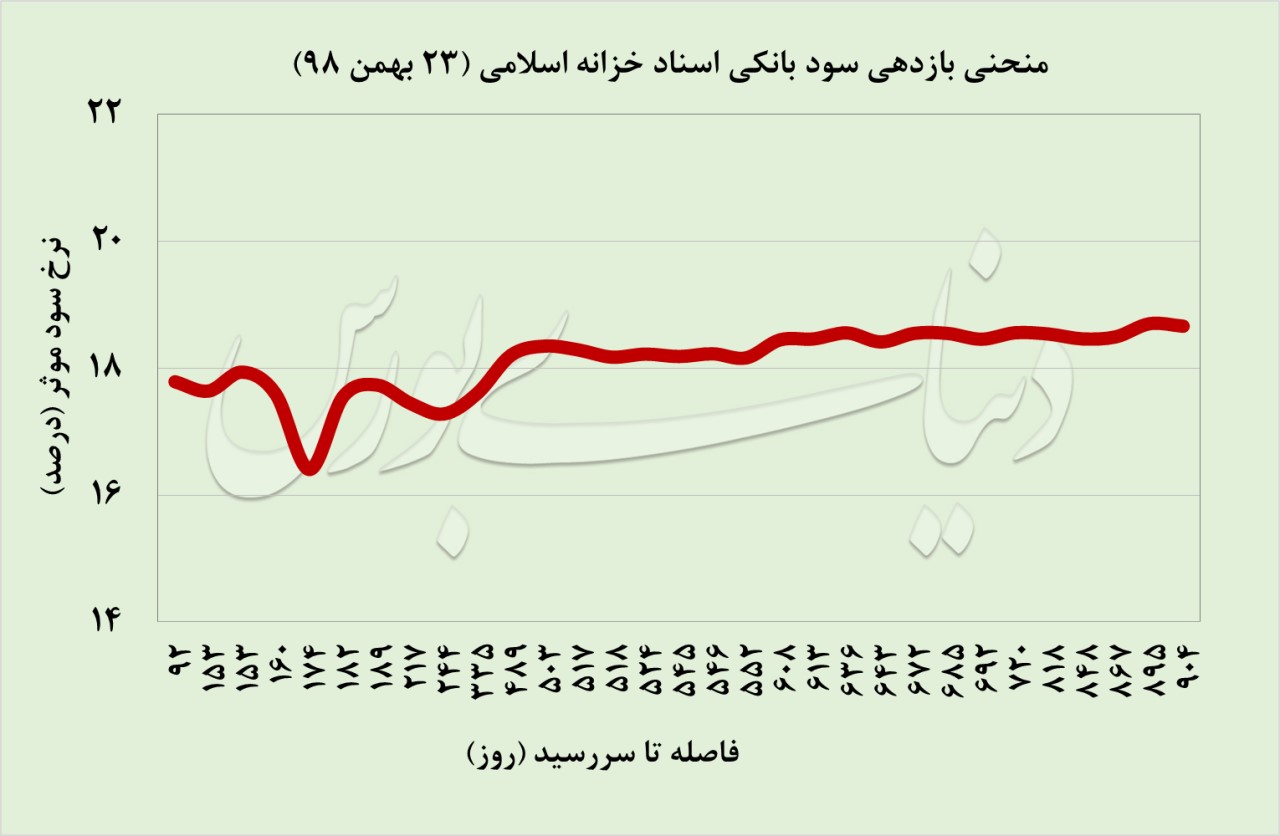

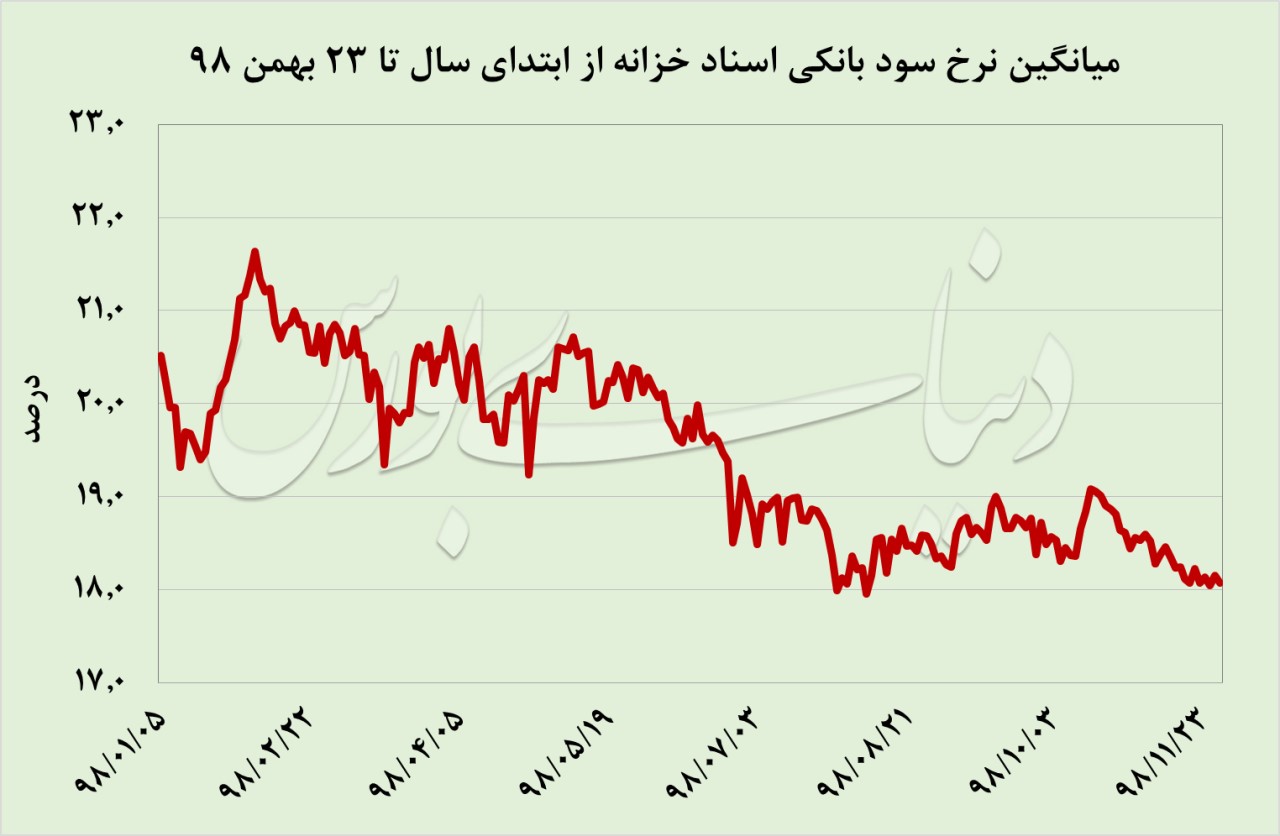

باید توجه داشت که بانکها به دلیل مشکلات مالی که در این چند ساله کم هم نبودند، امکان انحلال دارند. اما پشتوانه اوراق خزانه اسلامی دولت بوده و مامن مطمئنتری برای سپردهگذاری است. با نگاهی به نمودار زیر نیز مشاهده میکنند که به طور تاریخی اسناد خزانه که تحت عنوان «اخزا» نیز نامبرده میشوند، سود بیشتری به معاملهگران خود اختصاص دادهاند.

با هم دانستیم: اوراق بهادار چیست؟ انواع آن کدام است؟

اوراق بدهی چگونه پدید آمد؟

اولین انتشار اوراق بدهی به حدود 400 سال پیش بازمیگردد. در آن زمان بانک انگلستان برای تامین مالی هزینههای جنگ با فرانسه اقدام به انتشار اوراق قرضه کرد. بعدها کنگره قارهای آمریکا برای تامین مالی هزینههای جنگ استقلال آمریکا از بریتانیا اقدام به انتشار اوراق قرضه کرد. در نهایت تشکیل بازار بدهی آمریکا به حدود 100 سال پیش بازمیگردد که همزمان با وقوع جنگ جهانی اول است. در این نیز در سال 1322سندی به نام سند خزانه که از آن Treasury Bill رایج در آمریکا اقتباس شده بود، صادر و منتشر شد. دومین بار در دوران ملی شدن نفت اوراقی به نام قرضه ملی صادر شد.

پس از انقلاب اسلامی و تصویب مقررات انتشار اوراق مشارکت در شورای پول و اعتبار، بازار بدهی ایران با انتشار 75 میلیارد ریال اوراق مشارکت شهرداری تهران در سال 1373 کار خود را آغاز کرد. در سال 1376 به منظور نظم بخشیدن به انتشار این نوع اوراق، ققانون نحوه انتشار اوراق مشارکت به تصویب مجلس شورای اسلامی ایران و تائید شورای نگهبان رسید و در سال 1377 آییننامه اجرایی آن توسط هیئت وزیران به تصویب رسید. میزان انتشار اوراق مشارکت از سال 1377 سالانه با رشد مناسبی همراه بود. به طوری که از 75 میلیارد ریال در سال 1373 به 17 هزار و 679 میلیارد ریال در سال 1388 و با یک جهش در سال 1389 به 156 هزار و 805 میلیارد ریال رسید.

پس از تصویب قانون بازار اوراق بهادار جمهوری اسلامی ایران در سال 1384 و تغییر ساختار نهاد مالی مرتبط با آن به تدریج ساختار بازار بدهی ایران گستردهتر شد و انتشار اوراق بدهی از سیستم بانکی کشور به سوی این بازار هدایت شد.

با تصویب قانون توسعه ابزارها و نهادهای مالی جدید به منظور تسهیل اجرای سیاستهای کلی اصل چهل و چهارم قانون اساسی در اواخر سال 88 و امکان ایجاد نهاد واسط، نقطه عطفی در بازار بدهی ایجاد شد و ابزارهای تامین مالی گسترش چشمگیری یافتند. در سال 89 نخستین صکوک اسلامی در فرابورس ایران پذیرفته و منتشر شد.

در قانون بودجه سال 93 اما برای اولین بار به دولت اجازه انتشار اسناد خزانه به منظور تصفیه بدهیهای خود بابت طرحهای تملک داراییهای سرمایهای با قیمت اسمی و سررسید معین به طلبکاران غیردولتی داده و دولت به اصلیترین بازیگر بازار بدهی تبدیل شد. در تاریخ 23 اسفند 93 اولین اسناد خزانه دولتی به میزان 10 هزار میلیارد ریال از طریق فرابورس ایران منتشر شد. پس از آن در قانون بودجه سال 94 علاوه بر اجازه انتشار اسناد خزانه، اجازه انتشار سایر اوراق مالی اسلامی نیز به دولت اعطا شد.

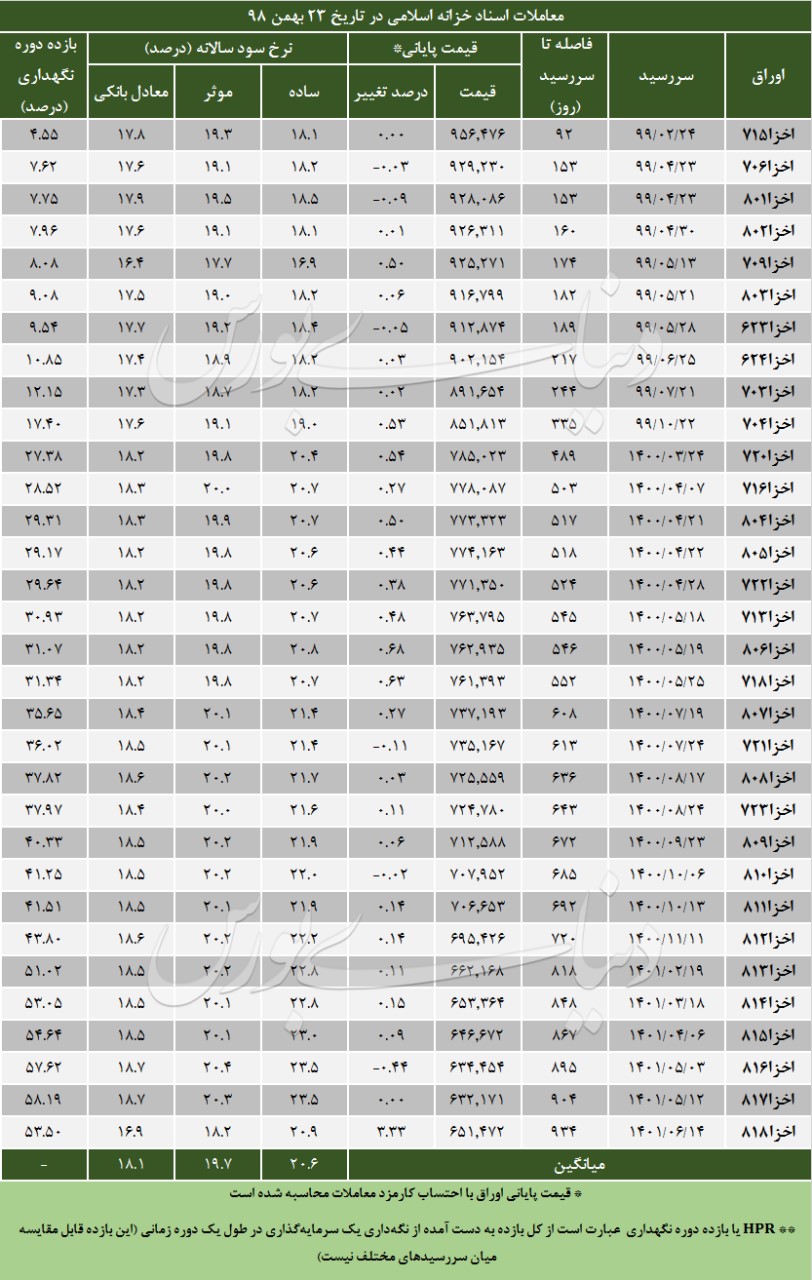

در حال حاضر 32 سررسید اوراق خزانه اسلامی در بازار بدهی فرابورس ایران در حال معامله است که در مجموع میانگین نرخ سود معادل بانکی اوراق مذکور در پایان معاملات 23 بهمن ماه به 18.1 درصد رسید.