دنیای اقتصاد: بزرگترین موانع روی خط ریل اقتصاد جهانی ۲۰۱۹ میلادی فراتر از جنگ تجاری میان آمریکا و چین خواهد بود. مولفههای دیگری از جمله شکست استراتژیهای تجاری بهخصوص کاخ سفید، لغو یکجانبه معاهدههای تجاری و اقتصادی بینالمللی (البته بازنویسی و اجرای مجدد نفتا) از سوی دونالد ترامپ، وضعیت سیاسی و اقتصادی نابسامان اروپا در خصوص برگزیت، بحران اتحادیه یورو و قدرت گرفتن پوپولیستها در کشورهای مخالف با اتحادیه اروپا، تنها بخشی از تنشهایی هستند که ریسکهای سیاسی را به اقتصاد سال جدید پیشروی میلادی گره زدهاند.

برای دورنمای روشنتری از اقتصاد جهان در سال 2019 پرسشهایی از این دست را باید در قالب تحلیل رویدادها پاسخ داد:

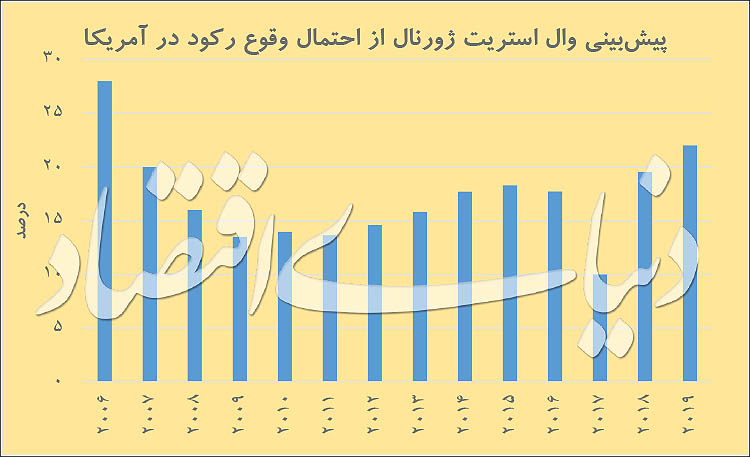

1. آیا رکود، اقتصاد آمریکا را دربرمیگیرد؟

2. جنگ تجاری به صلح منجر میشود؟

3. کف و سقف قیمت نفت چه ارقامی است؟

4. آیا بریتانیا به اروپا بازمیگردد؟

از سوی دیگر، چرخش سیاست پولی بانکهای مرکزی که فدرال رزرو پیشگام آنها محسوب میشود، علاوهبر رشد نرخ بهره به تعدیل ترازنامه اوراقی که در دوره تسهیل مقداری خریداری کرده بودند مشغول خواهند شد. هرچند برخی سیاستهای پولی بانکهای مرکزی چندان روشن نیست؛ بانک مرکزی اروپا به دلیل افت رشد اقتصادی ناحیه، برنامه پایاندهی به سیکل انبساطی را به انتهای سال ۲۰۱۸ میلادی موکول کرده بود.

فدرال رزرو نیز انقباض تدریجی خود را با ۴ نوبت رشد نرخ بهره اجرا کرد تا پرونده سال ۲۰۱۸ میلادی را با انبوهی از تنشها و نوسانهای بازارهای این سال، به سال ۲۰۱۹ میلادی منتقل کند. بانک ژاپن نیز آخرین بانکی خواهد بود که تسهیل مقداری سالهای بحران مالی ۲۰۰۸ را به سیکل انقباضی مبدل میکند. بانک انگلستان شرایطی میان بانک مرکزی اروپا و فدرال رزرو را راهنمای خود قرار داده است. نوسانهای بازار سهام که از جهات مختلفی سیبل ریسکهای متنوع شده بود، با رشد نرخ بهره فدرال رزرو و حمله سریالی ترامپ به جرومی پاول تشدید شد و ابررکوردهای پرشماری را در کارنامه دسامبر سیاه ۲۰۱۸ میلادی درج کرد. ویروسی که والاستریت را وارد محدوده منفی کرد حداقل تا ماههای ابتدایی سال جدید تاثیر خود را با نوسانهایش ادامه خواهد داد. چنانچه جنگ تجاری بدون توافق جدی ادامه یابد، نوسانهای طول عمر بیشتری در سال ۲۰۱۹ میلادی خواهد داشت.

آیا جنگ تجاری با مذاکرات چین و آمریکا به نتیجه میرسد؟

جنگ تجاری آمریکا و چین در سال ۲۰۱۸ یکی از بزرگترین تنشهای اثرگذار بر روند بازارها بود. هراس از موج نو حمایتگرایی که از کاخ سفید متولد شد، با تکثیر این رویکرد در کشورهای دیگر، تجارت آزاد بینالمللی را بهکل زیر سوال برد. ولی بازارهای مالی، شرکتها و موسسههای جهانی، این دو کشور را در سال ۲۰۱۹ بر سر میز مذاکره میآورند. همان کاری که چند ماه پیش با «نفتا» (توافق تجارت آزاد آمریکای شمالی میان ایالات متحده، کانادا و مکزیک) انجام دادند.

چنانچه با این فرض خوشبینانه جنگ تجاری از صحنه اقتصاد بینالملل محو شود، معضل اصلی برای اقتصاد جهان در سال ۲۰۱۹ به تجارت این دو کشور مربوط نخواهد شد. کسبوکارها تحت خطر ورشکستگی قرار دارند، امکان بروز نخستین نشانههای بحران مالی تا پایان این سال وجود خواهد داشت و بازارهای نوظهور با اتکایی که بر سرمایههای خارجی دارند، با شرایط سختی در سال نو میلادی دست و پنجه نرم خواهند کرد.

تورم بالا به این کشورها بازگشته است و نرخ بهره بانکی نیز به همین شدت صعود کرده است. به این ترتیب، تورم همراه با نرخ بهره بانکی بالا و بدهی حجیم اکثر این کشورها، ممکن است بحران جهانی را با پیشروی این گروه از اقتصادهای سطح میانه رقم بزند. شرکتها برای حفظ استانداردهای بالای درآمد به این سرمایهها نیاز دارند.

علت نیزافزایش نرخ بهره و پایان پولهای ارزانی است که در سالهای اخیر توسط بانکهای مرکزی داده میشد. توضیح سادهای وجود دارد، پول ارزان مانند یک سونامی عمل میکرد، هم تقاضا را بالا میبرد و هم عرضه را. در بخش تقاضا، مصرفکنندگان را تشویق میکرد وام بیشتری بگیرند. مثلا بدهی دولت چین به نسبت تولید ناخالص داخلی از حدود ۱۸ درصد در ۲۰۰۸ به بیش از ۵۰ درصد در ۲۰۱۸ میلادی رسید.

در بخش عرضه، شرکتها و کارآفرینان را تشویق میکرد بهدنبال فرصتهای کسبوکار کمسود بروند. مثلا استفاده از کل ظرفیت صنعت در آمریکا از حدود ۶۷ درصد در ۲۰۰۹ به نزدیک ۸۰ درصد تا ۲۰۱۱ میلادی رسید. به بیان سادهتر، پول ارزان اقتصاد جهان را در یک دوره پررونق قرار داد. بدهی بیشتر مصرفکنندگان باعث هزینهکرد بیشتر آنها و سرمایهگذاری توام با ایجاد کسبوکارهای جدید ایجاب میکرد. هر دو باعث رشد بیشتر اقتصادی میشوند که درآمد و اشتغال را تقویت میکند.

در همین حین سرمایهگذاری بیشتر باعث توسعه ظرفیت تولیدی اقتصاد شد و تورم را ثابت نگه داشت و به بانکهای مرکزی اجازه داد به سیاست پولی آزادانه خود ادامه دهند؛ اما در ماههای اخیر همهچیز تغییر کرده است. بانکهای مرکزی نرخ بهره را افزایش میدهند. سونامی پول ارزان رو به افول است و انتظار میرود عرضه و تقاضا را در اقتصاد کاهش دهد.

در بخش تقاضا پایان پول آزاد اجازه نمیدهد مصرفکنندگان وام بیشتری بگیرند. در بخش عرضه کسبوکارهای کمسود به چالش میافتند. به بیان سادهتر، پایان پول ارزان اقتصاد جهان را در یک دوره رشد کند قرار میدهد. بدهی کمتر مصرفکننده یعنی هزینه کمتر و هزینه کمتر یعنی شکست کسبوکارها. این اتفاقی بود که در ۲۰۰۸ و ۲۰۰۹ پس از افزایش نرخ سود فدرال رزرو افتاد و اقتصاد آمریکا را وارد رکود کرد. دورنمای رشد اقتصاد جهان در ۲۰۱۹ بدبینانه بهنظر میرسد. شاخصهای بسیاری از منحنی اوراق خزانه ایالاتمتحده و سقوط شدید بازارهای سهام منجر به تغییر نگرش سرمایهگذاران خواهد شد. آنها بهدنبال شیوه بهتری برای سودگیری از سرمایههایشان با انتخاب عقلایی و یافتن محل شیفت سرمایه روانه بازارهای دیگر یا بخش دیگری از همان بازار خواهند شد.

برگزیت دیگر برگزیت نیست!

پس از گذشت حدود ۳ سال از نقل قول ترزا می مبنی بر «برگزیت یعنی برگزیت»، حالا دیگر حتی برخی از همحزبیهای او نیز رضایت چندانی برای ادامه راهی که چالشهای جدی برای آنها به همراه خواهد آورد، نشان نمیدهند. حزب کارگر انگلستان نیز با مخالفت خود اجازه کسب آرای کافی برای پایان خروج بریتانیا از اتحادیه اروپا را نداد.

در صورتی که هیچیک از نسخههای ترزا می از پارلمان رای نگیرد، آنگاه رفراندوم دومی در راه خواهد بود که با توجه به وضعیت کنونی و فشارهایی که مردم بریتانیا در این ماهها تحمل کردند، احتمال بازگشت به اتحادیه اروپا بسیار زیاد خواهد بود. فایننشال تایمز در یادداشتی نوشت: «برخی از کارشناسان سیاسی اقتصادی که این پیشبینی را ارائه دادهاند، حس امید خود را بیشتر از منطق در این پیشبینی لحاظ کردهاند.»

بحران مالی بین ۱۲ تا ۲۴ ماه آینده

منحنی بازدهی براساس دیدگاه کارشناسان بسیاری از جمله پیشبینی فایننشالتایمز و والاستریت ژورنال در سال آتی میلادی خطی خواهد شد. برای بررسی جنبه علمی و آکادمیک این پدیده، نظرات دو رئیس پیشین فدرال رزرو در این خصوص ماجرای منحنی را بهخوبی روشن خواهد کرد. بن برنانکی؛ رئیس اسبق فدرال رزرو آمریکا در دوره بحران مالی دهه گذشته، این هفته درخصوص بازگشت بحران به اقتصاد آمریکا هشدار داد. به صدا در آمدن زنگ خطر از سوی اقتصاددانان مطرح ایالات متحده در پی تداوم ثبت روند غیرمعمول منحنی بازدهی اوراق خزانه رخ داد.

این منحنی که براساس فاصله نرخ بازدهی اوراق بلندمدت و کوتاهمدت سنجیده میشود، ماهها است از حالت نرمال خارج شده است. در شرایط معمول، نرخ بازدهی اوراق خزانه بلندمدت باید نزدیک به ۲ درصد بیشتر از بازدهی اوراق با سررسید کوتاهمدت ثبت شود؛ اما این فاصله بهمرور کاهش یافته است تا جایی که ظرف این هفته به کف ۱۱ سال اخیر اصابت کرد.

علاوهبر این معیار که همواره بهعنوان ابزار قابلاستناد برای پیشبینی رکود بهکار گرفته شده، یک نشانه دیگر نیز توجه سرمایهگذاران را به بازار اوراق معطوف ساخته است. بازدهی اوراق با سررسید ۳ماهه روز گذشته به بالای سطح ۲ درصدی صعود کرد.

هر چند افزایش سود اوراق کوتاهمدت همسو با سیاست پولی انقباضی فدرال رزرو طبیعی بهنظر میرسد؛ اما سبقت این نرخ از سود سهام تقسیمشده برمبنای شاخص S&P۵۰۰، از دوره جنگ جهانی دوم تا به حال، در دفعات معدودی رخ داده که آخرین نوبت بروز چنین وضعیتی به دوره وقوع بحران مالی دهه گذشته بازمیگردد. سایه ریسک در اتمسفر اقتصادی آمریکا زمانی نمود جدیتری پیدا میکند که نرخ بازدهی اوراق بلندمدت برخلاف نسخههای کوتاهمدت و نرخ بهره هدف فدرالرزرو رویه افزایشی ندارد. هشدار برنانکی نسبت به وضعیت عمومی اقتصاد نیز از پیچیدگی کمسابقه معیارهای قابلاتکا حکایت میکند.

منحنی بازدهی اوراق در محدوده بحران: با توجه به دادههای منتشرشده، تفاوت بازدهی اوراق خزانهداری آمریکا با سررسید ۱۰ساله و ۲ساله کاهش یافت. کاهش فاصله بازدهی دو سیگنال مهم در بر دارد. اولین پیام حاصل از خطی شدن منحنی بازدهی اوراق، فرارسیدن زمان لازم برای تغییر سیاستهای پولیمالی فدرال رزرو است. کاهش فاصله نرخ بازدهی اوراق کوتاهمدت و بلندمدت به معنای نیاز به کاهش شتاب انقباض پولی تلقی میشود.

دومین پیام، کاربرد اصلی این معیار، پیشبینی احتمال بروز رکود اقتصادی با تاخیر ۱۲ماهه است. چنانچه منحنی به سمت خطی شدن پیش برود، احتمال وقوع رکود نیز افزایش مییابد. در حالتی که منحنی معکوس شود (نرخ بازدهی اوراق ۲ ساله از نسخه ۱۰ ساله سبقت بگیرد)، نشانه قدرتمندی از یک بزنگاه اقتصادی جدی مخابره خواهد شد. این نشانه آخرین بار در سال ۲۰۰۶ میلادی (یک سال پیش از بحران مالی بینالمللی) ثبت شده بود. در حال حاضر که تفاوت بازدهی اوراق ۲ و ۱۰ ساله به کف ۱۱ سال اخیر رسیده (سطح سال ۲۰۰۷ میلادی)، ریسک خطی شدن منحنی بازدهی، بیشترین میزان خود پس از رکود دهه قبل را تجربه میکند.

خوانش منحنی بازدهی: بن برنانکی، رئیس اسبق فدرال رزرو آمریکا نسبت به برداشت اشتباه از سیگنال منحنی بازدهی اوراق هشدار داد. در شرایطی که برای خروج از بحران مالی دهه پیشین اقدامات غیرمتعارفی از سوی فدرال رزرو به اجرا در آمد، استناد به تنها یک سیگنال (منحنی بازدهی اوراق) برای پیشبینی دوره رکود کافی نیست. هرچند در طول تاریخ، معکوس شدن منحنی بازدهی نشانه قدرتمندی از سراشیبی اقتصاد ارائه داده است؛ اما مساله در بازه زمانی فعلی کمی پیچیدهتر از دورههای قبل بهنظر میرسد؛ چراکه سیگنالهای نرمال در بازارها دچار اعوجاج شدهاند.

اعوجاجی که نتیجه تغییرات گسترده رگولاتوری و اجرای بسته تسهیل کمی برای خروج از بحران دهه گذشته محسوب میشود. در حال حاضر اختلاف عقیدهای بین اقتصاددانان بروز یافته که درخصوص دقت و صحت علامتدهی منحنی بازدهی است. برخی معتقد هستند سیگنال بازار اوراق دیگر اثر پیشین را ندارد و سایرین همچنان به این معیار استناد میکنند.

در این شرایط اهمیت توجه به سایر مولفهها بیش از پیش بهوجود میآید و نباید با تکیه بر یک پیام به پیشبینی رکود پرداخت؛ اما نادیده گرفتن این مولفه نیز به همان میزان ریسکآفرین خواهد بود. برنانکی با اشاره به عوامل دخیل در بروز بحران قبل که حتی با تلاش فدرال رزرو ناشناس باقی ماندند، بر اهمیت جستوجو برای دلایل موثر بر افزایش نرخ بازدهی اوراق کوتاهمدت خزانهداری همزمان با عدمرشد بازدهی در سررسیدهای بلندمدت تاکید کرد. شاید تنها معیاری که به وضوح ریسک آتی برای اقتصاد آمریکا را نشان میدهد، روند رشد استقراض دولت و سقف کسری بودجه است. در حالیکه شرایط کلی اقتصاد امروز در زمینههای مختلف به اندازه نرمال قوی است؛ اما دولت بهجای رسیدگی به روند رشد بدهی در دوره رونق، همچنان به رویه پیشین ادامه میدهد. در واقع، ریسک اصلی برای اقتصاد آمریکا در این مسیر رو به گسترش است.

سیگنال بازار اوراق: در شرایط معمول اقتصادی، بازدهی اوراق با سررسید طولانی، بیشتر از بازدهی این اوراق در نسخههای کوتاهمدت است. تحت این شرایط منحنی بازدهی نرمال خواهد بود. منحنی بازدهی نرمال اوراق قرضه با تاریخ سررسید طولانی بهخاطر ریسک مربوط به زمانشان، بازدهی بالاتری در مقایسه با اوراق کوتاهمدت دارند. در واقع منحنی نرمال نشانگر انتظار عمومی از رشد اقتصادی کشور است. زمانی که چشمانداز کلی، از رشد اقتصادی حکایت داشته باشد، بالطبع احتمال افزایش تورم بیش از کاهش آن تصور میشود. درصورتیکه کشور در شرایط خاص اقتصادی نباشد، بانکهای مرکزی با افزایش نرخ بهره از صعود بیش از حد تورم جلوگیری خواهند کرد. با این تفاسیر عرضه و تقاضا برای اوراق بلندمدت و کوتاهمدت بهگونهای تعریف میشوند که ضمن حفظ زمینه رشد اقتصادی، بازدهی اوراق بلندمدت بیشتر از اوراق کوتاهمدت باقی بماند.

چنانچه تنظیم تفاوت نرخ بازدهی این اوراق به درستی انجام نشود، منحنی نرمال به یکی از دو حالت دیگر منتقل خواهد شد. زمانی که بازدهی اوراق بلندمدت کاهش یابد یا اینکه بازدهی اوراق کوتاهمدت بیش از حد افزایش یابد، منحنی بازدهی به سمت خطی شدن پیش خواهد رفت. در واقع، آمریکا در حال حاضر با این مشکل مواجه شده است. در شرایط نرمال تفاضل بازدهی اوراق بلندمدت و کوتاهمدت باید بین ۲ تا ۳ درصد باشد، اما کم شدن این تفاضل علامتی است به معنای روند خطی شدن منحنی بازدهی. زمانی که تفاوت قابلملاحظهای در بازدهی اوراق با سررسیدهای متفاوت وجود نداشته باشد، اقتصاد به لبه پرتگاه رکود نزدیک شده است. خطی شدن منحنی بازدهی، احتمال چرخش اقتصادی را بالا میبرد. این چرخش میتواند به رونق یا رکود منتهی شود. در شرایطی که منحنی با سیاستهای مناسب به حالت نرمال بازگردد، رونق اتفاق خواهد افتاد؛ اما بهعکس، زمانیکه منحنی معکوس شود، دوره رکود اقتصادی آغاز میشود.

چنانچه بازدهی اوراق کوتاهمدت بهدلیل افزایش تقاضا برای اوراق بلندمدت نرخ بیشتری داشته باشد، منحنی معکوس ایجاد میشود. در واقع یک منحنی معکوس نشان میدهد رشد اقتصادی با اخلال مواجه است. فقدان نشانهای از رشد اقتصادی در منحنی بازدهی به معنای وقوع زودرس یک دوره رکود ماندگار است. افزایش بازدهی اوراق با سررسید ۲ ساله همزمان با کاهش بازدهی نسخه بلندمدت ۱۰ ساله این اوراق، تفاضل نرخ بازدهی آنها را تا یکدهم درصد پایین آورد.

جنت یلن؛ رئیس سابق فدرال رزرو نسبت به انتقاد تند دونالد ترامپ از سیاست مدنظر نهاد پولی واکنش نشان داد. یلن مداخله ترامپ را با اثرگذاری معکوس همراه میداند و این اقدام را منجر به تحریک بیش از اندازه نگرانی سرمایهگذاران در رابطه با کنترل موثر روند تورم از سوی فدرال رزرو عنوان کرد. یلن پس از معرفی رسمی جایگزین خود از سمت خود در هیاتمدیره این نهاد استعفا داده بود.

با این حال درخصوص خطر سیاستزدگی فدرالرزرو با هدایت «جرومی پاول» تاکید داشت که انتقاد ترامپ بر تصمیمگیری سیاستگذاران اثر نخواهد گذاشت. یلن در ادامه گفت: «انتقاد ترامپ خلاف قانون نیست، اما در عین حال عاری از خرد است.» نگرانی دیگر رئیس سابق فدرال رزرو، رونق فراتر از حد واقعی اقتصاد آمریکا بود؛ «در شرایطی که نرخ بیکاری ۷/ ۳ درصدی از رکورد ۴۹ ساله خود در ماههای آتی فراتر خواهد رفت و هر ماه حدود ۱۵۰ هزار فرصت شغلی ایجاد میشود، فشار بر سطح قیمتها نیز جزئی از همین روند خواهد بود.

سیاستی که فدرال رزرو اتخاذ کرده در راستای تعدیل رشد اقتصادی همزمان با حفظ نرخ تورم نزدیک به هدف ۲ درصدی است.» جنت یلن نگرانی خود درخصوص آینده را با هشدار نسبت به روند بلندمدت تورم و چالش وقوع رکود اقتصادی اعلام کرد: «ما باید نسبت به اوج گرفتن نرخ تورم در بلندمدت نگران باشیم.» «فدرال رزرو با چالش فریبندهای در آینده مواجه خواهد شد» که عبور موفق از آن نیازمند «شانس و مهارت زیاد» است.

آخرین بخش سخنرانی یلن درباره روند منحنی بازدهی اوراق بود. کاهش فاصله نرخ بازدهی اوراق بلندمدت و کوتاهمدت که منجر به خطی شدن و در ادامه ثبت وضعیت منحنی معکوس خواهد شد، یکی از نگرانیهای شایع در فضای بازارهای آمریکا بهشمار میرود. رئیس سابق فدرال رزرو در این خصوص گفت: «اگر در هیاتمدیره (فدرال رزرو) نشسته بودم احتمالا درخصوص پرسش از لزوم توقف افزایش نرخ بهره بهدلیل روند منحنی بازدهی پاسخ میدادم: اینبار شرایط نسبت به گذشته متفاوت است.»

سیاست متناقض ترامپ

انبساط مالی در دوره انقباض پولی: در شرایطی که فدرال رزرو دوره انبساط پولی در دوران بحران مالی دهه گذشته را بهواسطه رشد نرخ بهره و تعدیل ترازنامه اوراق پایان داده است؛ اما سیاستهای اقتصادی کاخ سفید روند دیگری را دنبال میکند که افزایش کسری بودجه دولتی را موجب میشود. حجیم شدن کسری بودجه در دوره ترامپ با توجه به شرایط حاکم بر اقتصاد آمریکا نگرانکننده خواهد بود؛ چراکه روال طبیعی در دوره پسابحران حرکت بهسوی کاهش کسری بودجه دولت است. سیکلهای اقتصادی در ایالاتمتحده نشان میدهد که رشد کسری بودجه در دوران رکود با کاهش آن در دوران رونق پسابحران جبران شده است.

با این حال، ترامپ با تصویب قانون کاهش نرخ مالیاتها و افزایش سقف هزینه دولت فدرال سیاستهای مالی انبساطی را بدون آنکه بخواهد تلاشی در راستای پوشش افزایش حجم کسری دوره بحران انجام دهد، در دستور کار قرار داده است. مشکل این نوع سیاستگذاری، کاهش قدرت مانور در صورت بروز رکود خواهد بود. در صورت وقوع دوره رکود، توان اجرای بستههای محرک در راستای خروج از بحران به حداقل میرسد. فرصتی که با رکورد ۵۰ ساله نرخ بیکاری و رونق اقتصادی برای پوشش کسری بودجه فراهم شده است، با روند افزایشی برای این کسری دنبال میشود.

کسریهای بودجه ترامپ

با توجه به روند درآمدزایی، هزینه و تراز بودجه دولت فدرال در تازهترین دفعاتی که نرخ بیکاری به پایین سطح ۴ درصدی رسیده بود، تفاوت قابلتوجهی در دوره ترامپ به چشم میخورد. در دوره ریاستجمهوری بیل کلینتون؛ زمانیکه نرخ بیکاری به زیر ۴ درصد رسید، بودجه سالانه آمریکا مازاد 2.3 درصدی نسبت به تولید ناخالص داخلی داشت و درآمد دولت نسبت به سال پیش از آن ۱۱ درصد رشد را تجربه کرده بود. در سال ۱۹۶۹ میلادی نیز نرخ بیکاری 3.7 درصدی با مازاد بودجه 0.3 درصد نسبت به تولید ناخالص داخلی و رشد درآمدزایی ۲۲ درصدی دولت همراه بود.

اما دوره ترامپ کاملا سمتوسوی دیگری را دنبال میکند. نه تنها کاهش هزینهها جزو اهداف کاخ سفید نیست، بلکه درآمد دولت نسبت به تولید ناخالص داخلی نیز روند نزولی را تجربه کرده است. والاستریت در طول سال ۲۰۱۸ میلادی سه نوبت اصلاح را تجربه کرده است. دوشنبه سیاه فوریه که با ریزش ۱۰ درصدی شاخص S&P۵۰۰ همراه شد، اولین نوبت محسوب میشود. دومین نوبت در فاصله یکماهه رخ داد؛ اما افت کمتری نسبت به فوریه داشت. هفته گذشته نیز سومین ریزش شاخصها رخ داد که تنها چند روز پس از ثبت رکورد تاریخی والاستریت به ثبت رسید.

تفاوت سومین نوبت کاهشی با دو مورد دیگر، نزول شاخص از میانگین متحرک ۲۰۰ روزه است. این میانگین که معیار معتبری برای رصد وضعیت کلی اصلاح بازار سهام محسوب میشود، هفته گذشته از اصلاح شاخص S&P۵۰۰ حکایت داشت که آخرین بار در ماه آگوست سال ۲۰۱۵ میلادی رخ داده بود.

سقوط شاخص پس از ۳ سال به زیر سطح میانگین متحرک ۲۰۰روزه با موارد مشابه در تاریخچه والاستریت نیز تفاوتهایی داشت. روند اصلاحهای بازار سهام ظرف چند دهه گذشته در بازه زمانی بلندمدت نشان میدهد اصلاح آخر از منطق سابق تبعیت نمیکند. نوسانات شدیدی که در فاصله سه نوبت ریزش اخیر رخ داد، منجر به افزایش زمان لازم برای کفسازی و بازگشت بازار به روال معمول خواهد شد.

در همین رابطه نیز بخوانید: