نماگر در منطقه اشباع فروش

- شکور علیشاهی | تحلیلگر بازار سرمایه

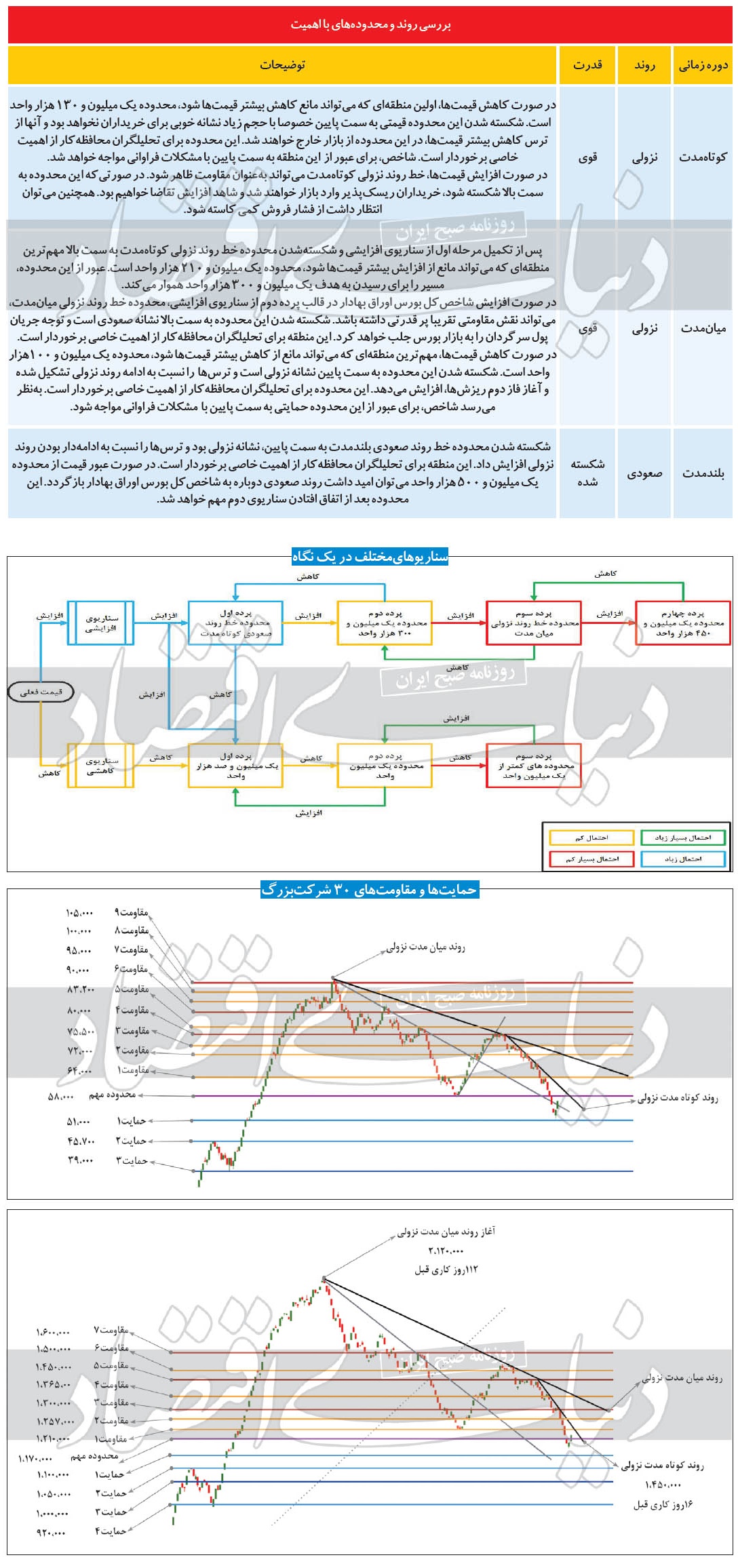

شاخصکل بورس اوراق بهادار از حدود ۳۰ روز قبل حدود ۱۸ درصد کاهش داشت و از محدوده یکمیلیون و ۴۵۰ هزار واحد به محدوده یکمیلیون و ۱۸۵ هزار واحد رسید. در هفته گذشته روند نزولی کوتاهمدت و میانمدت ادامه داشت و در مهمترین اتفاق محدوده یکمیلیون و ۲۱۰ هزار واحد به سمت پایین شکسته شد تا نقش این سطح قیمتی را از حمایت به مقاومت تبدیل کند که باعث شد امیدها به بازار سرمایه بسیار کم شود.

به این ترتیب سرمایهگذاران با انتظار بازده نرمال، دیگر ریسک حضور در بازار را نخواهند پذیرفت و از بازار خارج خواهند شد. با توجه به حضور در منطقه اشباعفروش که بعد از چند روز متوالی کاهش قیمت در آن قرار میگیریم، احتمال اصلاح در روند نزولی در هفته آینده زیاد بهنظر میرسد.

در مرحله اول از سناریوی افزایشی شاخصکل باید محدوده خط روند نزولی کوتاهمدت را به سمت بالا بشکند. در پرده دوم از افزایش قیمتها شاخصکل به دنبال هدف قیمتی یکمیلیون و ۳۰۰ هزار واحد است که دو سطح مقاومتی بسیار قدرتمند یکمیلیون و ۲۱۰ هزار واحد و یک میلیون و ۲۵۷ هزار واحد ممکن است، مانع تکمیل این فاز از اصلاح قیمتی شوند.

در فاز سوم از سناریوی افزایشی، شاخصکل قصد شکستن محدوده خط روند نزولی میانمدت را دارد. خط روند نزولی میانمدت برای تحلیلگران بسیار مهم است. اگر این محدوده به سمت بالا شکسته شود، احتمالا ریزش قیمتها به پایان رسیده و اگر شاخص به این منطقه واکنش نشان دهد و نتواند از آن عبور کند، وارد فاز بعدی ریزش خواهیم شد که فعلا احتمال شکستهشدن آن کم بهنظر میرسد.

اگر شاخص از این محدوده به سمت بالا عبور کند، میتوان امیدوار بود که تا محدودههای یکمیلیون و ۴۵۰ هزار واحد و پس از آن یکمیلیون و ۶۰۰ هزار واحد افزایش یابد که بهجای خود از مسیر دشوار حرکت صعودی شاخصکل صحبت میکنیم.

مناطق مقاومتی، سطوحی از قیمت هستند که در آن احتمالا عرضهکنندگان سهام زیاد میشوند و ممکن است نقطه پایان روند صعودی و افزایش قیمتها باشد.

از طرفی سطوحیکه بهعنوان هدف قیمتی، در روند صعودی معرفی میشوند، مناطقی هستند که در آن معاملهگران به جمعآوری سود ناشی از افزایش قیمتها میپردازند، بنابراین در این محدودهها علاوه بر عرضهکنندگان زیاد، ممکن است تقاضاکننده سهام نیز از خرید اجتناب کرده و بهنوعی در منطقه اشباع خرید که بعد از چند روز تقریبا متوالی افزایش قیمت در آن قرار میگیریم، حضور داریم.

همین موضوع ممکن است نقطه پایان افزایش قیمتها باشد. البته تمامی محدودههای مقاومتی و اهداف قیمتی، در صورت شکستهشدن به سمت بالا با حجم زیاد میتوانند به سطوح حمایتی تبدیل شوند.

تا زمانیکه نشانههایی مثل شکستهشدن خط روند نزولی کوتاهمدت و میانمدت دیده نشود، نمیتوان گفت حرکت نزولی شاخصکل به پایان رسیده است، بنابراین هنوز کاهش تا سطح یکمیلیون و صد هزار واحد در مرحله اول و بعد از آن عبور از حمایت یکمیلیون و ۵۰ هزار واحد و رسیدن به منطقه یکمیلیون واحد دور از دسترس نیست و ممکن است شاخص بعد از یک حرکت اصلاحی، به سمت این محدودهها حرکت کند.

در یکی از بدترین سناریوها، احتمال دارد شاخص تا سطوح پایینتر از یکمیلیون واحد، مثلا ۹۲۰ هزار واحد ریزش داشته باشد.

مناطق حمایتی، سطوحی از قیمت هستند که در آن احتمالا تقاضاکنندگان سهام زیاد میشوند و ممکن است نقطه پایان روند نزولی و کاهش قیمتها باشند. از طرفی سطوحی که به عنوان هدف قیمتی، در روند نزولی معرفی میشوند، مناطقی هستند که در آن معاملهگران بلندمدت بازار در سهم حضور دارند و اکثر سفتهبازان در این نقطه از سهم خارج شدهاند.

بنابراین در این محدودهها علاوه بر احتمال تقاضای زیاد، ممکن است عرضهکننده سهام نیز از فروش اجتناب کرده و بهنوعی در منطقه اشباع فروش که بعد از چند روز تقریبا متوالی کاهش قیمت در آن قرار میگیریم، حضور داریم. همین موضوع ممکن است نقطه پایان کاهش قیمتها باشد.

البته تمامی این محدودهها در صورت شکستهشدن به سمت پایین با حجم زیاد میتوانند به سطوح مقاومتی تبدیل شوند.

پایان اصلاح و برگشت دوباره

- مهدی طیبی | تحلیلگر بازار سرمایه

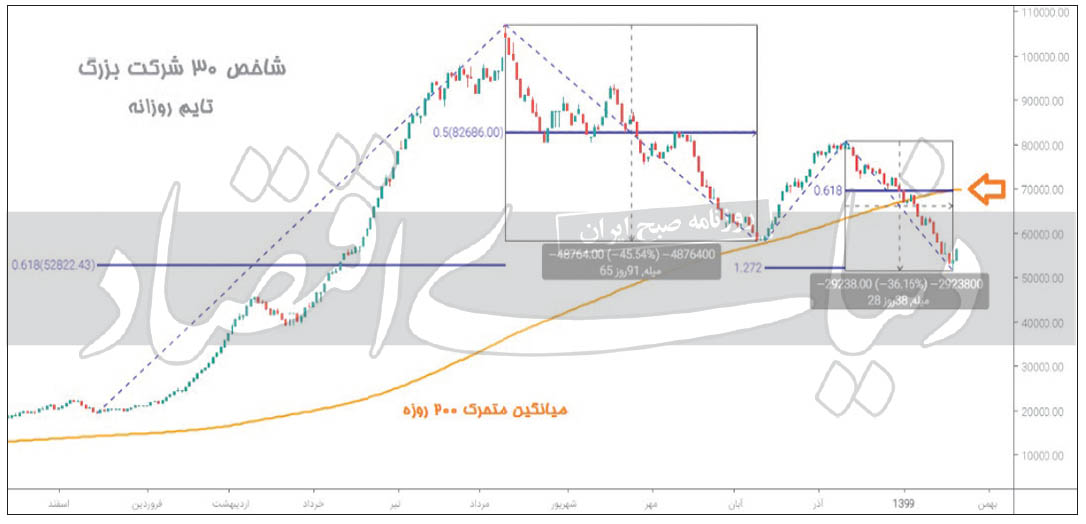

شاخص ۳۰ شرکت بزرگ همان گونه که از نامش پیدا و واضح است مشتمل بر شرکتهایی است که بزرگترین ارزش مارکت را در بازار دارند که البته برخی از آنها به یک چهارم تا یک پنجم از سقف قیمتی یا سقف ارزش مارکت شان رسیدهاند و با این اوصاف دیگر چندان بزرگ هم نیستند.

شاخص گروه پس از آخرین فاز رشد خود از محدوده ۲۰ هزار تا ۱۰۷ هزار، مانند دیگر شاخصهای بازار وارد افت و اصلاح سنگینی شد و در فاز نخست ریزش بازار در بازهای سه ماهه با افت ۴۵ درصدی به محدوده ۵۸ هزار سقوط کرد.

در اینجا میانگین متحرک ۲۰۰ روزه مانع ریزش بیشتر شد و شاخص همراه با کلیت بازار برگشت موقت را تجربه کرد و در دوره چهار هفتهای ریکاوری بازار توانست نیمی از ریزش را جبران و با رشد ۳۸ درصدی تا تراز ۵۰ درصد فیبوناچی از ریزش اولیه را جبران و به محدوده ۸۱ هزار واحدی برسد.

در ادامه با افت مجدد بازار این شاخص نیز سقوط دوبارهای را تجربه کرده و با افت ۳۶ درصدی مانند شاخص کل و برخی سهام بزرگ بازارکف قبلی را نیز از دست داد و تا ۵۲ هزار واحد افت کرد. این محدوده شاید تارگت نهایی کل اصلاح و ریزش این شاخص بوده باشد، چرا که تراز ۸/ ۶۱ فیبو اصلاحی از کل صعود اصلی شاخص در همین سطح قرار دارد. همچنین این نقطه برگشتی با تراز ۱۲۷ درصد اکستنشن از رشد چند هفته قبل نیز همپوشانی دارد.

نکته آنکه در فاز آخر ریزش میانگین متحرک ۲۰۰ روزه نیز به پایین شکسته شد و برخلاف مرتبه قبل که نقش حمایتی داشته این بار در محدوده ۷۰ هزار واحدی مقاومتی جدی برای این شاخص به شمار میرود به ویژه اینکه تراز ۸/ ۶۱ فیبو ریتریسمنت از افت اخیر نیز در همین محدوده قرار دارد و عبور از آن در گام نخست بعید به نظر میرسد.

در بررسی سهام تشکیل دهنده شاخص ۳۰ شرکت بزرگ، شرکتهایی همچون پتروشیمی نوری، وامید،کگل، کچاد بسیار قویتر از این شاخص بودهاند و افت کمتری را تجربه کردهاند و هم اکنون فاصله چندانی با سقف قبل از ریزش ندارند. در سوی دیگر شرکتی چون حکشتی افت ۸۰ درصدی را به ثبت رساند و قیمتش تقسیم بر ۵ شد.