به گزارش «دنیای بورس» به نقل از دنیای اقتصاد، معاملهگران بازار سکه داخلی به احتمال افزایش بهای طلای جهانی بیمحلی کردند. روز یکشنبه، سکه از مرز ۵ میلیونی پس از ۶ روز پایینتر رفت و دلار هم از سطح ۱۳ هزار و ۵۰۰ تومانی عقب نشست. سقوط سکه در حالی رخ داد که پیشبینی تحلیلگران و سرمایهگذاران خرد حکایت از رشد طلای جهانی دارد. این دو گروه به دلیل آثار شیوع ویروس کرونا بر اقتصاد چین، بر این باورند که این فلز گرانبها در کوتاهمدت، پتانسیل صعود به قیمتهای بالاتر را دارد.

تحلیلگران و سرمایهگذاران بازار طلای جهانی بر افزایشی بودن قیمت این فلز گرانبها در هفته پیشرو اتفاقنظر دارند و انتظار دارند که اونس طلا بعد از اینکه هفته صعودی را پشت سر گذاشته است، باز هم بتواند به روند افزایشی خود ادامه دهد. طلا در هفتهای که گذشت توانست بازده هفتگی ۱۲/ ۱ درصدی را به ثبت برساند و کار خود را در روز جمعه-آخرین روز کاری هفته در بازارهای جهانی- با قیمت ۱۵۸۹ دلار به پایان برساند و با حرکتی تدریجی به سمت مرز ۱۶۰۰ دلاری حرکت کند.

اکنون با توجه به اینکه هر دو گروه تحلیلگران و سرمایهگذاران، نظر به افزایش قیمت طلا در هفته پیشرو دارند، احتمال رد شدن مجدد طلا از این مرز قیمتی مهم وجود دارد.

خوشبینی سرمایه گذاران

رایدهندگان هفتگی سایت کیتکو درباره قیمت طلا در هفته جاری، همچنان بر افزایشی بودن قیمت این پناهگاه امن دارایی، به دلیل نگرانیهایی که از افت اقتصادی چین تحتتاثیر ویروس کرونا وجود دارد، همنظر هستند. شیوع این بیماری در کشورهای دیگر نیز به این نگرانیها دامن زده است. فیل فلین، تحلیلگر ارشد بازارها در Price Futures Group در این باره میگوید: من فکر میکنم همچنان ما شاهد افزایش نگرانیها درباره ویروس کرونا خواهیم بود.

دلیل این نگرانیهای اقتصادی از چین میآید، جایی که در آن شاهد تعطیل شدن شهرهای بزرگ و کارخانههای بزرگ هستیم؛ موضوعی که بر اقتصاد چین تاثیرگذار است و همچنین بر روند جریان سرمایه در بازارهای مالی نیز تاثیر میگذارد.

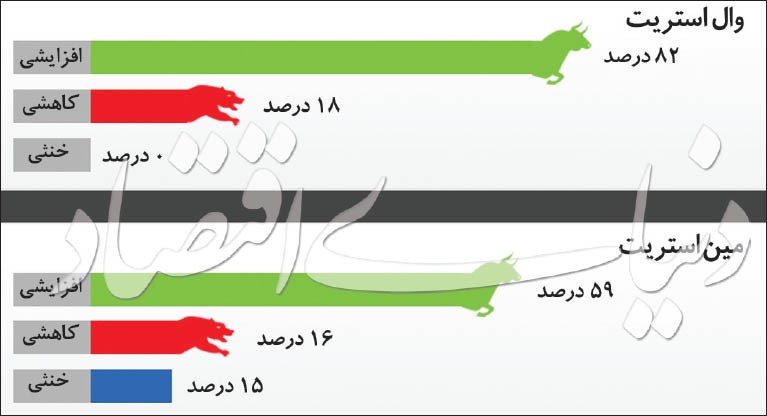

در نظرسنجی این هفته سایت کیتکو و در قسمت والاستریت آن که از کارشناسان بازار نظرسنجی میکند، ۱۷ نفر شرکت کردند. ۱۴ نفر از این رایدهندگان که معادل ۸۲ درصد کل شرکتکنندگان است، اعتقاد به افزایشی بودن قیمت طلا در هفته آینده دارند؛ موضوعی که نشان میدهد اکثریت چشمگیری به ادامه روند هفته گذشته برای این پناهگاه امن دارایی در نظر دارند.

از میان این ۱۷ نفر، تنها ۳ نفر از آنها که معادل ۱۸ درصد باقیمانده تحلیلگران هستند، اعتقاد بر افت قیمت اونس طلا در هفته پیشرو دارند و نکته جالب اینکه هیچ کارشناسی بر خنثی بودن قیمت فلز زرد در این هفته اعتقاد ندارد.

از سوی دیگر در نظر سنجی میناستریت که نظر سرمایهگذاران خرد بازار را منعکس میکند، ۹۹۵ نفر بهصورت آنلاین نظر خود درباره بازار هفته آینده اعلام کردند. ۶۸۷ نفر از این شرکتکنندگان که اکثریتی به اندازه ۶۹درصد کل شرکتکنندگان را تشکیل میدهند، انتظار افزایش قیمت طلا در هفته آینده را دارند؛ هر دو گروه میناستریتیها و والاستریتیها با اکثریت قابلتوجهی نسبت به روند هفته پیشرو خوشبین هستند. ۱۶۳

نفر دیگر از سرمایهگذاران خرد به کاهشی بودن قیمت طلا رای دادهاند که این تعداد معادل ۱۶ درصد کل میناستریتیها است و ۱۴۵ نفر باقیمانده که ۱۵درصد آخر را تشکیل میدهد نیز اعتقاد داشتند در هفته پیش رو قیمت طلا کاهش و افزایش چشمگیری نخواهد داشت.

شیوع کرونا در شاخصهای کالایی

به گزارش دنیای اقتصاد، تلفات ویروس کرونا درحال افزایش است این موضوع به معنی ترس از گسترش این بیماری به سایر نقاط چین و کشورهای اطراف آن است. هیچ بعید نیست که استانهای بیشتری از کشور چین با این ویروس دست و پنجه نرم کنند که به معنی فراگیری نگرانیها در بازارهای کالایی است آنهم در شرایطی که میزان تقاضای افراد و مصرف سوخت بهشدت کاهش خواهد یافت.

البته کاهش نرخ جدی در روزهای اخیر در بازارهای کالایی احتمال تثبیت بازارها را تقویت میکند ولی شواهد چندانی از بهبود بازارها مشاهده نمیشود. هفته جاری زمان بسیار مهمی برای بازارهای کالایی است و تداوم افت قیمتها از شیوع یک کابوس جدی چیزی کم نخواهد داشت.

همانگونه که شاهد بدترین ژانویه نفت در سه دهه اخیر بودیم؛ بازارهای کالایی هم دستکمی از این وضعیت نگرانکننده ندارند. کاهش نرخ در اکثر بازارهای کالایی دیده میشود و شاخصهای اصلی بازار کالا در جهان نیز چیزی از سقوط آزاد نرخ کم ندارند.

این وضعیت را میتوان در آمارهای شفافتر جستوجو کرد آنهم در شرایطی که شاخص GSCI از روزهای اوج خود در ۶ ژانویه، تاکنون ۴/ ۱۴ درصد افت نرخ داشته و البته از ابتدای ژانویه نیز تاکنون افت ۸/ ۱۰ درصدی را تجربه کرده است. اگر بگوییم سریعترین افت نرخ از سال ۲۰۱۴ تاکنون ثبت شده گزافه نیست که میتواند ترس از تداوم افت قیمتها را تقویت کند.

هیچ بعید نیست که شاهد افت قیمتها در روزهای آینده باشیم اما چراغ راهنمای بازارهای کالایی بازهم نوسان قیمت جهانی نفتخام خواهد بود.

تا اواخر هفته گذشته شاهد افت مستمر بهای جهانی نفتخام بودیم تا جاییکه کمتر از ۵ درصد در هفته گذشته افت قیمتها به ثبت رسید و قیمت هر بشکه نفتخام سبک آمریکا ۷۸/ ۱۵ درصد و برنت ۶۳/ ۱۲ درصد در یکماه اخیر افت نرخ داشتند. این روند موجب شد تا قیمتهای فعلی حتی از مدت مشابه در سال گذشته نیز پایینتر بیاید.

این سیگنال البته به اندازه کافی برای کالاییها نگرانکننده بوده است و شاهد هستیم که با اهرم قیمت جهانی نفت، بازارهای کالایی و شاخص قیمتها افت چشمگیری داشته باشند. البته بهای نفتخام هماکنون در قیمتهایی نزدیک به اوایل اکتبر سال گذشته است و اگر شاهد افت بیشتر قیمتها باشیم و کف قیمتی اوایل آگوست یعنی نرخهایی نزدیک به ۵۶ دلار در هر بشکه برای نفتخام برنت پشت سر گذاشته شود اوضاع بیش از حالت فعلی خطرناک خواهد شد و باید قیمتها را با اواسط سال ۲۰۱۷ مورد مقایسه قرار دهیم که همین احتمال آینده پیچیدهتری را در برابر بازارهای کالایی ترسیم خواهد کرد.

اینکه اوپک در برابر شرایط جدید چه تصمیمی خواهد گرفت در هالهای از ابهام قرار دارد، آنهم در وضعیتی که احتمال تغییر سریع در شرایط مصرف نفتخام در چین تقریبا وجود ندارد. سرایت ویروس کرونا به سایر نقاط چین یا دیگر کشورها شاید مطلب مهمتری باشد که دورنمای تقاضای واقعی نفتخام یا سایر کالاها را با تردیدهای جدی روبهرو میسازد.

کرونا تاکنون رکورد سارس را در فراگیری سریع یا مبتلایان به آن را پشتسر گذاشته و تداوم شیوع به سایر استانهای چین به معنی گسترش بیشتر بحران است. رخدادی که تنها نگرانیها را تقویت کرده و آینده کوتاهمدت روشنی را در بر ندارد. ضربه این ویروس بیش از همه به بخش خردهفروشی و تقاضای حملونقل در چین بهعنوان پرجمعیتترین کشور در جهان اثرگذار خواهد بود که گسترده وسیعی از کالاها را در بر میگیرد، بنابراین هنوز هم تداوم ترس از کاهش بیشتر تقاضا در شرق آسیا را باید جدی گرفت.

شاخصهای کالایی در طول یک هفته اخیر افت جدی داشته است و هنوز ترس از تداوم افت قیمتها نیز مشاهده میشود. شاخص کالایی CRB در یک هفته گذشته نزدیک به ۳ درصد افت نرخ داشت تا کاهش این شاخص برای یکماه اخیر به ۲/ ۸ درصد برسد. همچنین شاخص کالایی GSCI که قرابت بالاتری با بهای نفتخام داشته و آتیمحور است در یکهفته اخیر ۲۷/ ۴ درصد کاهش نرخ داشته و افت ماهانه این شاخص کالایی هم به ۸۲/ ۱۰ درصد رسیده است.

این افت نرخ را باید جدی گرفت آنهم در شرایطی که کاهش نرخ این شاخص هنوز به افت ماهانه قیمت جهانی نفتخام نرسیده است؛ یعنی از این مسیر احتمال افت بیشتر قیمت در بازارهای کالایی در جهان وجود دارد. در یک هفته اخیر اما شاخص بورس فلزات لندن سریعتر از دو شاخص کالایی فوق افت نرخ داشته و به ۹۲/ ۴ درصد رسیده است، گویی نگرانیها از افت بهای فلزات پایه شدیدتر بوده است. این موارد نشانه مهمی از کاهش نرخ دستهجمعی در بازارهای کالایی است و تا زمانی که افت قیمت نفتخام تداوم داشته باشد، این جریان کاهشی در بازارهای کالایی نیز ادامهدار خواهد بود.

از ویژگیهای عجیب هفته گذشته افت جدی شاخص هزینه حملونقل دریایی است که در یک هفته اخیر افت ۵۷/ ۱۲ درصدی داشته و موجب شد تا نوسان این نرخ در یکماه اخیر افت ۵۰ درصدی را تجربه کند. کاهش قیمت سوخت در کنار افت محمولهها برای حملونقل دریایی دلیل اصلی این افت نرخ شده و البته اگر بازهم شاهد کاهش شاخص بالتیک درای (شاخص هزینه حملونقل دریایی) باشیم احتمال اثرگذاری بر بازارهای کالایی نیز تقویت خواهد شد.

از هماکنون باید انتظار داشته باشیم که یک هفته پیچیده و سخت در راه باشد و اگر بهای جهانی نفتخام نتواند خود را با واقعیتهای موجود وفق داده یا بهدلایل مختلف در برابر افت قیمتها مقاومت کند، بازارها به واقع بیدفاع خواهند شد و همین سطوح قیمتی را هم بهسادگی از دست میدهند. اگرچه تاکنون نفتخام با قدرت بالایی لیدر بازارهای کالایی بوده است ولی در افت قیمتها چراغ راهنمای اصلی بازارها در مسیر افت نرخ نیز بهشمار خواهد رفت. حال در شرایطی که اثرگذاری ویروس کرونا و مناطق درگیر با این بیماری هنوز به وضوح مشخص نیست و امکان سرایت به نقاط دیگر هم وجود دارد، تنها باید به نظاره رخدادها نشست.

آینده بازارهای کالایی با میزان گسترش ویروس کرونا و میزان جمعیت مناطق درگیر با این ویروس همخوانی کامل خواهد داشت، آنهم در شرایطی که تقاضا برای اغلب گروههای کالایی کاهش خواهد یافت. شاید هفته پیشرو هفته سرنوشت برای بازارهای کالایی باشد و اگر بازهم شاهد تداوم افت قیمتها باشیم، تنها میتوان گفت که با بازارهایی بهشدت بیدفاع روبهرو میشویم. البته در این بین میتوان به امیدواریهایی نیز در این بازارها اشاره کرد.

بهعنوان مثال قیمتهای نقدی در بازار فلزات پایه برای معاملات در بورس فلزات لندن، پایینتر از قیمتهای سلف ۳ماهه در این بازارهاست. این نکته احتمال رشد قیمتها را مطرح میکند آنهم در وضعیتی که نرخهای پایین فعلی جذابیت خرید را برای فلزات افزایش داده و بعضا به کاهش موجودی انبارها منتهی شده است. این سیگنالهای نهچندان گسترده امکان مقاومت بازارها در برابر افت نرخ را ایجاد خواهد کرد اگرچه افت جدی قیمتها در بازارهای سهام جهانی موجب شده تا هنوز بدبینیهای بزرگی مشاهده شود.

این وضعیت به معنی بیم و امید از دورنمای قیمتهاست اگرچه جریان عمومی در جهان چندان هم خوشبینی خاصی را جز چند داده مختصر گواهی نمیکند. شاید پایان هفته جاری میلادی بتوان با صراحت بیشتری درخصوص رخدادهای بازار اظهارنظر کرد.

آیا اوپکپلاس نشست اضطراری کاهش تولید برگزار میکند؟ | راه خروج نفت از مدار ریزش

به گزارش دنیای اقتصاد، افت شدید قیمت نفت در پی شدت گرفتن شیوع ویروس کرونا موجب تغییر موضع اعضای اوپکپلاس شده است. کشورهای صادرکننده نفت در کمتر از دو هفته از اظهاراتی مبنی بر «اغراق رسانهها درخصوص اثرگذاری کرونا» به این نقطه رسیدهاند که «برگزاری یک نشست اضطراری برای بررسی ابعاد انتشار این ویروس را ضروری میدانند.» نشست اوپکپلاس قرار است در ماه مارس برگزار شود.

با این حال گزارشهایی در هفته گذشته مبنی بر تلاش وزیر انرژی عربستان برای برگزاری زودهنگام نشست اوپکپلاس منتشر شد. منابع خبری از روسیه بهعنوان تنها مانع برای جلو انداختن این نشست نام میبردند. اما الکساندر نواک، وزیر انرژی این کشور در روزهای اخیر این ادعاها را رد و عنوان کرد روسیه آمادگی این را دارد که این نشست را در ماه جاری میلادی بهجای مارس برگزار کند.

به گفته نواک «اوپکپلاس تنها به چند روز زمان برای بررسی بیشتر اوضاع و تعیین زمان برگزاری نشست نیاز دارد.» اما درحالیکه گمانهها از برگزاری نشست اضطراری اوپکپلاس اوج گرفته، اساندپی گلوبال پلتس در گزارشی به نقل از دو منبع نزدیک به اوپک موضوع دیگری را مطرح کرده است. آنطور که در این گزارش آمده است، در روزهای سهشنبه و چهارشنبه هفته جاری جلسه کمیته فنی اوپکپلاس برگزار خواهد شد.

نشست این کمیته که با ریاست مشترک عربستان سعودی و روسیه برگزار میشود، پیش از این وظیفه بررسی پایبندی کشورهای حاضر در توافق نفتی را به عهده داشت. اما حالا گفته میشود این نشست احتمالا برای بررسی ابعاد اثرگذاری شیوع ویروس کرونا و بهجای نشست اضطراری اوپکپلاس برگزار خواهد شد. هرچند که در نشست کمیته ویژه، تصمیمی اتخاذ نمیشود اما از آنجا که بزرگان اوپکپلاس در این کمیته حضور دارند، هر سیگنالی از آن میتواند نشاندهنده تصمیمنهایی اوپک و متحدانش در نشست رسمی باشد.

اما گذشته از اینکه نشست اوپک در ماه جاری میلادی برگزار خواهد شد یا ماه آینده، این سوال مطرح است که «آیا اصولا تصمیم اوپکپلاس برای تمدید توافق نفتی یا کاهش بیشتر در توافق توان نجات بازار نفت از افتهای مداوم را دارد؟» هرچند در شرایطی که مازاد عرضه بر بازار حاکم است و اتفاقات در سمت تقاضا قدرت اثرگذاری بسیار بیشتری دارند، اما کارشناسان بر این باورند در شرایط کنونی تنها یک کاهش بیشتر در سمت عرضه ممکن است راه نجاتی پیشروی بازار نفت قرار دهد.

چالشهای پیشروی اوپک

قیمت نفت بهدنبال شیوع ویروس کرونا و نگرانی از کاهش تقاضا در ماه گذشته میلادی حدود ۱۶ درصد افت را تجربه کرد. اوپکپلاس که پیش از این در ماه دسامبر به توافقی برای تعمیق کاهش تولید از ۲/ ۱ میلیون بشکه در روز به ۷/ ۱ میلیون رسیده بود، حالا در معرض تصمیمی دیگر در جهت به موازنه کشاندن عرضه و تقاضا در بازار نفت است.

با این حال دو موضوع مهم در این خصوص مطرح است؛ یکی «میزان کاهش احتمالی اوپکپلاس» و دیگری «ابعاد تاثیرگذاری تصمیم این گروه بر تعادل بازار». از آنجا که تخمینهای مختلفی از میزان ضربه ویروس کرونا در چین که بزرگترین واردکننده نفت در دنیا است، بر تقاضای این کشور برای نفت و فرآوردهها وجود دارد، تعیین سطح جدید کاهش تولید از چالشهای پیشروی اوپکپلاس است.

علاوه بر این برخی تحلیلگران در مورد تاثیر توافقات کاهش تولید قبلی این گروه بر قیمت نفت ابراز تردید میکنند، چراکه به گفته آنان هرچقدر اوپکپلاس تولید خود را کاهش دهد، دیگر تولیدکنندگان در نقاط دیگر مخصوصا شرکتهای نفت شیل آمریکا بر استخراج نفت خود میافزایند.

خبرگزاری بلومبرگ در گزارشی به قلم «جولین لی»، تحلیلگر راهبردی نفت به این موضوع پرداخته و فاکتورهای تاثیرگذار بر این موضوع در بازار نفت را بررسی کرده است. به عقیده این کارشناس حوزه نفت، اوپک تنها یک راه دارد و آن کاهش هرچه بیشتر تولید است. از نظر او صرف تمدید توافق قبلی هیچ کمکی به تقویت بازار نفت نمیکند.

لی بر این باور است که اوپک برای تصمیمگیری باید به دو سوال کلیدی در رابطه با بحران ویروسی در چین پاسخ دهد. در وهله اول دوره تاثیرگذاری کرونا بر بازارها چقدر است؟ علاوه بر این عواقب شیوع این ویروس چه ابعادی خواهد داشت؟ البته این تحلیلگر جواب این سوالات را فعلا نامشخص میداند اما میگوید گروه اوپکپلاس بهزودی نیازمند بررسی سناریوهای موجود خواهد بود.

جولین لی در گزارش خود نوشته است که مهمترین چالش پیشروی اوپکپلاس این است که ابعاد کاهش تقاضای جهانی بهخصوص از جانب چین نامعلوم است و برآوردها از کاهش تقاضای روزانه چندصد هزار بشکه تا سطح فاجعهبار ۶/ ۲ میلیون بشکه نفت در فوریه و ۲ میلیون بشکه در ماه مارس براساس گزارش پلاتس متغیرند.

از اینرو عجیب نیست که تولیدکنندگان نفت نگران فروش نفتشان و همینطور قیمت طلای سیاه باشند. بین تامینکنندگان نفت، کشورهای خاورمیانه بیشترین تاثیر را از این بحران تقاضا خواهند پذیرفت زیرا کشورهای حوزه خلیجفارس حدود یکسوم نفت صادراتی خود را در سال گذشته میلادی به چین راهی کردهاند و اگر هند، ژاپن و کرهجنوبی را اضافه کنیم، به نسبت دوسوم تمام صادرات از تنگه هرمز در سال ۲۰۱۹ خواهیم رسید.

لی با تاکید بر اهمیت چین، پرجمعیتترین کشور جهان در رشد جهانی تقاضا برای نفت مینویسد خود اوپک در گزارش سالانهاش برای چین سهمی بیش از یکچهارم در رشد تقاضای نفت در سالجاری قائل شده است. این درحالی است که آژانس بینالمللی انرژی برآوردی حتی بزرگتر از میزان تاثیرگذاری چین دارد و به عقیده این سازمان ۴۰درصد از رشد تقاضای نفت در دنیا در سال ۲۰۲۰ به این کشور اختصاص دارد.

به باور این تحلیلگر حتی پیش از شیوع کرونا نیز اعضای اوپکپلاس برای تاثیرگذاری بر موازنه عرضه و تقاضا دچار مشکل بودهاند و توافقات قبلی آنان در نهایت نتوانست بر کاهش تولید کلی جهان تاثیر محسوسی بگذارد. علاوه بر این قیمتها نیز از دسامبر تاکنون بهصورت کلی نزولی بوده و در ماه ژانویه نزدیک به ۱۶درصد افت کرده است.

مورد دیگری که لی به آن اشاره میکند متقاعد کردن روسیه بهعنوان بزرگترین متحد اوپک خارج از این سازمان برای تعمیق بیشتر تولید در اوپکپلاس است. لی این امر را دشوار میداند اما به عقیده او تنها راهی است که میتواند در شرایط فعلی چین، قیمت نفت را افزایش دهد. نشانههای کاهش تقاضا همین حالا نیز درحال بروز است. فروش نفت کشورهای تولیدکننده در آمریکایجنوبی طی هفته گذشته به چین تقریبا به صفر رسیده است و خرید از تامینکنندگان در خاورمیانه نیز با احتیاط بیشتری انجام میشود چراکه ممکن است پالایشگران چینی برای کاهش ضرر بخواهند عملکرد خود را کاهش دهند.

اوپک تصمیم به کاهش تولید میگیرد؟

سیانبیسی نیز برای بررسی بیشتر احتمال برگزاری نشستی اضطراری با دو تحلیلگر نفت گفتوگو کرده است. به باور این دو کارشناس در صورت برگزاری نشست اضطراری اوپکپلاس، احتمال اعمال کاهش بیشتر تولید بسیار بالا است. جان کیلداف، از شرکای شرکت «اگین کپیتال» به این منبع خبری گفت: کاهش تقاضا در چین بدترین اتفاق ممکن (برای اعضای اوپکپلاس) است.»

به گفته کیلداف، اگر آنها نشست زودهنگامی برگزار کنند، احتمالا بهصورت اضطراری تصمیم به کاهش بیشتر تولید خود خواهند گرفت. هلیما کرافت، مدیر تحقیقات کالای جهانی در آربیسی نیز اظهار کرد: «اگر نشستی زودتر از موعد برگزار شود، بنابراین باید کاری انجام شود.» در عین حال برخی کارشناسان این حوزه معتقدند برگزاری نشست اضطراری سیگنال منفی به بازار خواهد داد و نشانگر نگرانی شدید تولیدکنندگان است.

درحالی بازار به کاهش هر بشکه نفت از تقاضای جهانی واکنش نشان میدهد که اختلال عرضه بهوجود آمده متاثر از تنشهای ژئوپلیتیک در خاورمیانه و لیبی نتوانسته است بر بهبود قیمت نفت تاثیر چشمگیری داشته باشد و معاملهگران نفت با چشمپوشی از بخش عرضه تمام تمرکز خود را بر سمت تقاضای بازار گذاشتهاند.

با وجود پیدایش منابع نفتی شیل و افزایش سریع تولید از این میادین نامتعارف در آمریکای شمالی، فشار بر تولیدکنندگان سنتی نفت در خاورمیانه بیش از پیش شده است. علاوه بر این کشورهایی مانند برزیل و گویان در آمریکایلاتین بهعنوان صادرکنندگان نوظهور بازار، اهمیت سمت عرضه را به کمترین میزان خود رساندهاند. در این شرایط مشخص نیست اوپکپلاس که خود ۷/ ۱ میلیون بشکه در روز از میزان تولید خود کاسته، بتواند تا چه میزان بیش از این برای تعادل در بازار از تولیدات خود بکاهد.