پرسش سوم

سوال سوم به این شرح بود که «قراردادهای اختیار معامله (option) با مشخصات به شرح جدول زیر در بازار معامله میشوند. نرخ سود بدون ریسک سالانه ۴ درصد و سررسید قراردادهای اختیار ۶ ماه است. بر اساس این اطلاعات سود ناشی از آربیتراژ این قراردادهای اختیار در پایان ۶ ماه چقدر است؟»

در این شرایط سرمایهگذار میتواند برای قرارداد اختیار خرید (call option) از استراتژی افزایشی (bull spread) استفاده کند. به این معنا که در قرارداد با قیمت سررسید پایینتر موقعیت خرید اتخاذ کند (x1=20) و برای قرارداد با قیمت سررسید بالاتر موقعیت فروش بگیرد (x2=30).

برای پوشش ریسک باید در قرارداد اختیار فروش (put option) از استراتژی کاهشی (bear spread) استفاده کرد. یعنی گرفتن موقعیت خرید در قرارداد با قیمت سررسید بالاتر (x۲=۳۰) و موقعیت فروش در قرارداد با قیمت سررسید پایینتر (x۱=۲۰). برای اتخاذ قراردادها به شکل یادشده باید مبالغ صرف به شرح زیر هزینه شود:

9.397= 0.604 - 8.001 + ۴ – ۶ = هزینه

با توجه به آنکه نرخ سود بدون ریسک سالانه ۴ درصد است هزینه فرصت سرمایهگذاری برای ۶ ماه هزینه را به 9.587 دلار افزایش میدهد. در سوی دیگر، اختلاف میان قیمت سررسیدها (۲۰ و ۳۰) معادل ۱۰ دلار میشود که عایدی تثبیتشده سرمایهگذار محسوب میشود. با کسر هزینه از این رقم، مقدار سود آربیتراژ معادل 0.413 دلار به دست میآید.

پرسش چهارم

در آخرین مسابقه روز مربوط به نمایشگاه، مخاطبان باید به این پرسش پاسخ میدادند که «اوراق دو سالهای داریم با نرخ بهره متغیر که بهره آن بهصورت ۶ ماهه به اضافه ۸۰ bps نرخ بهره بینبانکی لندن (Libor) پرداخت میشود. قیمت هر برگه این اوراق ۹۷ تومان و قیمت اسمی آن ۱۰۰ تومان است. نرخ بهره ۶ ماهه بین بانکی لندن (Libor) در حال حاضر یک درصد است. با فرض ماههای ۳۰ روزه و سال ۳۶۰ روزه، سود (Discount Margin) این اوراق چند واحد (bps) است؟»

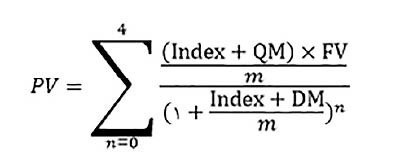

در ابتدای جواب دادن به سوال مزبور دانستن این نکته مهم است که هر ۱۰۰ bps معادل یک درصد یا 0.01 واحد است. اوراق مذکور دارای سررسید دو ساله و پرداخت سود در فواصل ۶ ماهه هستند. از آنجا که این اوراق با نرخ بهره متغیر با معیار شاخص لایبور تعریف میشوند، فرمول تعیین ارزش فعلی آنها بهصورت زیر است:

قبل از توضیح اجزای این فرمول لازم است بدانیم فرمول فوق همان تنزیل جریانهای نقدی حاصل از نگهداری اوراق با درآمد ثابت تا رسیدن به زمان سررسید است. در این فرمول index همان شاخص لایبور سالانه در زمان تعیین ارزش فعلی است که معادل یک درصد یا 0.01 واحد است.QM همان بازدهی شناوری است که به این اوراق تخصیص مییابد و در این سوال ۸۰ (bps) یا 0.8 درصد است که معادل 0.008 واحد خواهد شد. PV همان ارزش فعلی اوراق است که ۹۷ تومان قیمت دارد. m دوره پرداخت سود در سال است.

در این سوال به دلیل پرداخت سود در فواصل ۶ماهه، این متغیر معادل ۲ است. n به دلیل اینکه دو سال تا رسیدن به سررسید اوراق زمان داریم و اوراق در فواصل ۶ ماهه پرداخت میشوند، تعداد پرداختها ۴ مرتبه است.DM سود مورد انتظار بابت نگهداری اوراق مذکور است که به نوعی جواب سوال مطرح شده است. پس از قرار دادن اعداد در فرمول، DM=۰.۰۲۳۶ یا ۲۳۶ (bps) به دست میآید.