ارشناسان بازار سهام در گفتوگو با «دنیایاقتصاد» تخمین زدند

شدید نوسانگیری روزانه، نگاهها را معطوف به سهام کوچکتر کرده است

بورسبازی در کانال پرریسک

به گزارش «دنیای بورس»، دنیایاقتصاد نوشت: بورس تهران در ادامه مسیر کاهشی روز دوشنبه، دیروز نیز با افت نماگر اصلی خود مواجه شد. به این ترتیب در پایان معاملات روز سهشنبه شاخص کل بورس تهران با افت ۵۵۲۸ واحدی (معادل ۴/ ۰ درصد) به محدوده یک میلیون و ۵۰۷ هزار واحد رسید. این مهم در حالی رقم خورد که در ساعت نخست معاملات شاهد عقبنشینی این نماگر به محدوده کمتر از ۵/ ۱ میلیون واحد نیز بودیم. اما در ادامه بازگشایی مثبت یکی از نمادهای بزرگ گروه فلزات اساسی سبب شد تا شاخص کل بخشی از افت صبحگاهی خود را جبران کند.

در معاملات دو روز گذشته نمادهای بزرگ بازار بودند که روندی کاهشی به شاخص کل این بازار تحمیل و در مقابل کوچکترها در محدوده مثبت قیمتی نوسان کردند. شاهد این مدعا رشد شاخص کل هموزن در این دو روز بود. همانطور که در گزارشهای پیشین اشاره شد، نگاهی کوتاهمدت در میان معاملهگران بورسی حاکم شده است. همین نوع نگاه سبب شد شاهد افزایش سفتهبازی و شناسایی سود سریع در کلیت بازار باشیم و به دنبال آن طمع کسب سود، نقدینگی را به سمت سهام کوچکتر بازار کشانده است.

اما بازار سرمایه به کدامین سو میرود؟ این سوالی است که تقریبا هر فرد دارای کد بورسی در پیچیدهترین بازار کشور با آن درگیر است. افراد چه از لحاظ مالی تحصیل کرده باشند و چه آشنایی آنها با بورس تنها به اطلاعات درست و غلط ارائه شده در فضای مجازی و کانالهای تلگرامی محدود باشد، یک خصیصه مشترک دارند. انسانها فارغ از همه اشتراکات و تفاوتهایی که با هم دارند در امید به کسب سود با هم شریکاند. طبیعتا اینکه چنین مسالهای دارای چه ریشههای تکاملی و زیستی در انسانهاست موضوع بحث این گزارش نیست، اما آنچه مشخص است، کارکردهای ذهن انسان حالا در عصر بهرهبرداری از پیچیدگیهای فنی و شناختی جوامع امروز، آنچنان که باید با سرعت رشد علم تطبیق نیافته است.

دقیقا به همین دلیل است که ما در مواجهه با بسیاری از موقعیتهای نیازمند به تصمیمگیری، بیش از آنکه چوب تنبلی خود را خورده باشیم از تبعات سادهانگاری رنج میبریم؛ سادهانگاری که بیش از هر چیز از دست کم گرفتن زوایای پنهان موضوع فعالیت و بالطبع عدمقطعیت ناشی میشود.

دقیقا به همین دلیل است که بازار سهام بارها و بارها در طول تاریخ شاهد کژاندیشیهایی بوده که به جز فعالان این بازار دامن سایرین را گرفته و بعضا با شکلگیری حبابهای قیمت به کلیت اقتصاد کشورها نیز آسیب زده است. بررسی تبار شناسی حبابها در بازارهای مالی نشان میدهد که همه آنها در اوج ناباوری و حیرت از عوامل بیرونی شکل گرفتهاند و در اوج خوشبینی نیز خاتمه یافتهاند.

در حال حاضر بسیاری از تحلیلگران بازار سرمایه در مورد آنچه در میانه مردادماه روی داد نیز همین نظر را دارند. در آن زمان کمتر کسی از سرمایهگذاران حقیقی بازار سرمایه میتوانست تصور کند که قیمتها مسیری متضاد از روند دو ساله را آغاز کنند و آنچنان بر ریزش خود ادامه دهند که در نهایت فشار سنگین عرضه در بسیاری از نمادها برای روزهای متمادی جریان معاملات را از تقاضای موثر خالی کند.

کوچکترها رنگ عوض میکنند

بررسیها از روند معاملات در هفتههای اخیر به خوبی موید آن است که این رویه در طول این مدت و همزمان با برگشت قیمتها به سطوح بالاتر معکوس شده است. در روزهای اخیر نمادهای کوچک بورسی که در گذشتهای نه چندان دور، در بحبوحه ترس سرمایهگذاران از ریزش بیشتر بدون خریدار مانده بودند، نه تنها از وضعیت قبلی خارج شدهاند که حالا هم از سهام بزرگ بازار که از ابتدای سال تاکنون هم در روزهای رونق و هم در روزهای رکود عملکرد بهتری از خود به نمایش گذاشتند، گوی سبقت را ربودهاند.

با نگاهی دقیقتر به روند قیمتها و تعقیب ورود و خروج نقدینگی حقیقی در بورس تهران میتوان اینطور نتیجه گرفت که فعالان بازار این روزها تمایل بیشتری به خرید سهام در نمادهای کوچکتر دارند.

بررسیها حکایت از تغییر وضعیت معاملات نمادهای کم وزن بازار از صفوف سنگین خرید به صفهای فروش دارد. برای مثال نمادهایی مثل «فخاس»، «خکمک» و «غشان» از جمله نمادهایی بودهاند که در ماههای اخیر با صفهای خرید یا صف فروشهای قابلتوجه مواجه بودند و در این میان بارها پیش آمده که هیجان خرید جای خود را به هیجانی در جهت عکس داده است.

در طول این مدت اشباع خرید و فروش در نمادهای یاد شده به حدی بوده که حتی نبود تقاضا یا عرضه سبب شد تا این نمادها حتی درصد اندکی از قیمت پایانی را هم نتوانند پر کنند. توجه بیشتر به نمادهایی از این دست به خوبی نشان میدهد که این بخش از بازار سرمایه تا چه حد در مقابل تغییر جریان نقدینگی آسیبپذیر است. با این حال مشکل وقتی حادتر میشود که دریابیم این رویه در بازار سرمایه امری مسبوق به سابقه است و نه تنها طی سالهای پررونق اخیر بلکه بارها در ایام رکود ادامهدار بازار سهام بین سالهای ۹۲ تا ۹۶ در نمادهای سبک وزن بازار تکرار شده است.

توضیحی بر دور باطل ریسک

دلیل تغییر نگاهها به سمت سهام کوچک بازار چیست؟ چرا فعالان بازار به جز چند برش کوتاه از تاریخ ۵۰ و چند ساله بازار سهام در ایران همواره چشم به نمادهایی داشتهاند که تا این حد تغییر جهت آنها آسان است؟ برای پاسخ به این سوال شاید بهتر باشد بگوییم که فعالان ریسک پذیرتر بازار همواره نیمه پر لیوان را میبینند. آنها اغلب میدانند که سهام سبک وزن، برای پر کردن حجم مبنا و رسیدن به قیمتهای بالاتر راهی به مراتب آسانتر از نمادهای سنگین را پیش رو دارند.

برای مثال نمادی که در یک روز تنها به ۵ میلیارد تومان معامله در صف خرید نیاز دارد تا قیمت پایانی آن به میزان ۵ درصد رشد کند به مراتب نسبت به نمادی که با ۱۵ میلیارد تومان به این هدف میرسد وضعیت بهتری دارد. دقیقا به همین دلیل است که در طول ۲ سال منتهی به سالجاری که ورود نقدینگی به بازار سرمایه روندی صعودی را میپیمود، نمادهای سنگین وزن بازار از رشد کمتری برخوردار بودند و در مقابل کوچکترها با رشد تند و تیز قیمت خود تقریبا بدون وقفه شاخص کل هموزن را بیش از شاخص کل بورس افزایش میدادند. دقیقا به همین دلیل بود که نماگر اصلی بورس در طول سال ۹۸، ۱۸۷ درصد و شاخص هموزن در حدود ۴۳۷ درصد افزایش یافت.

شدت این روند تنها زمانی کاهش یافت که سیل نقدینگی گسیل شده به بازار سهام، در ماههای ابتدایی سالجاری تحتتاثیر کاهش نرخ بهره و رکود مشاغل به سبب شیوع کرونا، به دلیل اشباع تقاضا از ورود به نمادهای کوچکتر بازماند و به ناچار از جریان معاملات نمادهای بزرگ بازار سر برآورد.

خروجی این اشباع نیز چیزی نبود جز رسیدن شاخص کل بازار به ابرکانال ۲ میلیون و ۷۸ هزار واحدی. برای آنکه زنجیره وقایع ذکر شده را تکمیل کنیم باید بدانیم که طی دو هفته اخیر پیشروی بیشتر شاخص کل هموزن نسبت به شاخص بورس به روال سالهای قبل بازگشته و نمادهای این بازار در شرایطی داد و ستد میشوند که در ۱۵ روز اخیر به جز برخی استثناها نماگر هموزن از شاخص بورس بیشتر رشد کرده است.

دقت در آنچه تاکنون شرح داده شد، به خوبی نشان میدهد که در برابر شانس بالایی که نمادهای کوچک برای افزایش سریع قیمت دارند، ریسک زیادی را نیز به سرمایهگذاران خود منتقل میکنند. چرا که اگر این نمادها بتوانند تحتتاثیر افزایش تقاضا در مدتی کوتاه عملکردی سریع به نمایش بگذارند، به این معنا خواهد بود که در مدت زمانی اندک نیز میتوانند راه رفته را بازگردند.

حال سوال اینجاست که اگر واقعا ریسک سرمایهگذاری اینچنینی تا این حد بالاست، پس چرا بسیاری از فعالان بازار سهام حتی آنها که تجربه کافی از حضور در این بازار دارند، به پذیرش خطرهای موجود تن میدهند؟ چطور ممکن است شخصی بر ارزنده نبودن دارایی خود واقف باشد و آن را به امید بالاتر رفتن قیمت همچنان نگه دارد؟

بازنده نهایی

مطالعات مالی رفتاری پس از گذشت سالها به خوبی نشان دادهاند که رفتارشناسی حبابها در بازار سهام و نظایر آن اگرچه برخلاف تصور عامه ناشی از کلاهبرداری نیست اما از بعد عملکرد تا حدودی به ترفند پانزی شباهت دارد. در این روش سود نامتعارفی که به هر سرمایهگذار پرداخت میشود در واقع نه از بازده معمول یک سرمایهگذاری بلکه از جیب شخص جدیدی است که به امید سود به تازگی وارد چرخه سرمایهگذاری شده است. رویه یاد شده تا جایی ادامه پیدا میکند که بعد از آخرین سرمایهگذار، شخص جدیدی وارد این رویه نشود. در این حال معکوس شدن جریان نقدینگی به لو رفتن حقه منجر خواهد شد.

در بازار سهام نیز وضعیت نمادی که با حباب مواجهند اگرچه ناشی از وقوع تقلب یا کلاهبرداری نیست، اما تا حد بسیار زیادی از تغییرات الگوی جریان نقدی پانزی پیروی میکند. در این حالت بسیاری از افراد که ریسک خرید یک دارایی گرانقیمت را پذیرفتهاند، بر این باور هستند که همواره شخص دیگری خواهد بود تا سهام آنها را به امید رشد بیشتر قیمت از آنها بخرد.

این وضعیت که در ادبیات مالی از آن با عنوان «سادهدل بزرگتر» یاد میشود، تا جایی تداوم خواهد داشت که سادهدلتر از سرمایهگذار آخر پیدا نشود و نبود تقاضا روند صعودی را به یک باره معکوس کند. در این حالت طبیعی خواهد بود که افت قیمتها ادامهدار و شدید باشد تا جایی که سهام شرکتها به اشباع کامل فروش برسند یا متغیرهای بنیادی به حمایت از قیمت سهام برآیند؛ وضعیتی که دقیقا طی هفتههای قبل در بسیاری از نمادهای بازار سهام رخ داد.

در ماههای اخیر برخی از نمادها، بعضا بیش از ۶۰ درصد از بهای خود را در مدتی اندک از دست دادند. این مساله در حالی رخ داد که در حال حاضر نیز شواهد حکایت از رونق دوباره نمادهای کوچک و احتمال درگیر شدن افرادی در این فرآیند دارد که احتمالا از سازوکار چرخههای این چنینی و اثر مخربی که دامنه نوسان بر تشدید آنها میگذارد، اطلاع چندانی ندارند.

برای دوری از تبعات منفی این احتمال همانطور که در بسیاری از مصاحبهها و گزارشها بر آن تاکید شده بهتر است تا مردم عادی که با اندک سرمایه خود به امید کسب سود به بازاری مانند بورس میآیند با افزایش دانش مالی خود و دوری از حواشی که افراد سودجو در فضای مجازی ایجاد میکنند، با بهرهگیری از تخصص افراد ذیصلاح در این زمینه از به خطر انداختن داراییهای خود بپرهیزند.

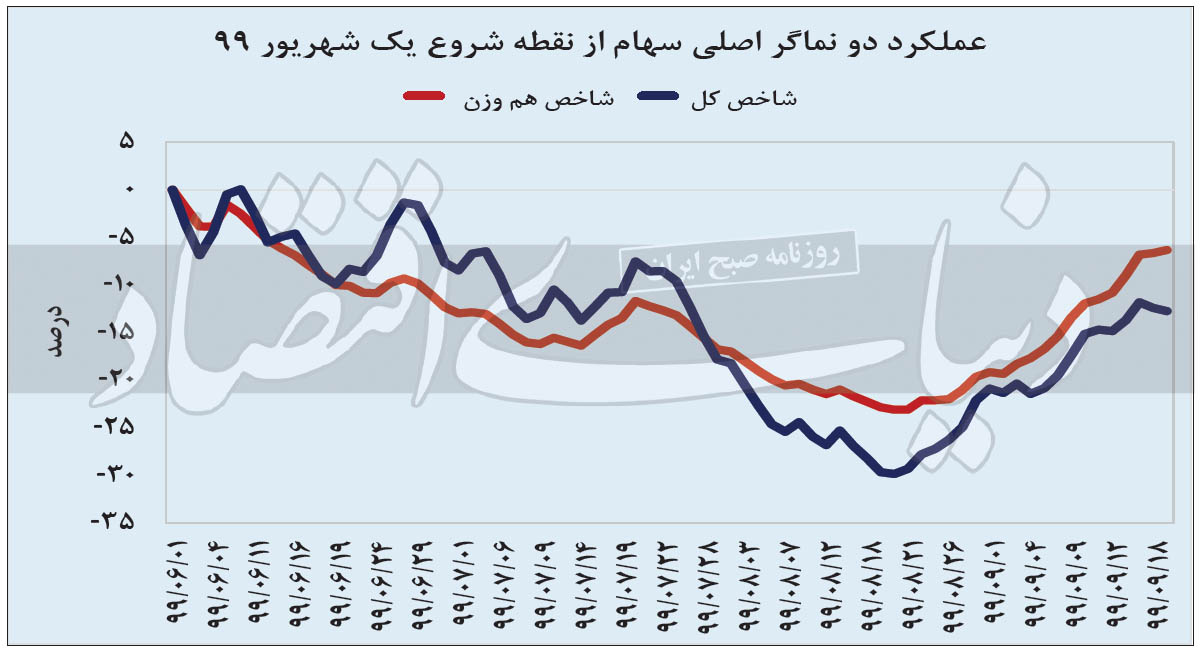

نگاهی به بازدهی دو شاخص کل و هموزن از ابتدای شهریورماه نشان میدهد طی ۵/ ۱ ماه ابتدایی این بازه، سهام گروههای بزرگ و عمدتا کامودیتیمحور در رشد قیمت از کوچکترها سبقت گرفته بودند؛ اما ۲۸ مهر شاهد تلاقی این دو نماگر بودیم. در ادامه وضعیت تغییر کرد و این شاخص هموزن بود که از شاخص کل پیشی گرفت. با وجود این اما دو نماگر مذکور همراستا با یکدیگر حرکت میکردند.

از ابتدای آذرماه توجه به گروههای کوچک بازار جدیتر شد تا شاهد واگرایی هر چند محدود دو نماگر یاد شده باشیم که طی دو روز معاملاتی گذشته به اوج خود رسیده است. بهطوریکه در مقابل افت شاخص کل (بهعنوان نماینده سهام با ارزش بازار بالا)، شاخص هموزن (با اثرگذاری یکسان نمادها) روندی صعودی در پیش گرفته است. موضوعی که نشان میدهد توجه به سهام کوچکتر بازار که بهعنوان سهام چابک نیز شناخته میشود، افزایش یافته است.

گزارش دو | صنایع جذاب در ثلث پایانی ۹۹

دنیایاقتصاد در مطلب دیگری نوشت: بازار سرمایه بعد از ریزش چند ماهه و اصلاح شدید قیمتها از میانه آبان تغییر مسیر داد و شاهد رشد قیمت سهام در این مدت بودیم. در این برهه زمانی برخی با کوچکترین افت قیمتی هراسان از بازگشت به دوره اصلاحی شناسایی سود کرده و فروشنده میشوند و برای برخی دیگر افت قیمتها فرصتی برای خرید سهام است. اما کدام گروههای بورسی از معیارهای ارزندگی برخوردارند؟

کارشناسان بورسی معتقدند اکنون که کاهش موارد تاثیرگذار بر اعتماد سهامداران به بازار سهام به روند صعودی بازار کمک کرده است، گروههای کامودیتیمحور از جذابیت بالاتری برای سرمایهگذاری برخوردارند. با این حال تعیینتکلیف بودجه ۱۴۰۰ میتواند چشمانداز روشنتری پیشروی سرمایهگذاران قرار دهد.

انرژی لازم برای پرش قیمتها وجود دارد؟

محمدیوسف امینداور، کارشناس بازار سرمایه در گفتوگویی میگوید: پس از کاهش بیوقفه قیمتهای سهام و شاخصکل در ماههای گذشته و رسیدن این نماگر به محدود ۲/ ۱میلیون واحد، شاهد کاهش عرضهها و بازگشت تقاضا به بازار بودیم. مانند هر نقطه برگشتی، در ابتدا برگشت بازار همراه با تردید بود ولی کمکم تقاضا تقویت شد و شاخص روند افزایشی را شروع کرد تا به محدوده ۵/ ۱میلیون رسید.

این مرز روانی فعلا جلوی رشد شاخص را گرفته است و بسیاری میخواهند بدانند آیا این وضعیت توقفی موقتی با هدف جمع کردن انرژی است یا اینکه باید دوباره در انتظار کاهش مجدد شاخص باشیم؟

او اضافه میکند: برای پاسخ به این سوال باید پارامترهای زیادی در نظر گرفته شوند و طبیعتا احتمال خطا در آن زیاد است لذا بهتر است سعی کنیم بر شواهد و پارامترهای مهم تاثیرگذار تمرکز کنیم. بنابراین بهجای پیشبینی آینده باید خودمان را برای وقایع آتی آماده کنیم.

امینداور با بیان اینکه «یکی از شواهدی که نشان میدهد قیمتهای سهام چقدر ارزنده هستند نسبت قیمت به درآمد یا P/ E بازار است» توضیح میدهد: این نسبت که همیشه بین ۴ تا ۷ در نوسان بود و گاهی نیز در دورانهای اوج بازار به ۱۰ میرسید، در مرداد سالجاری به محدوده ۳۵ رسید و هم اینک پس از اصلاح قیمتها، به محدوده ۱۶ رسیده است.

البته برخی به محاسبه نسبت قیمت به درآمد گذشتهنگر (ttm) خرده میگیرند. برای این گروه نیز میتوان از نسبت قیمت به درآمد آتینگر (forward) مثال آورد که توسط جمعی از تحلیلگران بورسی محاسبه میشود. این نسبت نیز هماکنون در محدوده ۱۲ است. بنابراین اولین شواهد حکایت از آن دارد که قیمتها هنوز توان کافی برای پرش ندارند.

این تحلیلگر بازار سرمایه اضافه میکند: نکته دیگر اینکه رشد بازار در بهار و اوایل تابستان مرهون ورود شدید نقدینگی افراد حقیقی به بازار بود. برآوردها از ورود میلیونی افراد با ۱۲۰ هزار میلیارد تومان در این دوره حکایت دارند. این مبلغ در کنار ۲۵ هزار میلیارد تومانی که در نیمه دوم سال ۹۸ وارد بازار شد، نقش زیادی در بازار داشتند.

برآورد میشود که با توجه به تغییرات ارزش سهام و همچنین خروج نقدینگی صورتگرفته در هفتههای گذشته، هنوز چیزی در حدود ۱۲۰ تا ۱۵۰ هزار میلیارد تومان نقدینگی حقیقی در بازار حضور داشته باشد.

طبیعتا بخشی از این افراد در سود هستند و گروهی نیز ضرر کردهاند. بهنظر میرسد تصمیمی که این افراد در مورد تداوم حضور یا عدمحضور خود در بازار خواهند گرفت، میزان فشار فروش در زمان رشد بازار را نشان خواهد داد.

امینداور با بیان اینکه «علاوه بر اینها قیمت جهانی کامودیتیها، تورم انتظاری و نرخ دلار نیز تاثیر بسیاری بر بازار خواهند گذاشت» میگوید: فروش شرکتهای بزرگ فولادی، فلزی و پتروشیمی را تحتتاثیر قرار میدهند. البته روند تحریمها و احتمال کاهش ارتفاع دیوار آن، میتواند خبر خوبی برای این شرکتهای صادارتمحور باشد.

این کارشناس بازار سرمایه خاطرنشان میکند: بنا بر موارد فوق بهنظر میرسد که رسیدن شاخص در کوتاهمدت (کمتر از ۶ ماه) به قله قبلی مبنای قابلتوجهی نداشته باشد و نباید به آن امیدوار بود. البته این پیشبینی بر اساس شرایط فعلی بیان شده است و با توجه به پیچیدگی شرایط اقتصادی و سیاسی در ماههای آتی، امکان بروز وقایع پیشبینی نشده وجود دارد که میتواند مسیر جدیدی را فراروی بازار قرار دهد.

صنایع جذاب برای سهامداری

مصطفی صفاری، کارشناس بازار سرمایه میگوید: اثرات بودجهای کاملا روی صنایع متفاوت است و باید صبر کنیم که لایحه بودجه تصویب شود تا بتوان درباره صنایع جذاب برای سرمایهگذاری در بورس در وضعیت فعلی صحبت کنیم، اما آنچه مشخص است اینکه صنایع صادراتمحور خوب و جذابند.

او تشریح میکند: پتروشیمیها، صنایع گازی، داروییها، بانکها و بیمهها که بعد از برجام اوضاعشان خوب میشود نیز برای سرمایهگذاری و معامله جذابند. این کارشناس بازار سرمایه معتقد است ۸۰درصد از صنایع در بازار اوضاع خوبی دارند و معاملهگران میتوانند سراغ سرمایهگذاری در این گروهها بروند.

صفاری در همین حال بازگشت آمریکا به برجام و توافق هستهای جدید بین ایران و ایالاتمتحده را یادآور میشود و میگوید بخشی از جذابیت این صنایع به این توافق بازمیگردد. او میافزاید: البته ایران از برجام خارج نشده و فقط برخی از تعهداتش را کاهش داده است، بنابراین ما از برجام خارج نشدیم که بخواهیم به آن توافقنامه بازگردیم. آمریکا باید به توافق هستهای و برجام برگردد. با بازگشت آمریکا به برجام صنایعی که از آنها نام بردم برای سرمایهگذاری و معامله جذاب خواهند شد.

البته همانطور که گفتم باید منتظر اثر بودجه نیز بر این صنایع باشیم. این کارشناس بازار سرمایه میگوید: هرچند دولت تازه لایحه بودجه سال ۱۴۰۰ را تقدیم مجلس شورای اسلامی کرده و هنوز این بودجه به تصویب نهایی نرسیده است اما در این لایحه قرار شده که یارانهها به صنایع بهصورت نقدی شود، برای همین میبینید که اکنون داروییها صف خرید هستند.

همچنین در لایحه بودجه سال آینده ابهاماتی درخصوص دلار ۴۲۰۰ وجود دارد که تعیینتکلیف آن میتواند سرنوشت برخی گروهها را مشخص کند. صفاری خاطرنشان میکند: بهنظر میرسد حال بازار خوب است و هرقدر به انتهای سال نزدیک شویم چون اول سال تورم داشتیم وضع شرکتها بهتر میشود و مطمئنا بازار حالش خوب خواهد ماند.

او همچنین میگوید با توجه به اصلاح خوب همه سهمها در بازار، در صورت اعتماد دوباره سهامداران به سرمایهگذاری در بورس روند بازار میتواند مسیر اصلی خود را پیدا کند و به روزهای پر رونق بازگردد.