- احمد اتحاد | فعال بازار سرمایه

اکثر تولیدکنندگان بزرگ سنگ آهن دستورالعملهای تولید خود برای سال ۲۰۲۰ را منتشر کردهاند و چنانچه از این دستورالعملها برمی آید، سطوح تولید یا مشابه یا بالاتر از سطوح تولید در سال ۲۰۱۹ خواهد بود. سنگهای معدنی آهن با انجام عمل ذوب در فرآیند احیا استحصال میشوند.

به همین جهت صنایع آهن و فولاد در سراسر جهان به این ماده معدنی نیاز دارند. بخش بزرگی از سنگ آهنهای استخراج شده در جهان به مصرف کارخانههای فولادسازی میرسد. ماده معدنی سنگ آهن غالبا به دو صورت هماتیت و مگنتیت یافت میشود. آغاز سال ۲۰۲۰، هم به معنای آغاز یک سال جدید و هم به معنای ورود به یک دهه جدید برای تمام بازارهای جهانی، از جمله بازار جهانی فولاد بود.

چند سال است که کل تولیدکنندگان فولاد در دنیا، نگران ظرفیت مازاد تولید فولاد در چین هستند و در آغاز سال ۲۰۲۰ رویدادی نادر، باز هم در قلب صنعت فولاد دنیا یعنی چین روی داد که تاثیر خود را بر تمام بازارهای منطقهای فولاد در سراسر دنیا گذاشت: این رویداد نادر و البته غیرقابل پیشبینی، شیوع ویروس جدید کرونا بود.

تولید سنگ آهن در جهان و پیشبینی آن

طبق برآوردی که شرکت معدنی چندملیتی واله برزیل، معدنکار شماره یک در فهرست بزرگترین تولیدکنندگان سنگ آهن جهان ارائه داده، این کشور قادر است ۱۰۰ میلیون تن سنگآهن را ظرف دوسال آینده به بازار عرضه کند و در حال برنامهریزی برای تولید ۴۰۰ میلیون تن سنگآهن در سال ۲۰۲۲ میلادی است.

تولید سنگ آهن شرکت واله در نیم فصل نخست سال ۱۲۷میلیون تن بوده که در نیم فصل دوم به ۱۸۳ میلیون تن رسیده است. این در حالی است که افزایش عرضه از سوی دو شرکت مهم تولید سنگ آهن جای خالی کمبود از سوی برزیل را پر کرده و موجب به ثبات رسیدن بازار در چین شده است.

شرکت Fortescue Metals Group گزارش خود از تولید در سال مالی ۲۰۲۰ را منتشر کرده که گویای گذر این شرکت از سطح تولید هدف خود است. BHP و FMG هر دو به اهداف تولید سالانه خود دست یافتهاند که باعث پیشبینی بالاتر از عرضه در آینده میشود؛ این موضوع قیمتها را هم در بازار آتی و هم در بازار دریایی به ثبات رسانده است.

ادامه روند پرشتاب تولید فولاد در هند، چشمانداز روشنی از لحاظ افزایش رشد تقاضا برای سنگ آهن برای این کشور رقم خواهد زد. در عین حال، رشد تقاضا در ایالات متحده آمریکا و کره جنوبی به دلیل رکود در رشد تولید فولاد در این کشورها همچنان در سطح پایین باقی خواهد ماند.

پیشبینی میشود تولید سنگ آهن در استرالیا بین سالهای ۲۰۲۱ تا ۲۰۲۹ به میزان اندکی کاهش یابد و میانگین نرخ رشد سالانه ۷/ ۰ درصد را به ثبت برساند که این رقم با میانگین نرخ رشد سالانه ۷/ ۸ درصدی در مدت ده سال گذشته مقایسه میشود.

شرکتهای سنگ آهنی ایران

درحال حاضر ارزش بازار شرکتهای تولیدکننده سنگ آهن کشور بیش از ۵ درصد ارزش بازار سرمایه را تشکیل میدهد.

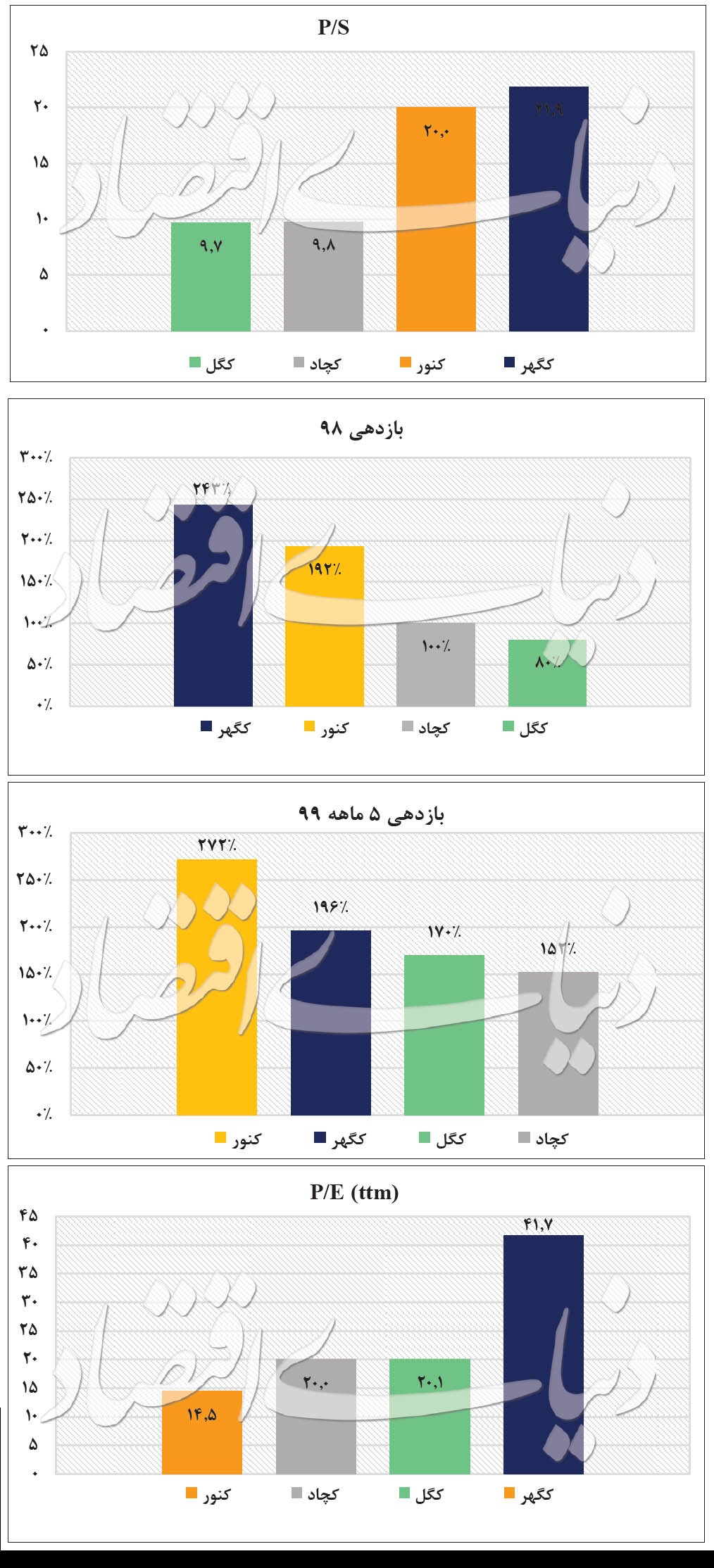

بازدهی: در نمودارهای بالا بازدهی شرکتهای تولیدکننده سنگ آهن در سال ۹۸ و ۵ ماهه ابتدای ۹۹ نشان داده شدهاند. پهمانطور که مشاهده میکنید کگهر در سال ۹۸ بیشترین بازدهی و کگل کمترین بازدهی را داشته است. در ۵ ماهه سال جاری نیز کنور بازدهی ۲۷۲ درصدی داشته که در مقایسه با شرکتهای هم رده گروه خود توانسته رتبه بالاتری از بازدهی را کسب کند. کگهر، کگل و کچاد نیز به ترتیب بازدهی پایین تر داشتهاند.

نسبتهای تحلیلی: (P/ E (ttm کنور،کچاد و کگل پایین از میانگین صنعت و کگهر بالاتر از میانگین است. همان طور که در نمودار کناری مشاهده میشود، بیشترین نسبت مربوط به شرکت سنگ آهن گهر زمین و کمترین نسبت مربوط به شرکت توسعه معدنی و صنعتی صبانور است.

نمودار P/ S بیانگر ارزش بازار به مجموع فروش شرکت است و هر چقدر این نسبت در مقایسه با صنعت خود پایین تر باشد خبر از وضعیت بهتری میدهد. میانگین نسبت قیمت به فروش در صنعت سنگ آهن حدودا ۱۵ میباشد. با توجه به این کچاد و کگل نسبت به صنعت در شرایط بهتری قرار دارند.

روند قیمت سنگ آهن: استرالیا بزرگترین صادرکننده سنگ آهن در دنیاست و چین هم بالاترین میزان واردات را دارد. بیثباتی اقتصادی در نتیجه همهگیری کرونا و عدم اطمینان در مورد زمان پایان این بحران موجب کاهش تولید فولاد در کارخانههای کشور چین شد و باعث شد تا تقاضای سنگ آهن از استرالیا هم کمتر شود و قیمت این محصول تنزل یابد.

اما در شرایط فعلی قیمت سنگ آهن در ۵ ماه اخیر از ۸۷ دلار به بیش از ۱۲۰ دلار افزایش یافته و هفته گذشته در حالی به ۱۳۰ دلار در هر تن رسید که این قیمت بالاترین سطح از سال ۲۰۱۴ به شمار میرود. چین در ژوئیه رکورد واردات ۱۱۲ میلیون و ۶۵۰ هزار تنی را ثبت کرد که بر اساس گزارش گمرک این کشور، میزان واردات سنگ آهن در مقایسه با مدت مشابه پارسال رشد ۲۴ درصدی داشته است.

از عوامل اصلی جهش قیمت آن، تقویت قیمتها در بنادر چین بهدلیل قیمتهای بالای فولاد در این کشور و رشد تقاضای داخلی ناشی از تعریف و اجرای مگاپروژههای زیرساختی است که با هدف تحریک اقتصاد آن کشور صورت گرفته است. بر اساس آخرین آمار و دیتا قیمت سنگ آهن ۶۲ درصد در چین با ۲/ ۱ دلار افزایش ۸/ ۱۲۸ دلار معامله شد. سنگ آهن عیار ۶۵ درصد نیز با ۶/ ۱دلار افزایش ۰۵/ ۱۳۷ دلار معامله شد.

ریسکهای عمدتا نامطلوب برای چشمانداز قیمت: ریسکهای نامطلوب برای دیدگاه کنونی درباره قیمت سنگ آهن در سال ۲۰۲۰ حفظ شده است که علت آن روند رو به افزایش ریسکها برای چشمانداز رشد اقتصادی در چین و جهان است. این ریسکها ممکن است تقاضای فیزیکی و نیز انتظارات سرمایهگذاران نسبت به این بازار را بیش از آنچه در پیشبینیها لحاظ شده بود، تحت تاثیر سوء خود قرار دهند.

چین که در فصل اول ۲۰۲۰ به دلیل کرونا با افت ۶درصد مواجه شده بود حالا به رشد تولید ناخالص داخلی ۲/ ۳ درصد رسیده و امیدوار است که در فصل چهارم میلادی به جایگاه قبلی دست یابد. با وجود آنکه تا زمانی که دادههای اقتصادی دیگری در این خصوص منتشر نشود تا آثار ناشی از اتخاذ تدابیر محرک رشد از سوی دولت را برای مقابله با شوک منفی بر جای مانده از شیوع گسترده ویروس کرونا بر اقتصاد این کشور برملا سازد، از هر گونه بازنگری اساسی بر پیشبینیها خودداری میشود، اما ریسکهای نامطلوب برای اقتصاد چین و به تبع آن پیشبینی نرخ رشد تولید ناخالص داخلی این کشور، رو به افزایش هستند.

در حال حاضر کارشناسان معتقدند که احتمالا نرخ رشد تولید ناخالص داخلی واقعی چین رقمی بین ۴/ ۵ تا ۹/ ۵ رصد را ثبت خواهد کرد؛ موضوعی که در طول دوران شیوع بیماری سارس در این کشور در سال ۲۰۰۳ نیز تجربه شد و مبنای بازنگریهای احتمالی بر دیدگاه کارشناسان قرار گرفت.

این طیف پیشبینی شده برای نرخ رشد تولید ناخالص داخلی چین، عدم قطعیت درباره گستردگی دامنه ریسک نامطلوبی را بازتاب میدهد که اقتصاد چین با آن مواجه است؛ در حقیقت، دامنه فراگیری این ریسک به مدت زمان لازم برای مهار شیوع بیماری کووید-۱۹ و نیز شکل و حیطه عملکردی دولت در واکنش به این مساله بستگی خواهد داشت.

با این وجود، کارشناسان کاهش نرخ رشد تولید ناخالص داخلی واقعی چین به کمتر از ۵ / ۴درصد را غیرمحتمل نمیشمارند و این کاهش نرخ رشد در صورتی روی خواهد داد که شرایط همهگیری بیماری مذکور به شدت وخیم شود و آثاری بسیار شدیدتر از آنچه شیوع بیماری سارس در سال ۲۰۰۳ بر اقتصاد این کشور داشت را بر جای بگذارد.

علاوه بر این، دولت چین کماکان تلاش خواهد کرد به تعهدات خود درخصوص کاهش ریسکهای مالی در اقتصاد، از بین بردن فقر و کاهش میزان آلودگیهای زیست محیطی در کشور پایبند بماند؛ سه موضوعی که اساس خط مشیهای کلیدی در این کشور قرار گرفتهاند و در کنفرانس مرکزی کار اقتصادی چین در سال ۲۰۱۷ نیز تاکید شده بود که طی سه سال آینده دولت به تعهدات در این سه حوزه پایبند بماند.