- علی سرزعیم | اقتصاددان

آمارهای اقتصادی سال ۱۳۹۸ و چند ماه اخیر، روند رو به رشد تورم را نشان میدهد. برای توده مردم این وضعیت با رشد روزافزون قیمتها در کالاهای خوراکی خود را نشان میدهد و بهطور طبیعی آن را به تمام کالاها و کل اقتصاد تعمیم میدهند. وقتی وضعیت چنین است این خطر وجود دارد که بخش بزرگی از جامعه نسبت به حفظ قدرت خرید خود نگران شود و بهطور طبیعی به دنبال ابزاری برای یافتن سپری در برابر تورم بگردد.

برای کسانی که پساندازهای قابل توجه دارند، حضور در بازار مسکن و خرید سوداگرانه ابزاری سنتی در برابر تورم بوده است. برای کسانی که پس اندازهای کمتری دارند خرید خودرو، سکه یا ارز ولو به مقدار کم گزینه در دسترس بوده است. اخیرا مردم بورس را روزنهای برای سود یا دست کم برای حفظ قدرت خرید تلقی میکنند. اگر باور بخش بزرگی از جامعه چنین شود، آن وقت باید گفت که انتظارات تورمی رقم بالایی را نشانه میرود و عملا نیز این انتظار خود را محقق خواهد کرد. نکته حائز توجه این است که حتی اگر دولت کسری بودجه نداشته باشد و بتواند همه نیاز امسال خود را از محل فروش شرکتها در بورس تامین کند باز هم این مشکل برجای خود باقی خواهد ماند.

بنابراین سیاست پولی باید مدیریت انتظارات را هدفگیری کند. سوال مهمی که مطرح است این است که چه ابزاری به تحقق این هدف کمک خواهد کرد؟ به باور نگارنده در حال حاضر دو ابزار بسیار موثر است و میتواند کارآیی خوبی داشته باشد.

ابزار اول انتشار اوراق مصون از تورم است. این اوراق وعده میدهد که به دارندگان اندکی بیش از نرخ تورم محقق شده در یک سال پرداخت خواهد کرد. به این ترتیب دغدغه از دست رفتن قدرت خرید برای توده مردم منتفی میشود و خطر دلاریزه شدن اقتصاد هم برطرف میشود زیرا همه میدانند تورم هرچقدر هم که باشد بازده بالاتری خواهند داشت.

بنابراین هجوم به بازارهای دارایی مثل ارز، سکه، مسکن و حتی بورس متوقف میشود و آرامشی در بازار دارایی به وجود خواهد آمد. روشن است در وضعیتی که نرخ تورم ثبات ندارد، نمیتوان اوراق بلندمدت با نرخ مشخصی را منتشر کرد و انتظار داشته باشیم تا جامعه آن را بپذیرد. اوراق مصون از تورم با شناور کردن نرخ این مشکل را دور میزند.

خوشبختانه بانک مرکزی به دنبال کسب مجوز برای انتشار اوراق ودیعه است که بر حسب اطلاعات منتشرشده شباهت زیادی با اوراق مصون از تورم دارد. منتها بانک مرکزی وعده کرده که تنها ۵۰ هزار میلیارد تومان از این اوراق منتشر شود؛ در حالیکه این رقم میتواند و به نظر نگارنده باید خیلی بیشتر از این ارقام باشد.

ابزار دوم سپردههای ارزی با پرداخت ریالی است. بسیار گفته میشود که در گذشته خلف وعدههای صورتگرفته اعتماد مردم را برای ایجاد سپرده ارزی با پرداخت ریالی مخدوش کرده است. حتی اگر این حرف درست باشد به این معنی نیست که وضع همیشه همینطور بماند. بانک مرکزی میتواند با اقدام مجدد اعتمادزایی کند. روشن است در ابتدای کار افراد کمی اعتماد خواهند کرد؛ اما به تدریج دایره اعتمادکنندگان فزونی خواهد یافت و جامعه به آن اقبال خواهد کرد.

نکته کلیدی در این تحلیل آن است که باید حساب اکثریت توده جامعه را از سوداگران جدا کرد. توده مردم اهل رانتجویی یا سوداگری نیستند و تنها یک دغدغه مشروع دارند و آن هم حفظ قدرت خرید است و قلبا مایل نیستند اقدامشان بیثباتی در اقتصاد ایجاد کند. به همین دلیل در سال ۱۳۹۷ افراد سرشناس و مورد قبول مردم بهطور خودجوش مردم را به نخریدن دلار دعوت میکردند و بخش بزرگی از جامعه در برابر این وسوسه ایستادگی کردند.

باید با ابزارهای مالی این دغدغه عمومی بحق را برطرف کرد و حساب آنها را از سوداگرانی که دنبال سود کلان در یک اقتصاد رو به انقباض هستند جدا کرد. انتظار میرود این اقدام در کنار سیاست افزایش نرخ سود و رفع نگرانی در مورد کسری بودجه با فروش داراییهای دولت در بورس و انتشار اوراق کوتاهمدت بتواند دغدغههای موجود در مورد روند فزاینده تورم را مرتفع سازد و آرامش بیشتری در بازار دارایی مثل ارز، مسکن، طلا و بورس حاکم سازد.

اقدامات انجام گرفته در بانک مرکزی به منظور کنترل تورم

بانک مرکزی در چارچوب جدید سیاستگذاری پولی مبتنی بر عملیات بازار باز در راستای کنترل تورم و دستیابی به هدف تورمی در نظر دارد به صورت دورهای و منظم تحولات و اقدامات انجام گرفته در این راستا را به اطلاع عموم برساند.

به گزارش روابط عمومی بانک مرکزی متن این اطلاعیه به شرح زیر است:

در چهار ماهه اول سال جاری، فشار تحریمهای اعمال شده بر اقتصاد کشور کماکان ادامه یافت. علیرغم فشارهای وارده در دو سال گذشته، اقتصاد غیرنفتی کشور در سال گذشته روند رشد مناسبی را طی کرد. اگرچه در ماههای پایانی و تحت تاثیر شیوع ویروس کووید 19 از این رشد کاسته شد، ولی در سال 1398 رشد بخش غیرنفتی به سطح 1.1 درصد رسید.

شیوع ویروس کووید 19 به مثابه شوک منفی عرضه و تقاضای کل به صورت همزمان در اقتصاد عمل کرد. در این راستا، بانک مرکزی تلاش کرد با درک شرایط فعالیتهای اقتصادی و اتخاذ رویکرد تسهیلگرانه پولی و اعتباری، آسیبهای وارده به اقتصاد را مهار کند. از طرف دیگر، شرایط به وجود آمده بودجه دولت را نیز تحت تاثیر قرار داد و باعث تشدید کسری بودجه شد.

در پی استفاده دولت از تنخواهگردان خزانه و بخشی از منابع صندوق توسعه ملی بابت هزینه های کرونا و نیز سیاستهای اعتباری تسهیلگرانه مبتنی بر بهرهگیری از منابع آزاد شده از محل کاهش سپرده قانونی بانکها نزد بانک مرکزی و تلفیق آن با منابع بانکها جهت اعطای وام ضروری به سرپرستان خانوارهای یارانه بگیر و کسب و کارهای آسیب دیده از کرونا، پایه پولی در سه ماهه اول سال جاری نسبت به پایان سال به میزان 8.6 درصد رشد یافت.

در این مدت، رشد نقدینگی معادل 7.5 درصد شد. ذکر این نکته ضروری است که بر اساس آخرین ارقام موجود، نقدینگی در هفته منتهی به 26 تیر ماه 1399 نسبت به پایان سال 1398 معادل 9.1 درصد رشد داشته است. میتوان گفت تحت این شرایط و اقدامات به عمل آمده به منظور حمایت از فعالیتهای اقتصادی، رشد نقدینگی در چهار ماهه اول سال جاری همانگونه که انتظار میرفت، از روند بلندمدت فاصله گرفته و از اینرو بانک مرکزی متعاقباً مجموعه اقدامات سیاستی مختلفی را در جهت مدیریت نرخ سود و رشد نقدینگی به کار گرفته است که در ادامه مورد اشاره قرار میگیرد.

متاسفانه شیوع ویروس کرونا باعث شد با مختل شدن روابط تجاری در سطح جهانی، صادرات غیرنفتی و جریان وصول عواید آن و درآمدهای ارزی دولت نیز به دلیل افت قیمت نفت و فرآوردههای نفتی با اختلال و کاهش مواجه گردد.

تحت تاثیر این عوامل و به ویژه شوک انتظاراتی ایجاد شده که برگرفته از عوامل سیاسی- امنیتی نیز میباشد، نرخ ارز در بازار با افزایش مواجه شد و همین امر باعث گردید نرخ تورم ماهانه در ماههای اردیبهشت، خرداد و تیرماه افزایش یابد. البته انتظار میرود با بهبود شرایط بازگشت ارز صادرات غیر نفتی و تقویت صادرات نفت و فرآوردههای نفتی، بازار ارز متعادل شده و نرخ ارز تعدیل گردد که این امر در کنار سایر عوامل بر کاهش نرخ تورم نیز موثر خواهد بود.

متاثر از تحولات متغيرهاي پولي و همچنين نوسانات بازار داراييها، نرخ تورم ماهانه از اردیبهشت 1399 با افزایش مواجه شد؛ به طوري که بر اساس اطلاعات بانک مرکزی نرخ تورم ماهانه و نقطه به نقطه افزایش یافت و ضروری است اقدامات مهار تورم با قوت بیشتری پیگیری شود.

گرچه هنوز دادههای بخش حقیقی اقتصاد یا تولید ناخالص داخلی برای سه ماهه اول سال 1399 استخراج نشده است، اما شواهد موجود نشان میدهد که پس از کاهش قابل توجه فعالیتهای اقتصادی در فروردین ماه 1399 متاثر از شیوع کرونا و تعطیلی بسیاری از فعالیت های اقتصادی، نشانههایی از بهبود وضعیت وجود دارد.

به عنوان نمونه، شاخص تولید صنعتی صنایع بورسی در اردیبهشت و خرداد 1399 در مقایسه با فروردین رشد داشته و رشد خرداد نسبت به اردیبهشت 1399 معادل 1.6 درصد و رشد نقطه به نقطه اردیبهشت نسبت به ماه مشابه سال قبل که 3.3- درصد (منفی 3.3 درصد) بود در خرداد ماه 1399 نسبت به ماه مشابه سال قبل به صفر رسیده است، به این معنی که اثر منفی کرونا بر تولید این صنایع رفع شده است.

لذا، نگرانی تعمیق رکود کاهش یافته و به نظر میرسد اقتصاد در مسیر بهبود عملکرد بخش حقیقی قرار گرفته است که تا ماههای پایانی سال 1398 نیز در حال رخ دادن بوده و صرفا به دلیل شیوع کرونا به طور موقتی دچار وقفه شده است. بر این اساس، بانک مرکزی اقدامات سیاستی جدیدی را در راستای مهار تورم در پیش گرفته است که به اهم آنها اشاره میشود.

اقدامات سیاستگذار پولی در راستای هدف گذاری تورمی: در اردیبهشت ماه سال جاری، بانک مرکزی در راستای دستیابی به کنترل تورم و کمک به رشد اقتصادی، اجرای چارچوب هدفگذاری تورم را با اعلام تورم هدف (2±22 درصدی) برای یک سال آینده آغاز کرده است. با اجرای این چارچوب، بانک مرکزی کلیه اقدامات خود را با هدف هدایت نرخ تورم به سمت تورم هدف سازماندهی کرده است. در واکنش به تحولات اقتصاد کلان اشاره شده در قبل، بانک مرکزی اقداماتی را تدوین و اجرا کرده است.

اقدامات بانک مرکزی در این خصوص در سه محور انجام شده است: الف) ایجاد بازار اولیه فروش اوراق بدهی دولتی، ب) برقراری دالان نرخ سود در بازار بینبانکی، و ج) معرفی ابزارهای جدید در بازار پول.

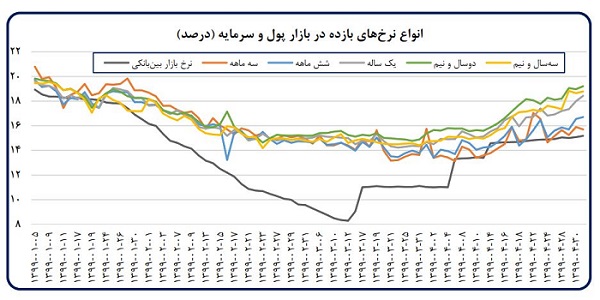

بانک مرکزي ضمن برقراري دالان نرخ سود، با هدف افزايش نرخ سود در بازار بين بانکي و جذب مازاد نقدینگی در این بازار که از تحولات بودجه ای سرچشمه گرفته است، نرخ کف دالان نرخ سود را در تاريخ 13 خرداد ماه 1399 عملياتي (در سطح 10 درصد) تعیین نمود و طي دو مرحله آن را به 12 و سپس 13 درصد افزايش داد. این اقدام بانک مرکزی اثر محسوسی بر نرخ سود موزون بازار بین بانکی و همچنین نرخ تنزیل اوراق داشته که در نمودار زیر به وضوح قابل روئیت است و ضمن متوقف کردن روند نزولی آنها سبب صعودی شدن نرخ های سود در جهت دستیابی به هدف تورمی شده است.

اعطای مجوز افزايش انتشار گواهي سپرده عام 18 درصدي تا سقف حداکثر 20 درصد سپردههاي بلندمدت از ديگر رويکردهاي بانک مرکزي جهت افزايش جذابيت ابزارهاي بازار پول و در نتيجه کاهش سياليت سپردههاي بخش غيردولتي بود.

شورای پول و اعتبار در جلسه مورخ 24 تیر ماه 1399 با هدف تقويت جذابیت سپردهگذاری در بانکها و افزایش ماندگاری سپردهها، ضمن مجاز شمردن بانکها به افتتاح سپردههاي کوتاهمدت ويژه سه ماهه و شش ماهه با سقف نرخهای 12 و 14 درصد و سپرده سرمايهگذاري دو ساله با سقف نرخ سود 18 درصد، سقف نرخ سود سپردههای سرمایهگذاری يکساله را به 16 درصد افزایش داد. حداکثر نرخ سود سپردههای کوتاهمدت کماکان در سطح 10 درصد ثابت باقی ماند.

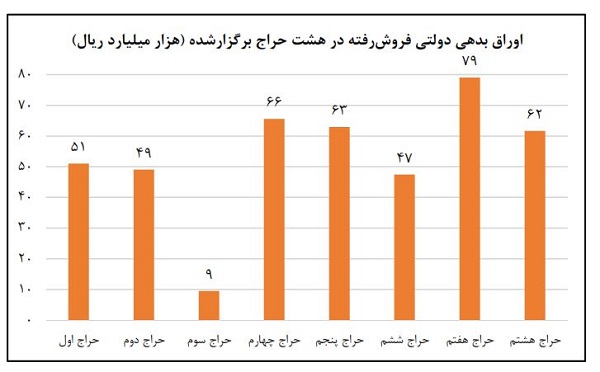

با توجه به اجتنابناپذیری کسري بودجه دولت متاثر از کاهش درآمدهای نفتی و عدم امکان افزایش فشار مالیاتی و همچنین رفع پیامدهای رکودی شیوع کرونا و با توجه به اینکه در کوتاه مدت به دلیل نسبت پایین بدهی دولت به تولید ناخالص داخلی و حتی عدم افزایش نسبت کسری بودجه بدون نفت به تولید ناخالص داخلی و لذا عدم نگرانی از ناپایداری مالی دولت، بانک مرکزي با پذيرش عامليت فروش اوراق بدهي دولتي، تا پايان تيرماه سال جاري هشت مرحله حراج برگزار کرده و مجموعاً معادل 426 هزار ميليارد ريال انواع اوراق بدهي دولتي به فروش رسانده است. بديهي است که اين ميزان فروش اوراق دولتي توسط کارگزاري بانک مرکزي نقش به سزايي در ممانعت از پوليسازي کسري بودجه ايفا کرده است.

به منظور ايجاد تعادل در بازار ارز، بانک مرکزي ضمن تدوين بسته سياستي نحوه برگشت ارز حاصل از صادرات سال 1399 و رفع تعهدات ايفا نشده سالهاي 1397 و 1398، به صادرکنندگان تا پايان 31 تیر ماه 1399 مهلت داد تا ارز حاصل از صادرات خود را در سامانه نيما عرضه کنند که اين اقدام در راستاي تقويت عرضه داخلي ارز و ثباتبخشي به بازار ارزيابي ميشود، به طوری که در ده روز منتهی به سوم مرداد ماه 1399 درحدود 2.5 میلیارد دلار از ارز صادراتی برای واردات تامین شد.

در مجموع، بانک مرکزی از ابزارهای در اختیار خود برای مهار تورم استفاده خواهد نمود و این مسیر را با قدرت ادامه میدهد. همچنین، این بانک انتظار دارد با اقداماتی که در چارچوب هدفگذاری تورم انجام میدهد بتواند گام موثری در راستای تحقق اهداف قانونی خود (حفظ ارزش پول ملی -کنترل تورم- و کمک به رشد اقتصادی) بردارد.

- دیروز در همین باره خواندیم: چرا بانک مرکزی در کنترل تورم موفق عمل نکرد