به گزارش «دنیای بورس»، دنیای اقتصاد نوشت: روز چهارشنبه بالاترین رکورد حضور سرمایهگذاران در بورس به ثبت رسید. یافتههای آماری «دنیایاقتصاد» نشان میدهد در روز چهارشنبه ۵ میلیون و ۲۰۰ هزار سرمایهگذار در مبادلات بازار سهام مشارکت کردهاند. رقمی که در تاریخ فعالیت بازار سرمایه در ایران بیسابقه است. طبق آمارهای مستند، در طول ۱۰۰ روز سپریشده از سالجاری، بهطور میانگین، در هر روز، ۸۲۰ هزار نفر در بورس و فرابورس به مبادله سهام پرداختهاند. رقمی که از عمق نفوذ بازارسهام در جامعه حکایت دارد.

بالاترین رکورد حضور سرمایهگذاران در یک روز؛ اینبار با یک حدنصاب جالبتوجه در بازارسهام به ثبت رسید. روزچهارشنبه ۵ میلیون و ۲۰۰ هزار نفر در مبادلات بازارسهام مشارکت کردند. رقمی که در تاریخ فعالیت بازار سرمایه ایران بیسابقه است.

یافتههای آماری نشان میدهد در سالجاری بهطور میانگین در هر روز ۸۲۰ هزار نفر در بورس و فرابورس به مبادله سهام پرداختهاند. رشد عجیب و غریب آمار مشارکتکنندگان در بازار سهام، در روز چهارشنبه علاوه بر روند صعودی و پرشتاب بورس، عمدتا ناشی از انجام عرضه اولیه سهام یک شرکت سیمان، وابسته به تامین اجتماعی بود.

پیشتر در جریان عرضه اولیه «وپویا» معاملهگران زیادی به دلیل بروز اختلال در سامانههای مبادلات آنلاین از خرید سهام این شرکت جا ماندند و سامانههای معاملاتی اصلی نتوانستند حجم بالای تقاضا را هماهنگ کنند اما بهنظر میرسد در روز چهارشنبه با کاهش حجم این نوع اختلالها بازار توانست حجم بالایی از تقاضا را پاسخ دهد؛ موضوعی که به ثبت رکوردهای تازه و حضور دستکم ۸ درصد از کل جمعیت ایران در مبادلات دیروز بازار سهام کمک کرد.

اختلال و بازهم اختلال: البته در این بین گزارشهایی از بروز اختلال در سایت برخی کارگزاریهای بورس از جمله کارگزاریهای مفید و مبین در معاملات روز گذشته دریافت شد که نشان میداد این اختلالها به صفر نرسیده و اگر بازار در یک شرایط عادی و نرمال کار میکرد چه بسا شاهد ثبت رکوردهای بالاتری هم میبودیم. چنان که پیشتر بروز اختلال در سایت یک کارگزاری باعث کاهش یک میلیون نفری مشارکتکنندگان در عرضه اولیه «وپویا» شد.

به باور کارشناسان این اعداد و ارقام و رکوردشکنیها نشان میدهد بورس ایران هرروز بیشتر از دیروز نیازمند توسعه زیرساختهای فنی، بهویژه در بخش سامانههای معاملاتی و همچنین هسته معاملات اصلی است. با این حال مشکلات سامانههای معاملات و همچنین هسته معاملات پابرجاست.

به گفته کارشناسان فنی، عمق بخشیدن به بازار سرمایه و تشویق صاحبان نقدینگی به حضور در بورس، با وضع فعلی و توسعهنیافته زیرساختها، تناقضی فاحش دارد که میتواند به زیانهای برگشتناپذیر سرمایههای مردمی منجر شود که بهتازگی به این بازار تخصصی پا نهادهاند.

رکوردهای دیگر: در اتفاق جالبتوجه دیگر دیروز شاخص قیمت بورس برای نخستینبار از مرز ۳۰۰ هزار واحد گذشت. این شاخص در سال ۸۲ یعنی ۱۷ سال قبل در مدار ۱۰ هزار واحد قرار داشت. شاخص کل بورس تهران در این روز رکوردهای دیگری را نیز به ثبت رساند. این نماگر در روز چهارشنبه توانست با رشد مقداری ۶۶ هزار و ۳۶ واحد در ایستگاه یکمیلیون و ۶۱۲ هزار واحد بایستد.

این جهش ناشی از دستبهدست شدن ۹ میلیارد و ۳۰۴ میلیون سهم به ارزش ۱۳ هزار و ۹۴۰ میلیارد تومان بود اما شاخص بازار فرابورس نیز در این روز به رشد ۴۳۲ واحدی بسنده کرد و در مدار ۱۷ هزار واحد متوقف شد.

رشد ۵۰ میلیارد دلاری در یک هفته: در پایان مبادلات روز چهارشنبه ارزش کل بازارهای سهام فعال در بورس و فرابورس از نظر ارزش دلاری نسبت به یک هفته قبل ۵۰ میلیارد دلار رشد کرد و به عدد ۳۵۰ میلیارد دلار رسید. ارزش ریالی بازارسهام ایران شامل بورس تهران و فرابورس هم در این روز برای نخستینبار از مرز ۷هزارهزار میلیارد تومان گذر کرد.

گروههای پرطرفدار: بورس تهران در این روز معاملاتی شاهد معاملات پرحجم بود. در این روز گروه پالایشی همچنان موردتوجه معاملهگران قرار داشت و در حالی بهکار خود پایان داد که لیدرهای این گروه با صفوف خرید همراه بودند.

دومین حضور پرقدرت پول حقیقی: در آخرین روز معاملاتی این هفته همزمان با ثبت تاریخیترین رشد مقداری شاخص سهام به میزان ۶۶ هزار واحد و ورود این نماگر به سطح یکمیلیون و ۶۱۲ هزار واحدی، بازیگران حقیقی نیز حضور پررنگی در سمت خرید سهام داشتند. این مهم جایی اهمیت پیدا میکند که دیروز بورس تهران میزبان عرضه اولیه شرکت سرمایهگذاری سیمانتامین بود و خلاف روند گذشته بازار سهام در روزهای عرضه اولیه اینبار نهتنها معاملهگران برای تامین نقدینگی جهت شرکت در این عرضه اولیه فروشنده نشدند، بلکه پرقدرت در سمت خرید سهمهای دیگر حضور پیدا کردند.

در این مسیر روز گذشته ۲ میلیارد و ۶۵۵ میلیون سهم به ارزش ۲ هزار و ۱۳۰ میلیارد تومان از پرتفوی حقوقیها به سبد سهام معاملهگران خرد بازار افزوده شد. در این میان نمادهای زیرمجموعه گروه سرمایهگذاری در صدر فهرست خرید سهامداران خرد بازار قرار گرفتند. این گروه روز چهارشنبه شاهد جابهجایی ۶۰۰ میلیارد تومانی در مسیر حقوقی به حقیقی بود. گروههای کالایی اما در اولویتهای بعدی سهامداران خرد قرار گرفتند.

به این ترتیب گروه فلزات اساسی روز گذشته با خالص خرید ۳۵۵ میلیارد تومانی حقیقیها همراه شد. در این گروه شرکتهای ملی مس ایران و فولادمبارکه اصفهان پرمخاطبترین سهام در نگاه سهامداران خرد بودند. فرآوردههای نفتی نیز روز چهارشنبه با استقبال پولهای حقیقی همراه شدند.

جاماندگی این گروه از دیگر صنایع بورس در سال گذشته از یکسو و همچنین رشد قیمت جهانی نفت در مدت اخیر در جلبتوجه معاملهگران به این نمادها بیتاثیر نبود. پالایشیها دیروز شاهد جابهجایی ۳۰۹ میلیارد تومانی به سمت حقیقیها بودند. سهام پالایش نفت تهران و پالایش نفت اصفهان اما بیشترین خالص خرید حقیقیها در این گروه را به خود اختصاص دادند.

در ادامه این روند تمایل به خرید نمادهای محصولات شیمیایی قرار داشت بهطوریکه در این گروه ۲۰۷ میلیارد تومان نقدینگی به پرتفوی معاملهگران حقیقی منتقل شد. در میان پتروشیمیها بخش عمدهای از خریدها به جمعآوری سهام سرمایهگذاری نفت و گاز و پتروشیمی تامین تعلق داشت که در نهایت خالص خرید ۸۶ میلیارد و ۳۰۰ میلیون تومانی را تجربه کرد.

در میان نمادهای معدنی نیز سهامداران خرد به جمعآوری سهام شرکت سرمایهگذاری صدرتامین و معدنی و صنعتی گلگهر تمایل نشان دادند. روز گذشته حدود ۳۱ میلیارد تومان نقدینگی به پرتفوی سهامداران خرد «تاصیکو» منتقل شد. نماد «کگل» نیز در این روز با انتقال ۲۸ میلیارد و ۶۰۰ میلیون تومان نقدینگی به سبد معاملهگران حقیقی روبهرو شد.

گروه خودرو از دیگر صنایع موردتوجه سهامداران خرد در معاملات روز چهارشنبه بود که در نهایت خالص خرید ۱۰۸میلیارد تومانی را از سوی حقیقیها تجربه کرد. گروه خودرویی در فصل بهار بیشترین بازده را در میان دیگر صنایع بورسی به خود اختصاص داد که با رشد خیرهکننده ۲۶۹درصدی همراه شد. در این گروه روز گذشته بخش عمدهای از خریدها به جمعآوری سهام «خساپا» تعلق داشت که توانست خالص خرید بیش از ۳۵ میلیارد تومانی را به خود اختصاص دهد.

در مقابل سهامداران حقوقی بیشترین خرید را در گروه محصولات فلزی داشتند که این امر با خالص خرید ۲۰ میلیارد تومانی بازیگران عمده همراه شد. در این گروه «چدن» با جابهجایی ۱۳ میلیارد و ۵۰۰ میلیون تومانی در مسیر حقیقی به حقوقی مواجه شد.

کمین دلالان برای دلار ارزان

در گزارش دیگری آمده است: در یازدهمین روز تیرماه، سرعت رشد دلار آرامتر شد، ولی فاصله قیمتی بازار آزاد با قیمت صرافیهای منتخب، جذابیت ورود دلالان به معاملات را زیادتر کرد. روز چهارشنبه، شاخص ارزی ۵۰ تومان افزایش را تجربه کرد و به بهای ۲۰ هزار و ۴۵۰ تومان رسید. در مقابل در برابر تابلوی صرافیهای منتخب، دلار ۴۰ تومان از ارزش خود را از دست داد و روی عدد ۱۸ هزار و ۹۵۰ تومان قرار گرفت.

به نظر میرسد بازارساز حداقل در حال حاضر قصد ندارد حتی کانال ۱۹ هزار تومانی را به رسمیت بشناسد و این مساله موجب شده است که فاصله نرخ صرافی ملی با قیمت دلار آزاد به حدود هزار و ۵۰۰ برسد. چنین فاصلهای برای دلالان و نوسانگیران خرد بسیار جذاب بود و باعث شد که افراد زیادی تمایل به خرید چنین ارز ارزانی داشته باشند.

در مقابل برخی فعالان استدلال میکنند بازارساز از این موضوع هراس دارد که با بالا بردن قیمت به کانال ۱۹ و ۲۰ هزار تومانی، چنین سیگنالی را به نوسانگیران ارسال کند که با نوسان دلار در این کانالها مشکلی ندارد. البته بیشتر کارشناسان اعتقاد دارند، بازارساز با تاکتیکی که در پیش گرفته، تنها موجب ورود تقاضای دلالی بیشتر به بازار میشود و منابع خود را هم با قیمت ارزانتر از دست میدهد. اگر قرار است عرضهای هم صورت بگیرد، بهتر است در قیمتهایی نزدیک به نرخ بازار یا بالاتر انجام شود، عاملی که میتواند حداقل تقاضای کاذب را از بازار حذف کند.

سکه وارد آخرین کانال ۷ رقمی شد: در حالی که دیروز نوسان دلار تا حدی محدود شده بود، سکه به کانال ۹ میلیون تومانی وارد شد. کانال بعدی پیش روی بازار ۱۰ میلیون تومان است که در صورت ورود به آن، سکه ۸ رقمی میشود. با توجه به رشد روز چهارشنبه، سکه ۹۰۰ هزار تومان تا نقطه ۸ رقمی شدن فاصله دارد.

دیروز سکه تمام بهار آزادی ۱۱۰ هزار تومان افزایش را به ثبت رساند و به بهای ۹ میلیون و ۱۰۰ هزار تومان رسید. بخشی از رشد قیمتی سکه ناشی از افزایش بهای طلا در بازارهای جهانی بود که به سوی هدف هزار و ۸۰۰ دلاری جهش کرده بود. در روزهای اخیر انتظارات در مورد افزایش بهای طلا شدت گرفته است و بازار داخلی نیز از این انتظارات تاثیر میگیرد. با این حال، مهمترین عامل بالاتر رفتن ارزش سکه، افزایش قیمت دلار و احتمال رشد بیشتر آن از نگاه سکهبازان است.

چرا سکهبازان روی رشد دلار حساب میکنند؟: یکی از عواملی که سکهبازان را نسبت به رشد دلار خوشبین نگه داشته است، سطح قیمتی حواله درهم است. دیروز در کانالهای اطلاعرسانی معاملهگران گفته میشد که نرخ حواله درهم بالای سطح ۵ هزار و ۷۰۰ تومانی قرار دارد. با این سطح قیمتی، ارزش دلار در بازار داخلی میتواند به بالای ۲۰ هزار و ۹۰۰ تومان برسد. سطح قیمتی درهم به گونهای بیانگر آن است که افزایش فعلی قیمت دلار بیشتر از کانال حواله آب میخورد تا معاملات نقدی بازار.

در چنین شرایطی، بازارساز به نظر میرسد به جای تزریق نقدی شدید در بازار تهران نیاز دارد که عرضه در سمت حواله را قویتر و اگر اختلالی در آن زمینه وجود دارد را برطرف کند. یکی از کشانندههای مهم ارزی برای بردن قیمت به سوی سطوح بالاتر، رشد نرخ حواله درهم بوده است.

دو نگاه به نوسانات ارزی: در مورد نوسانات دلار دو نگاه دیگر نیز در بازار وجود دارد. گروهی که باور دارند سفتهبازان با کمک اخبار سیاسی و جوسازی پیرامون آن، قیمتها را دچار تکانههای نوسانی میکنند و گروه دیگری که معتقدند، انتظارات نسبت به کلیت شرایط اقتصادی کشور تغییر کرده است و نگرانی نسبت به آینده ریال، تقاضا برای ارز را افزایش داده است.

از نظر گروه اول، دلار بالای ۲۰ هزار تومان توجیه اقتصادی ندارد، حال آنکه برخی از افراد دسته دوم اعتقاد دارند، شاید برای شرایط کنونی چنین قیمت دلاری واقعبینانه نباشد، ولی ممکن است معاملهگران بزرگ بازار برای آینده اقتصاد چنین قیمتهایی را متصور باشند.

در کنار این، عده زیادی در بازار در مورد آینده ریال و دلار نظر خاصی ندارند و ترجیح میدهند از دو طریق کسب سود کنند: فروش دلار به افراد عادی با قیمتهایی بسیار بالاتر از کف بازار یا خرید ارز ارزان از صرافیهای منتخب و فروش آن به قیمت بازار به سایر متقاضیان.

کدام سهام از شاخص بازار سبقت گرفت؟

همچنین در گزارش دیگری آمده است: برخی کارشناسان معتقدند سهام از ارزش ذاتی خود دور شده است؛ اما بسیاری دیگر معتقدند نمیتوان حکمی کلی برای همه سهام قابل معامله در بورس صادر کرد. زیرا هر چند بعضی از شرکتها از ارزش ذاتی بالاتر از خود در حال معامله هستند، اما احتمالا برخی شرکتها هستند که به ارزش ذاتی خود نرسیدهاند. «دنیایاقتصاد» با محاسبه ضریب بتای صنایع فعال در بورس تلاش کرده است شاخصی را ارائه کند که به سهامداران در شناسایی ریسکها در کوتاهمدت کمک میکند. این محاسبات شدت همسویی تغییرات بازده صنایع با بازدهی شاخص کل را مورد توجه قرار میدهد.

کمی بیش از ۱۰۰ روز از سال ۹۹ میگذرد و در همین مدت نماگر اصلی بورس تهران با رشد ۲۱۵ درصدی همراه شده است. بازده قابل توجهی که در نیم قرن تاریخ فعالیت بازار سهام نظیری برای آن نمیتوان یافت. نکته قابل توجه در نوسان شاخص سهام بهویژه در مسیر صعودی، تفاوت ریسک سرمایهگذاری در صنایع بورس است. این ریسک با بهرهگیری از ضریب همبستگی محاسبه میشود.

هر چند این ضریب عموما در بازه زمانی بلندمدت و بهصورت تاریخی مورد بررسی قرار میگیرد، اما در دورههای مختلف با توجه به عوامل بنیادی اثرگذار تغییر میکند. در این میان با محاسبه ضریب بتای صنایع ۳۸گانه بورس در بازههای زمانی تاریخی، سال ۹۸ و از ابتدای سال تا پایان معاملات روز چهارشنبه (۱۱تیر)، نقش عوامل پیشران بورس را بررسی کرد.

بررسیها از ضریب بتای صنایع بورس در سال جاری از افزایش شتاب قیمتها در صنایع بزرگ بازار حکایت دارد. صنایعی که عمدتا در زمره گروههای کالامحور قرار میگیرند و در سال جاری گوی سبقت را از دیگر سهام بازار ربودهاند. شاهد این مدعا رشد ۲۸۷ درصدی شاخص ۳۰ شرکت بزرگ از ابتدای سال ۹۹ تاکنون است (هر چند رشد قیمت سهام سبب شده جایگاه بنگاههای بورس به لحاظ ارزش بازار با تغییراتی مواجه شود اما این شاخص همچنان میتواند نماینده بزرگترین شرکتهای بازار باشد).

ضریب بتا چه میگوید: شاید پیش از شروع بررسی صنایع بورسی توضیحی مختصر درخصوص ضریب بتا و کاربرد آن در تحلیل خالی از لطف نباشد و به درک بهتر موضوع کمک کند. ضریب بتا یکی از پرکاربردترین و پذیرفتهترین ابزارهای اقتصاددانان مالی و متخصصان بازار، برای سنجش و مدیریت ریسک است. این ضریب عددی برای مقایسه شدت همسویی تغییرات بازده شرکت مورد نظر با بازده شاخص کل است.

به این معنا که آیا تغییرات بازار روی سهام زیرمجموعه صنعت مورد نظر تاثیر میگذارد؟ میزان و شدت این تاثیر چگونه است؟ ضریب بتا از تقسیم کوواریانس بین بازده دارایی و بازده بازار بر واریانس بازار به دست میآید و به تنهایی مشخصکننده ارزندگی یا ارزنده نبودن یک سهم نیست بلکه ابزاری آماری است که به ما در انتخاب سهم با افق سرمایهگذاری شخصی و میزان ریسکپذیری و سلیقه فردی کمک میکند.

بهطور کلی میزان همسویی بازده یک سهم نسبت به بازار کل (شاخص کل) را با ضریب بتا میسنجند. بتای مثبت نشانه همسویی با بازار، بتای منفی نشانه واگرایی با بازار و بتای صفر نشانه عملکرد خنثای (تاثیرنپذیرفتن) سهم نسبت به بازار (شاخص) است.

این ضریب که عموما در مورد سرمایهگذاریهای کوتاهمدت به کار گرفته میشود، میتواند ریسک هر سهم را در مقایسه با ریسک کل بازار نشان دهد. در ضریب بتا عدد یک را بهعنوان مبنا قرار میدهیم. بتای یک برای سهام یا صنعتی خاص نشاندهنده بازده برابر آن سهم یا صنعت با بازده شاخص کل است.

اگر فردی سبد سرمایهگذاری به اندازه کل سهام موجود در بورس را در اختیار داشته باشد، ضریب بتای این سبد (پرتفوی) برابر با یک خواهد شد و سودی برابر با نرخ رشد شاخص دریافت میکند. حال اگر این فرد، پرتفوی خود را به یک سهم مشخص با ضریب بتای ۲/ ۱ محدود کند، بهصورت تئوریک، ۲۰ درصد بیش از سود کل بازار دریافت میکند.

البته باید در نظر داشت که این ریسک در زیان نیز همراه او خواهد بود؛ یعنی اگر بازار سهام مسیر نزولی در پیش گیرد، فرد مزبور، ۲۰ درصد بیشتر از کل بازار در خطر زیان است. از این رو ضریب مزبور در وهله اول نشاندهنده میزان ریسک سهم یا صنعتی خاص نسبت به نوسان شاخص کل بازار سهام است. در این میان، عامل اصلی نوسان شاخص بر دوش گروههایی است که ضریب بتای بالاتر از یک در اختیار دارند.

شتاب بزرگان، عقبگرد کوچکترها: با نگاهی به ضریب بتای بلندمدت صنایع بورس از سال ۸۸ (یا تاریخ شروع فعالیت هر یک از گروههای بورسی) تاکنون، ضریب بتا برای صنایع مختلف را در دو دوره متفاوت بررسی کرده است؛ نخست ضریب بتا در سال ۹۸ و دوم متغیر مذکور از ابتدای سال جاری تا پایان معاملات روز چهارشنبه (۱۱ تیر ۹۹) که در همه این محاسبات، شاخص کل بورس بهعنوان معیار سنجش ریسک در نظر گرفته شده است.

محاسبه ضریب بتا برای صنایع ۳۸گانه بورس تهران و مقایسه این ضریب در بازه زمانی سال ۹۸ و روزهای سپری شده از سال ۹۹ نشان میدهد سرعت رشد قیمت سهام در صنایع بزرگ بازار نسبت به سال ۹۸ به شکل محسوسی افزایش یافته است و صنایع کوچک با کاهش اقبال از سوی سرمایهگذاران مواجه شدهاند.

نگاهی به اختلاف بازده دو نماگر اصلی بورس تهران از ابتدای سال تاکنون نیز شاهدی بر این مدعاست. بهطوری که در برابر رشد ۲۱۵ درصدی شاخص کل، شاخص هموزن رشدی ۱۶۳ درصدی را تجربه کرده است. براساس نتایج این بررسی میتوان صنایع بورس را در چهار دسته جای داد. افزایش قابل توجه بتا، کاهش نسبی بتا، تغییر نکردن بتا و نبود ارتباط نزدیک صنعت با شاخص کل. دسته نخست، آنهایی هستند که افزایش قابل توجهی در ضریب بتا در دو بازه مورد بررسی را شاهد بودهاند.

در کنار برخی گروههای کوچک تکسهم، بزرگان کالامحور بازار نیز شامل این دسته میشوند. بهطوری که دو گروه اطلاعات و ارتباطات و محصولات چرمی که هر دو از یک نماد معاملاتی تشکیل شدهاند، با بیشترین تغییرات ضریب بتا بین سال ۹۸ و سال جاری مواجه شدهاند. چهار گروه کالامحور فلزی، معدنی، پتروشیمی و پالایشیها نیز در بازه زمانی مورد بررسی با افزایش ضریب بتا همراه شدهاند.

گروه دوم، آن دسته از صنایعی هستند که ضریب بتای آنها در سال جاری نسبت به رقم محاسبه شده در سال ۹۸ کاهش یافته است. بررسیها از ضریب بتای صنایع بورس در روزهای سپری شده از سال ۹۹ حکایت از قرار گرفتن گروههای کوچک همچون محصولات کاغذی و محصولات چوبی در این گروه دارد.

اما گروه سوم که در میان آنها میتوان به گروه فنی و مهندسی، استخراج نفت و گاز، بانکها و تکسهم گروه خردهفروشی اشاره کرد، تغییرات محسوسی در ضریب بتای محاسبه شده در سال جاری و سال گذشته نداشتند. این گروهها عموما تحت تاثیر سیاستهای روز هستند و در نتیجه میزان ریسک آنها تغییر قابل توجهی نداشته است. در نهایت گروه چهارم مثل محصولات کاغذی، سرمایهگذاریها و منسوجات هستند که ارتباط معناداری با شاخص کل نداشتهاند.

تغییر چهره پیشرانان: سال ۹۸ سالی مثبت برای بورس تهران بود که با جهش ۱۸۷ درصدی شاخص کل همراه شد. به این ترتیب در این سال ضریب بتا بیش از آنکه ریسک یک صنعت را نسبت به نوسان شاخص نشان دهد، نشاندهنده سرعت رشد گروههای سهامی بود.

حال بررسی ضریب بتا در این سال حکایت از پیشرانی گروههای کوچک بازار در جهت شاخص کل دارد. در این سال گروههای کامودیتیمحور بورس تهران شامل فرآوردههای نفتی، کانههای فلزی، فلزات اساسی، محصولات شیمیایی و چندرشتهای صنعتی تقریبا نوسانی برابر با شاخص کل داشتند اما در مقابل کوچکترهای بازار با رشدی چند برابر شاخص کل همراه شدند.

حال نگاهی به ضریب بتای صنایع ۳۸گانه بورس تهران از ابتدای سال ۹۹ تا پایان معاملات روز گذشته روندی متفاوت را نشان میدهد. بهطوری که شتاب رشد صنایع بزرگ کالایی بازار در این بازه زمانی افزایش یافته و در مقابل از شتاب رشد کوچکترها کاسته شده است.

از این رو ضریب بتای صنایع کالایی با تغییر محسوس نسبت به سال ۹۸، از عدد یک فاصله گرفته است. بر این اساس ضریب بتای گروه فلزات اساسی از ۰۲/ ۱ واحد در سال ۹۸ به ۲۴/ ۱ واحد از ابتدای سال ۹۹ افزایش یافت. در میان معدنیها نیز شاهد افزایش ضریب بتا از ۹۹/ ۰ واحد به ۲۲/ ۱واحد هستیم.

این متغیر در دو گروه پتروشیمی و پالایشی نیز هر چند کمتر اما افزایشی بوده است. ضریب بتای گروه محصولات شیمیایی در سال گذشته ۹۸/ ۰ واحد بوده که به ۱۱/ ۱ واحد در سال جاری افزایش یافته است. این رقم برای پالایشیها نیز از ۰۱/ ۱ واحد به ۰۸/ ۱ واحد رسیده است.

در مقابل اما ضریب بتای گروه زغالسنگ از ۰۴/ ۱ واحد به ۸/ ۰ واحد در بازه مورد بررسی کاهش یافته است. این متغیر برای گروه لاستیک و پلاستیک نیز از ۱۴/ ۱ واحد به ۶۷/ ۰ واحد رسیده است. در دیگر صنایع کوچک بازار نیز روندی مشابه دیده میشود که در جدول بهطور کامل آورده شده است. در مجموع اما ضریب بتای کالاییها نشان میدهد همچنان این گروههای بزرگ بورس تهران هستند که مسیر شاخص کل این بازار را تعیین میکنند.

.jpg)

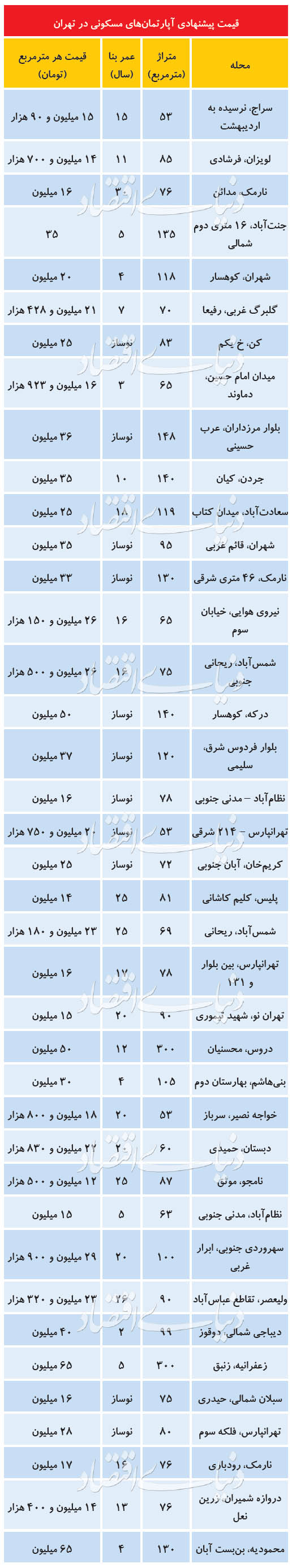

فایلهای جدید در بازار مسکن

در گزارش دیگری آمده است: مشاوران و فعالان بازار مسکن از عرضه تعداد محدودی از فایلهای جدید در بازار خبر میدهند. به در چندماه گذشته به دلیل ناپایداری شرایط اقتصادی و همچنین وجود نااطمینانی گسترده در میان سازندگان و فروشندگان مسکن، حجم فایلهای عرضه شده در بازار خرید و فروش در مناطق مختلف شهر تهران انگشتشمار و محدود بود.

بخش عمده مشاوران املاک در مناطق شهر تهران وضعیت سایر بازارها به ویژه بورس را در چندماه اخیر در ایجاد نااطمینانی میان فروشندگان مسکن برای فروش واحد مسکونی از جمله مهمترین عوامل عنوان میکردند.

با این حال بررسیهای میدانی و همچنین اطلاعات ارائه شده از سوی برخی مشاوران املاک نشان میدهد در چند روز اخیر، تعداد محدودی از فایلهای جدید برای فروش از سوی مالکان و سازندگان در بازار عرضه شده است.

به گفته مشاوران املاک، بعضا قیمتهای پیشنهادی عنوان شده از سوی مالکان کمی عجیب و متفاوت از آپارتمانهای مشابه در منطقه است. با این حال برخی از مالکان نیز که قصد واقعی برای فروش ملک خود دارند سعی کردهاند کمی قیمتهای پیشنهادی خود را تعدیل کنند تا از این طریق بتوانند خریداران واقعی را به سمت فایل خود جذب کنند.