دنیای بورس: شاخص کل در روزهای پر استرس 7.8 درصد ریزش داشت. آن هم در 4 روز کاری که یک روز هم با عنایت به تصمیم سیاستگذار، محدودیت 2 درصدی نوسان برای تمام نمادها اعمال شده بود. فشار فروش به قدری بالا بود که فروشندگان سهام در روزهای ابتدایی خود را به عنوان برندگان اصلی فضای ترس قلمداد میکردند. اما آیا میتوان در حال حاضر از کسانی که در فضای پرریسک بازار سهام اقدام به فروش کرده بودند به عنوان برندگان بازار یاد کرد؟

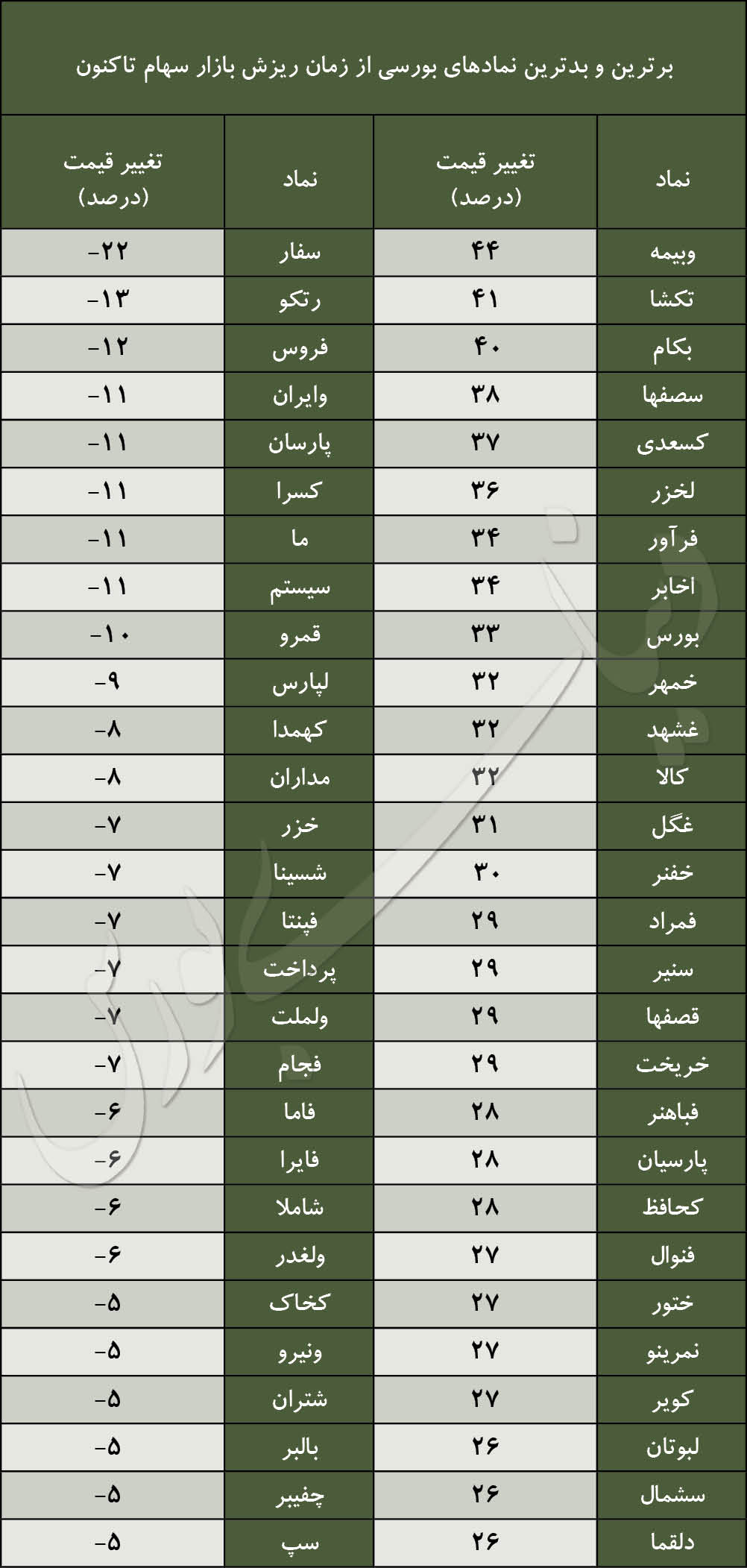

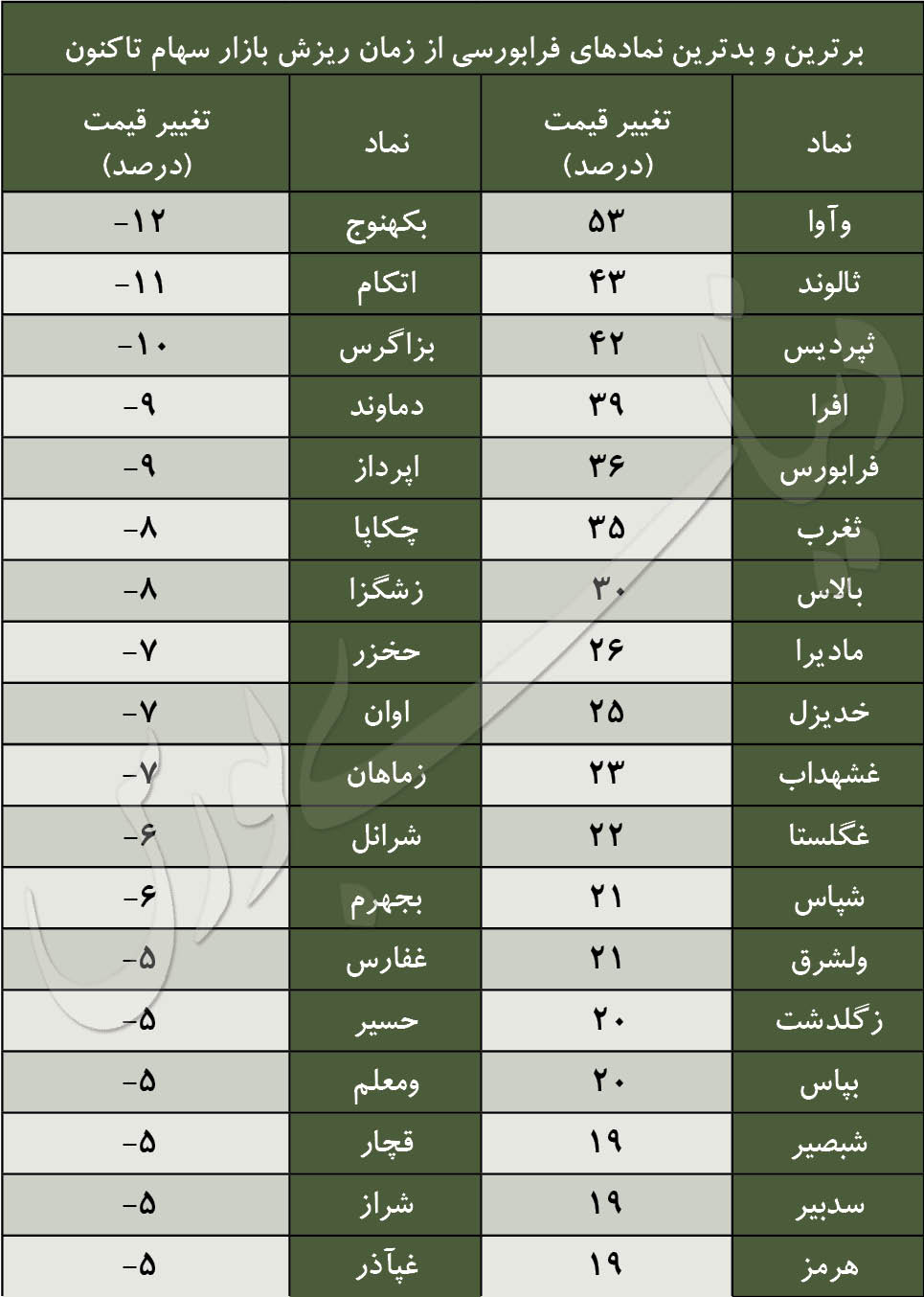

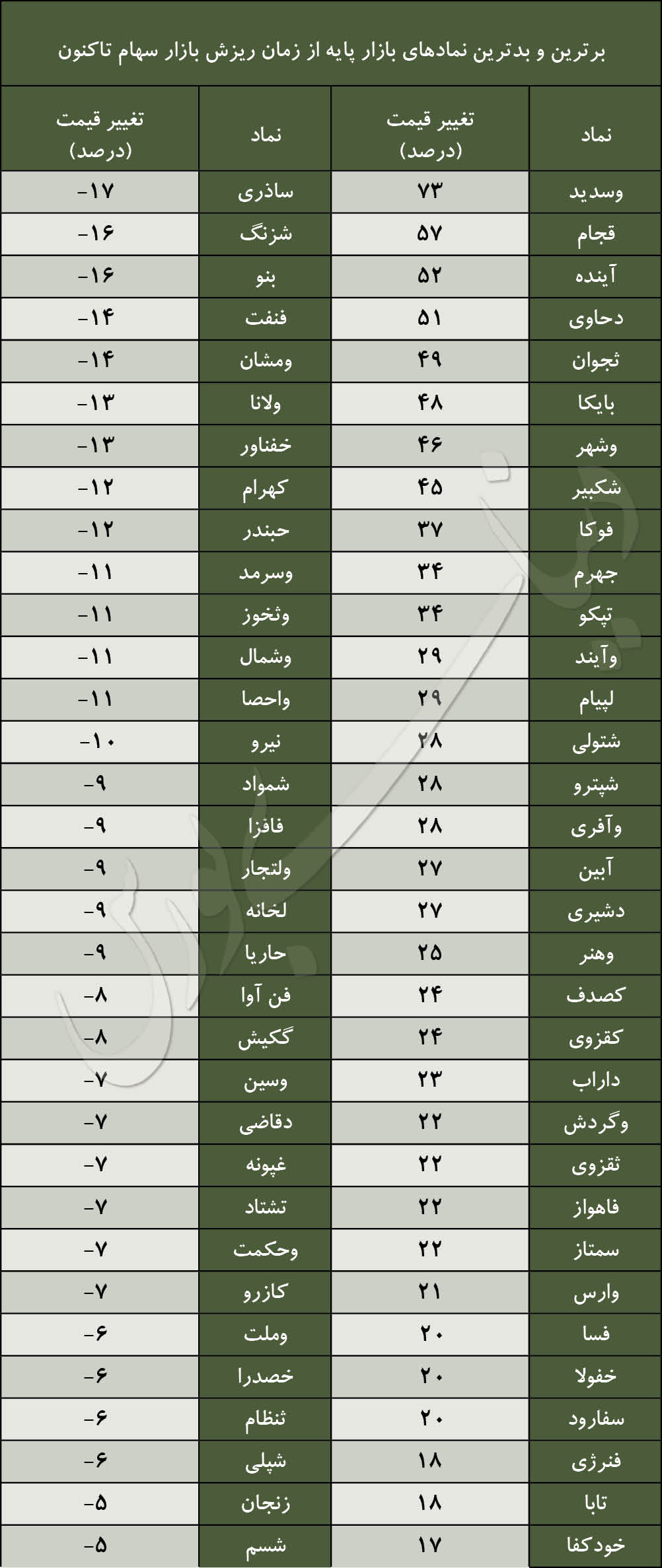

برترین و بدترین نمادها از زمان ریزش تاکنون

بررسیهای به عمل آمده در خصوص مقایسه قیمت 322 نماد بورسی، 115 نماد فرابورسی و 136 نماد بازار پایه (مجموعا 573 نماد فعال بازار سهام) قویا این موضوع را رد میکند. به عبارت دیگر با تقریب بسیار خوبی، افرادی که از ترس ریسکهای سیستماتیک موجود سهام خود را در دوره ریزش نفروخته بودند و تا به امروز دست به پورتفوهای خود نمیزدند، نه تنها زیانی را متحمل نمیشدند که در وضعیت بهتری نسبت به چهارشنبه 3 هفته پیش قرار داشتند.

برای درک بهتر از این موضوع لازم است روند قیمتی نمادهای بازار سهام را به تفکیک در ادامه توضیح دهیم.

از میان 320 نماد فعال بورسی، قیمت پایانی 253 نماد در پایان معاملات امروز نسبت به سقف قبلی خود در قیمتهای بالاتری بسته شدند. (بیش از 79 درصد نمادها) از سوی دیگر 39 نماد بورسی نیز در این بازه زمانی ریزش قیمتی کمتر از 5 درصد را تا به امروز به ثبت رساندهاند. بنابراین در بورس تهران تنها 28 نماد ریزشهای قیمتی بیش از 5 درصد را از ابتدای شوک منفی تا به امروز ثبت کردهاند.

در جدول زیر علاوه بر لیست این 28 نماد، لیست 28 نماد برتر نیز به لحاظ رشد قیمتی در این بازه زمانی آورده شدهاند.

حال نگاهی به روند قیمت نمادهای فرابورسی میاندازیم. از 114 نماد فرابورسی فعال در بازار سرمایه، 83 نماد (بیش از 72 درصد از نمادها) نسبت به شروع شوک منفی قیمتها در بازه سودآوری قرار دارند. 13 نماد ریزش قیمت کمتر از 5 درصد را تجربه کردهاند و تنها 18 نماد بیش از 5 درصد افت قیمت را در کارنامه خود به ثبت رساندهاند. جدول زیر 18 نماد با بیشترین افت و بیشترین رشد قیمت در نمادهای فرابورسی بجز بازار پایه را به تصویر میکشد.

در بخش آخر از بررسی روند قیمتی نمادهای بازار سهام به بازار پایه خواهیم پرداخت. در لیست 134 نمادی بازار پایه در پایان روز جاری تعداد 84 نماد (بیش از 62 درصد از نمادها) قیمتهای پایانی بالاتر از قیمت پایانی چهارشنبه مورخ 12 دی 98 و قبل از ترور شهید سلیمانی دارند. حضور 17 نماد در میان ریزشهای کمتر از 5 درصد تعداد نمادهای بازار پایه که از تاریخ مزبور بیش از 5 درصد افت قیمت را نشان میدهند را به 33 نماد میرساند. در جدول زیر 33 نماد بازار پایه با بیشترین رشد و ریزش قیمت به تصویر کشیده شدهاند.

عادت خطرناک اهالی بازار سرمایه

غرض از بررسی نمادهای بازار به این شیوه، نگرش خطرناکیست که میتواند بر محور نگهداری سهام در پی بروز شوکهای بنیادی و غیربنیادی به فعالان این حوزه ارسال شود. براین اساس و با تکیه بر روندهای قیمتی گذشته، معاملهگران بازار سهام ریزشهای مقطعی را با ورود ریسکهای بعضا با اهمیت به عنوان فرصتهایی برای ورود مجدد درنظر خواهند گرفت. حجم و ارزش معاملات که معلول متغیرهای دیگری نظیر رکود و درجا زدن بازارهای موازی به شمار میآید این روزها به عنوان علت اصلی رشد و عدم ریزش پرقدرت قیمتها در میان فعالان بورسی وزن بسیار زیادی دارد. انتظارات تورمی در بسیاری از نمادها پیشخور شدهاست و انتظارات برای ثبت افزایش سرمایه از محل تجدید ارزیابی داراییها نیز رفته رفته به خوشبینانهترین سناریوهای ممکن در قیمت سهام منعکس میشود.

ذکر این نکته ضروریست که حجم و ارزش معاملات با توجه به نقدینگی سرگردان و قابل تبدیل به سهام هنوز پتانسیل رشدهای قیمتی را در این بازار محفوظ نگه میدارد. بر این اساس هرچند ممکن است با تداوم شرایط موجود مدتها شاهد ادامه روند تزریق نقدینگی جدید به تالار شیشهای باشیم اما نباید از ذکر این نکته غافل شد که اولا حجم معناداری از پولهای داغ طی ماههای اخیر به بازار سهام جذب شدهاند در ثانی رشدهای سریع قیمتی توجیه منطقی جذب پول به سهام را روز به روز کمرنگتر میکند. از سوی دیگر دعوای اصلی پس از فروکش کردن هیجان ورود پولهای داغ و میل به تبدیل سودهای ثبت شده در پورتفوهای سرمایهگذاران به انواع و اقسام داراییها مرحله بعدی چنین بازاریست که هشدار سبقت در فروش را گوشزد میکند.