- فرزین تقی وند | مدرس و تحلیلگر بازارهای مالی

گروه کانیهای فلزی شامل تمامی شرکتهایی است که در ارتباط با استخراج و فرآوری کانیهای فلزی از معادن در حال فعالیت هستند. از این رو میتوان شرکتهای آهنی (کانیهای محتوی آهن) را در کنار شرکتهای غیرآهنی (کانیهای فلزی جز آهن) در یک گروه قرار داد. در حال حاضر ارزش بازار شرکتهای مرتبط با گروه کانیهای فلزی در حدود ۴۱۴ هزار میلیارد تومان معادل ۹/ ۵ درصد از کل بازار سرمایه است.

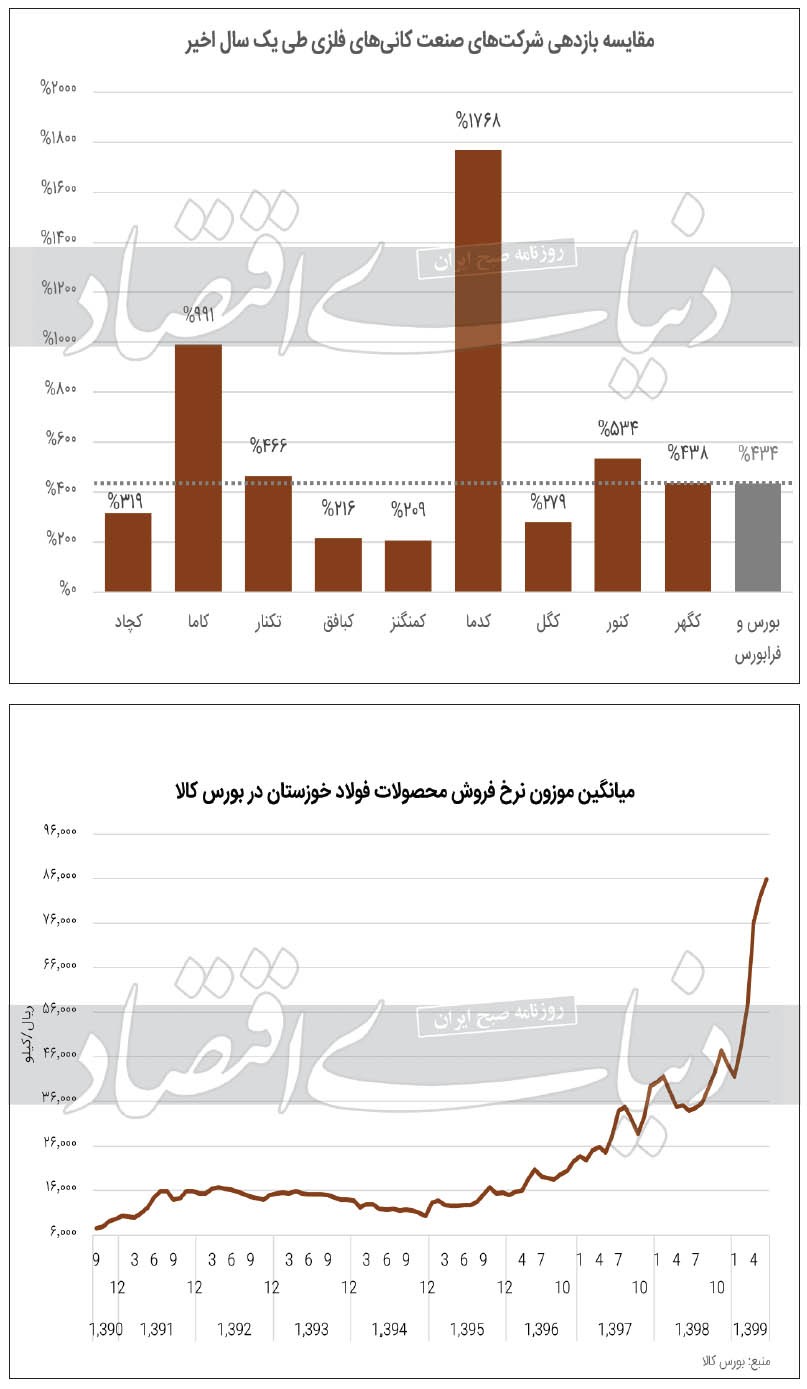

سهام شناور این گروه در حال حاضر ۱۱ درصد و بتای ۳۶ ماهه ۱۴/ ۱ واحد است. طی یک سال اخیر این گروه بهطور متوسط بازدهی ۳۸۶ درصدی داشته درحالیکه بورس و فرابورس طی دوره مزبور ۴۳۴ درصد بازدهی ثبت کرده است.

همچنین طی یک ماه اخیر بازدهی کانیهای فلزی نزدیک منفی ۵ درصد بوده در حالی که بورس و فرابورس بیش از ۱۹ درصد افت داشته است. در نمودار بالا بازده شرکتهای این گروه طی یکسال اخیر مشاهده میشود که تنها بازدهی غولهای سنگ آهنی کگل و کچاد به همراه نمادهای کمنگنز و کبافق کمتر از بازدهی بورس و فرابورس بوده است. همانطور که مشخص است در میان شرکتهای سنگ آهنی، کگل کمترین بازدهی و کنور بیشترین بازدهی را ثبت کردهاند.

شرکتهای سنگ آهنی

در گروه کانیهای فلزی، تنها شرکتهای گل گهر (کگل)، صنعتی و معدنی چادرملو (کچاد)، صنعتی و معدنی صبانور (کنور) و سنگ آهن گهرزمین (کگهر) در ارتباط با استخراج و فرآوری سنگ آهن فعالیت دارند.

کنور در میان سنگ آهنیها بیشترین حاشیه سود ناخالص را دارد. از نظر ارزش بازاری نیز به ترتیب نمادهای کگل، کگهر، کچاد و در نهایت کنور قرار دارند.کنور بیشترین نرخ رشد درآمدی و بیشترین نرخ رشد سود عملیاتی را طی یک سال اخیر داشته که تولید محصولات با ارزش افزوده بالاتر عمده دلیل آن بوده است. انتظار میرود برای سال جاری نیز این روند تداوم یابد و به این ترتیب چشمانداز سودآوری مطلوبتری برای کنور در مقایسه با سایر سنگ آهنیها فراهم میشود.

شرکتهای سنگ آهنی با استخراج کانیهای آهنی از معادن، در تلاش برای تکمیل زنجیره تولید فولاد در مجموعه خود هستند که در این میان تنها کچاد توانسته تمامی زنجیره تولید فولاد را در داخل شرکت تکمیل کند. به عبارتی در میان شرکتهای سنگ آهنی، تنها کچاد با استخراج از معدن امکان تولید فولاد خام را دارد و مابقی سنگآهنیها تا مرحله تولید گندله ظرفیت تولید دارند.

طی سالهای اخیر نیز کنور توانسته با بهرهبرداری از طرحهای توسعهای ظرفیت تولید محصولات با ارزش افزوده بالاتر را ایجاد کند و به عبارتی ظرفیت تولید گندله در داخل مجتمع فراهم شده است. کگل بزرگترین تولیدکننده کنسانتره و گندله است و تنها کچاد تولیدی حدود یک میلیون تن فولاد خام داشته است. کگهر نیز در کل فرآیند زنجیره فولاد تنها تا مرحله تولید کنسانتره امکان تولید دارد. با تولید و فروش محصولات با ارزش افزوده بالاتر سودآوری شرکت نیز بهبود مییابد؛ اتفاقی که در کنور رخ داده است.

لازم به توجه است که مبنای قیمتگذاری محصولات زنجیره فولاد، قیمت شمش فولاد خوزستان است. به عبارتی، درصدی از قیمت شمش فولادی مبنای قیمتگذاری قرار میگیرد که براساس آخرین تصمیمات دولت، برای سنگآهن دانهبندی، کنسانتره، گندله و آهن اسفنجی به ترتیب ۸، ۱۸، ۵/ ۲۴ و ۵۰ درصد از متوسط قیمت شمش فولاد خوزستان لحاظ شده است. به این ترتیب سودآوری شرکتهای سنگ آهنی به نوسانات قیمت شمش فولادی ارتباط مستقیمی پیدا میکند که در صورت رشد آن میتواند سودآوری شرکتهای مزبور را بهبود بخشد.

در نمودار پایین روند قیمتی شمش فولاد خوزستان مشاهده میشود که مشهود است از ابتدای سال جاری در پی جهش نرخ ارز، رشد محسوسی داشته است. این موضوع در صورت تداوم میتواند بر سودآوری شرکتهای سنگ آهنی تاثیر مثبتی داشته باشد که انتظار میرود بر اساس نرخ رشد سالانه شرکتها تاثیر محسوستری بر کنور در پایان سال مالی جاری داشته باشد.

وضعیت سنگ آهنیها در بهار ۱۳۹۹

سه ماه نخست سال جاری،کچاد بیش از ۲۵۰ هزار تن فولاد خام تولید کرده است که در صورت تداوم آن، برای فصول آتی سال میتوان انتظار دستیابی به تولید بیش از یک میلیون تنی فولاد داشت. کنور نیز با تولید نزدیک به ۱۳۰ هزار تن در بهار امسال در صورت تداوم آن، امکان دستیابی به تولید بیش از ۵۰۰ هزار تن را فراهم میکند که میتواند در صورت تحقق بر سودآوری شرکت تاثیر محسوسی داشته باشد.

در نهایت، همانطور که ذکر شد، شیوه قیمتگذاری محصولات تولیدی شرکتهای سنگ آهنی به قیمت میانگین محصولات فولاد خوزستان وابسته است که همبستگی درآمد این شرکتها با قیمت دلار و نرخ جهانی فولاد را نمایان میسازد. هر چند تعمیق رکود اقتصادی در داخل کشور و از طرفی کاهش صادرات فولادسازان در نتیجه تحریمهای آمریکا موجب افزایش نگرانیها شده، اما در ماههای اخیر افزایش نرخ ارز، افزایش محسوس قیمت شمش فولادی را در پی داشته است که انتظار برای افزایش فروش و سودآوری شرکتهای مزبور را محتمل میسازد.

همچنین رایزنیهای اخیر سنگ آهنیها با ایمیدرو در ارتباط با افزایش نسبتهای قیمتگذاری کماکان در حال پیگیری است که در صورت تصویب، سودآوری شرکتهای سنگ آهنی بهطور محسوسی افزایش مییابد. در آخرین دادوستدهای مربوط به شمش فولاد خوزستان در بورس کالا، قیمت هر کیلو از این محصول بالای ۹ هزار تومان ثبت شده است که در صورت تداوم آن میتواند تاثیر قابل ملاحظهای بر سودآوری شرکتهای مزبور داشته باشد.